O Tesouro Direto – que permite ao investidor adquirir títulos de renda fixa emitidos pelo governo federal – tem chamado cada vez mais atenção dos investidores brasileiros, principalmente por sua segurança e acessibilidade. Mas, você sabia que é possível especular no Tesouro Direto?

Muitas pessoas não sabem, mas é sim possível especular no Tesouro Direto. E é sobre este assunto que falarei no artigo de hoje.

Continue a leitura para descobrir como funciona a especulação no Tesouro Direto e entender melhor esta estratégia avançada de especulação, que se aproveita dos movimentos dos juros para acelerar sua rentabilidade.

Acompanhe!

Especulação no Tesouro

Talvez você já tenha visto algum conteúdo na internet de gente dizendo que é possível ter rentabilidades acima de 30% num único ano somente no Tesouro Direto. E você sabia que é verdade?

Na verdade, não é exatamente o Tesouro Direto que permite isso, mas qualquer título pré-fixado ou com componente pré-fixado marcado a mercado que possa ser negociado antes do prazo de vencimento.

E o que é marcação a mercado?

Marcação a mercado de um título, é atribuir o valor do título na data atual, mesmo que ele só tenha vencimento numa data futura. Ou seja: qual seria o valor de um determinado título que um investidor possui se ele resolvesse vende-lo imediatamente? Isso é marcação a mercado!

Marcando títulos a mercado

Existem títulos que são pós-fixados, ou seja, todo dia eles são acrescidos de um indicador do dia anterior, como o CDI e a Selic Over, por exemplo. Nesses títulos a marcação a mercado é simples, Basta adicionar os juros dia a dia ao valor investido. Muito simples. Então, nos ativos pós fixados como CDBs, LCIs, LCAs, títulos tesouro Selic, todos esses exemplos são simplesmente o valor investido acrescido ao tempo em que ele foi sendo corrigido pelos juros.

Porém, pode acontecer uma diferença grande na marcação a mercado em títulos pré-fixados ou em títulos que tenham um componente pré-fixado. Tais como: os títulos do tesouro pré-fixado (antiga LTN), tesouro pré-fixado com juros semestrais (antiga NTN-F), tesouro IPCA+ (antiga NTN-B Principal) e tesouro IPCA+ com juros semestrais (antiga NTN-B). Isso também pode ocorrer em papéis de emissão privada, como debêntures, por exemplo.

Eu vou te mostrar alguns detalhes de marcação a mercado dos títulos que são muito interessantes. É nesse tipo de título que você pode ter a oportunidade de entender como especular no Tesouro Direto.

Marcação a mercado na prática

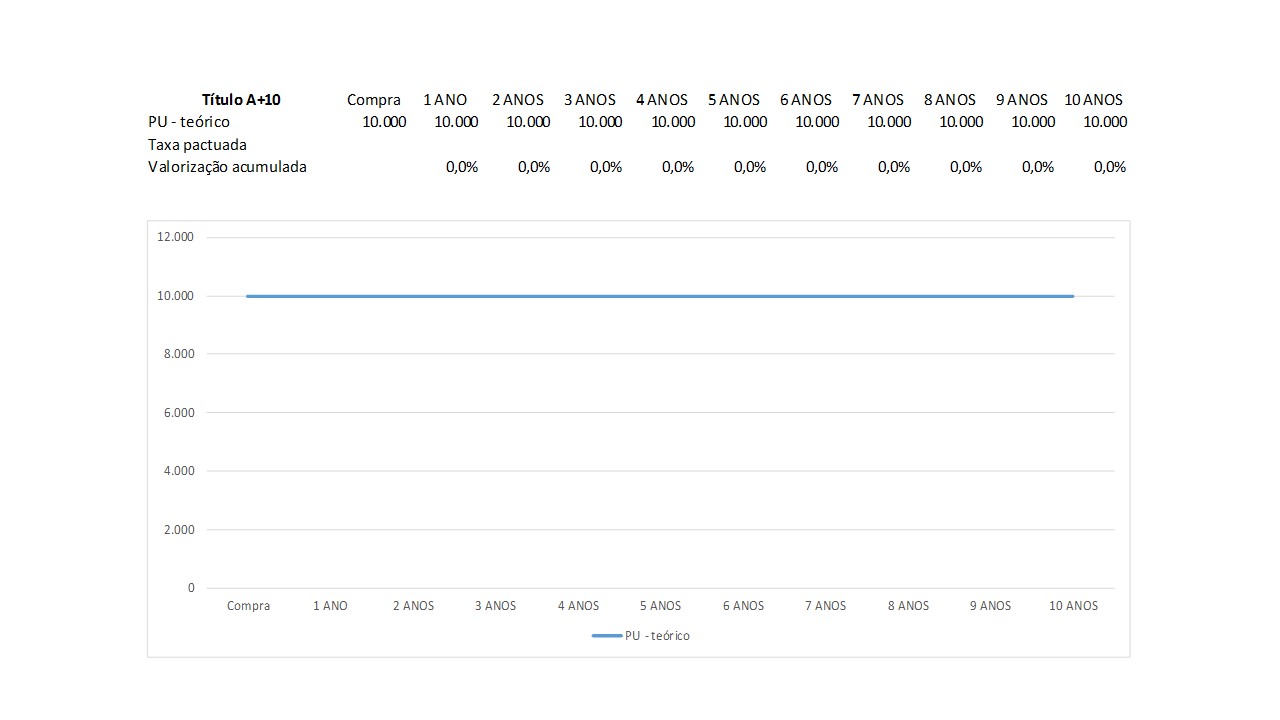

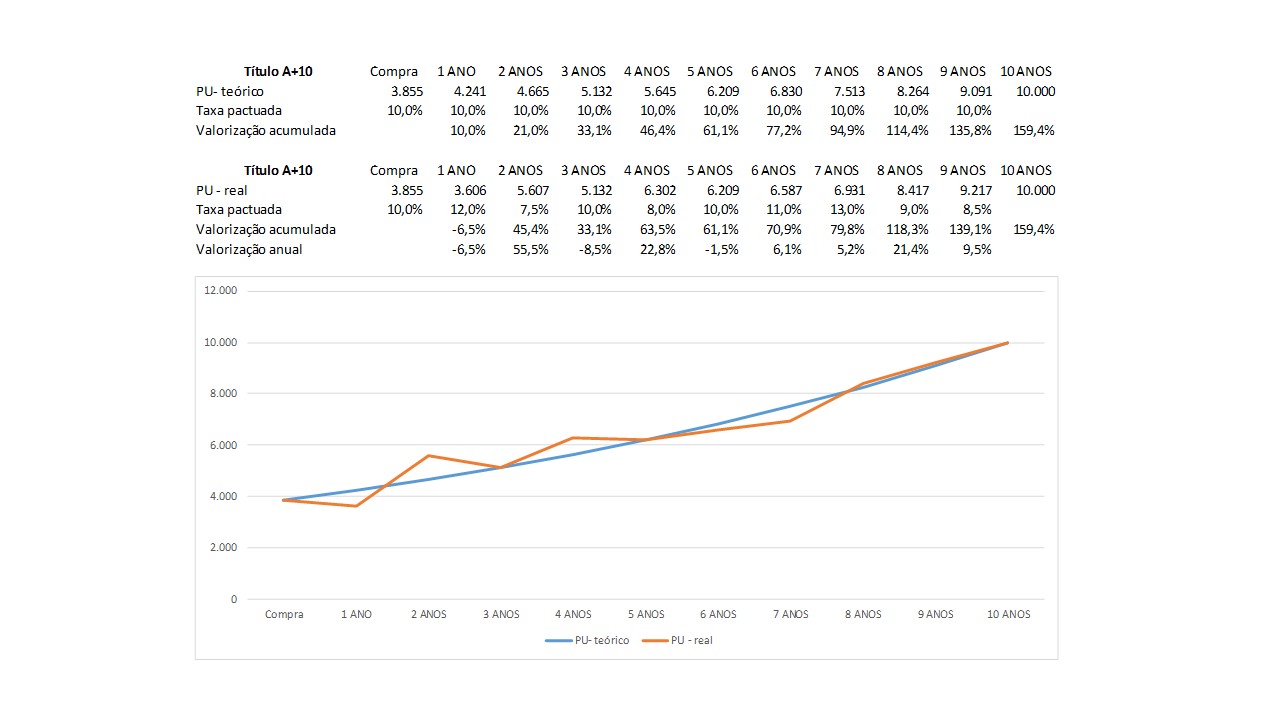

Vamos fazer alguns exercícios. Iniciaremos pela figura abaixo:

Essa figura nos mostra um título hipotético de nome título A+10, que eu inventei agora, que possui um vencimento daqui 10 anos. Repare que aqui eu estou considerando que cada unidade do título A+10 terá, daqui 10 anos, um valor de resgate de 10 mil reais.

Então olhando na figura, temos o PU, que é o preço unitário de cada título, a taxa pactuada e a valorização do título acumulada. Nesse caso, veja que o PU está valendo 10 mil desde a compra até o ano 10 na venda. Seria como seu não existissem juros para esse título.

Porém como sabemos, isso não existe. Ninguém vai investir para não ganhar nada. Então, o que nós precisamos descobrir é: Qual é o valor do PU desse título hoje? Como esse título seria marcado a mercado hoje, para que nós pudéssemos compra-lo e ter uma determinada remuneração até o final do período? Se o valor do título será de 10 mil na data de resgate, eu preciso comprar esse título num valor MENOR para que eu tenha uma rentabilidade e resgate lá no vencimento um valor de 10 mil. E qual seria esse valor de compra desse título hoje?

Para fazer essa conta, nós precisamos atribuir uma taxa de juros. Vamos supor que a taxa de juros de mercado hoje seja, por exemplo, de 10% ao ano.

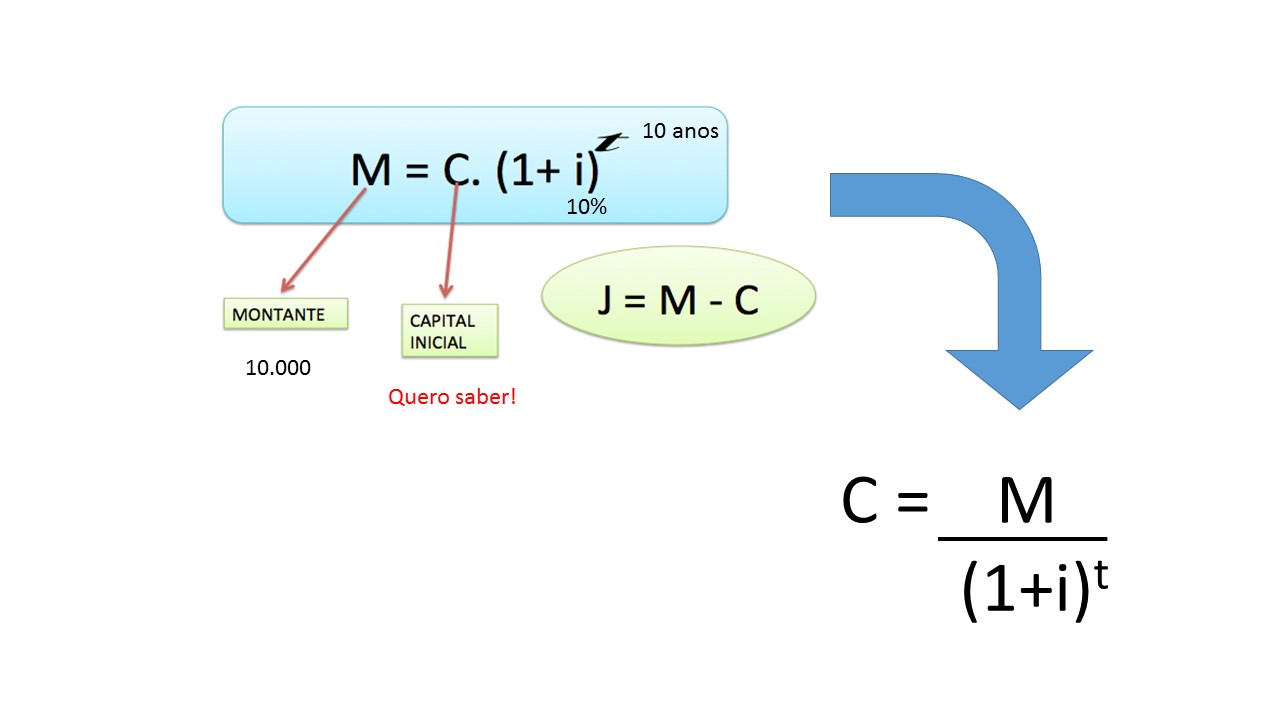

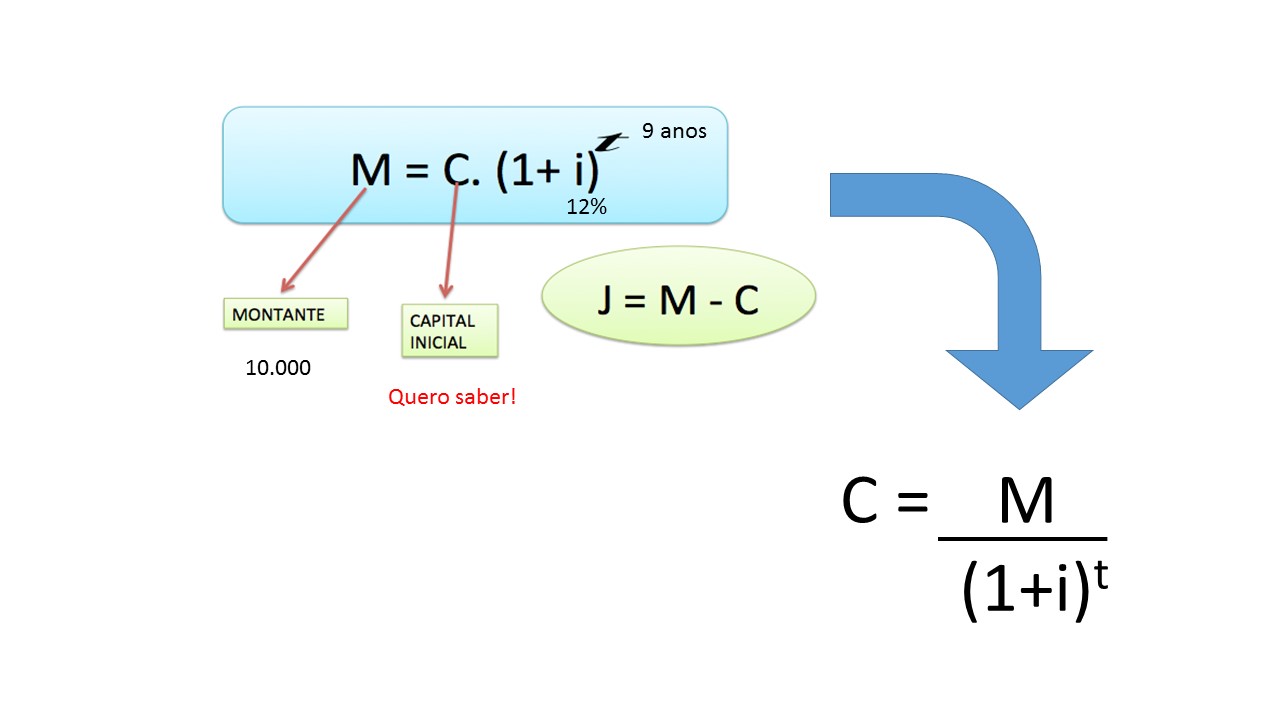

Logo, o que eu preciso fazer, é descontar do valor de 10 mil que é o valor que eu vou resgatar lá no vencimento, uma taxa de 10% ao ano, ano a ano, para chegar no valor do título hoje. Ou seja, eu faria a marcação a mercado do título! Isso é feito utilizando a formula de juros compostos abaixo:

Aqui podemos observar a fórmula de juros compostos, onde o montante é igual ao capital inicial vezes 1 mais i elevado a t, onde M é o montante final, C é o capital inicial, i é a taxa de juros e t é o tempo.

No caso do nosso exercício, nós temos o valor de resgate do título no futuro, que é de 10 mil reais. Ou seja, nós temos o M, que é o montante final. O que nós queremos calcular é o C, ou seja, o capital inicial, que é o valor que esse título vale hoje para compra para que ele chegue ao montante de 10 mil reais, numa taxa de juros de 10% ao ano, em 10 anos. Para isso, vamos inverter a fórmula para calcular o C! Vamos ver esse cálculo feito!

A fórmula então passa a ser: Capital (C) é igual ao montante (M) dividido por 1 mais juros (i) elevado ao tempo (t).

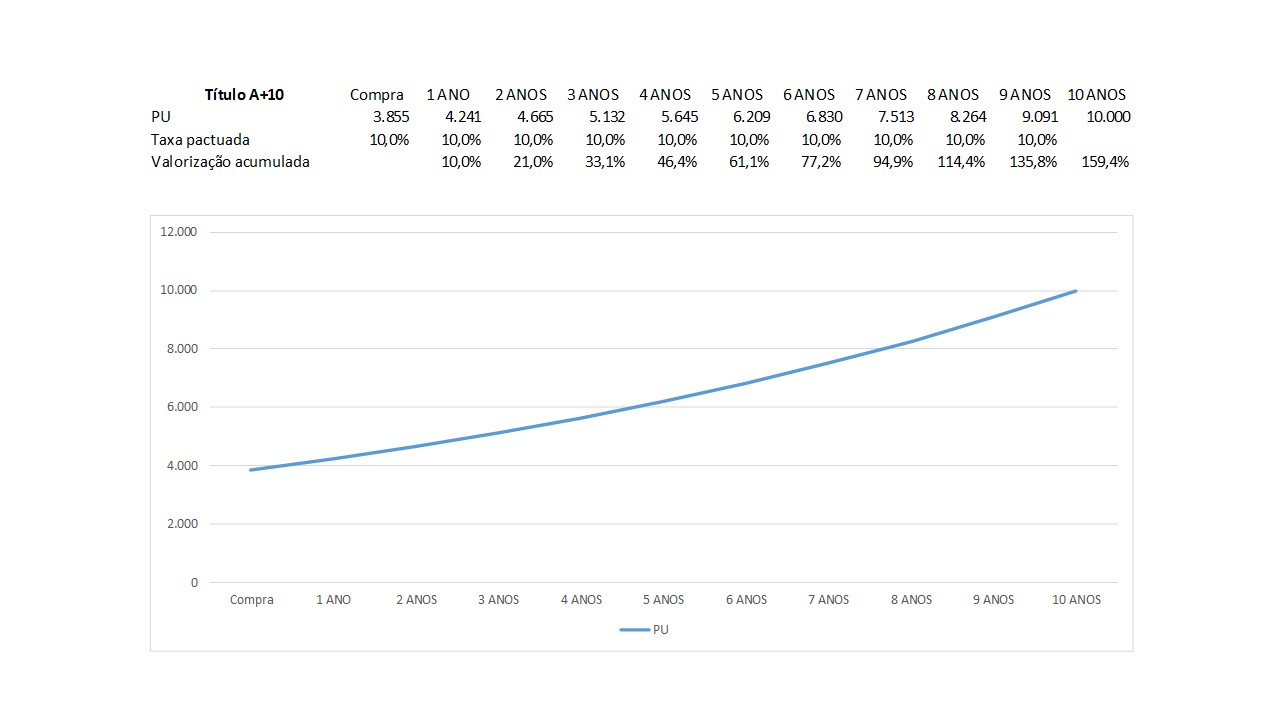

Vamos ver como ficou o resultado da conta apresentado na figura abaixo:

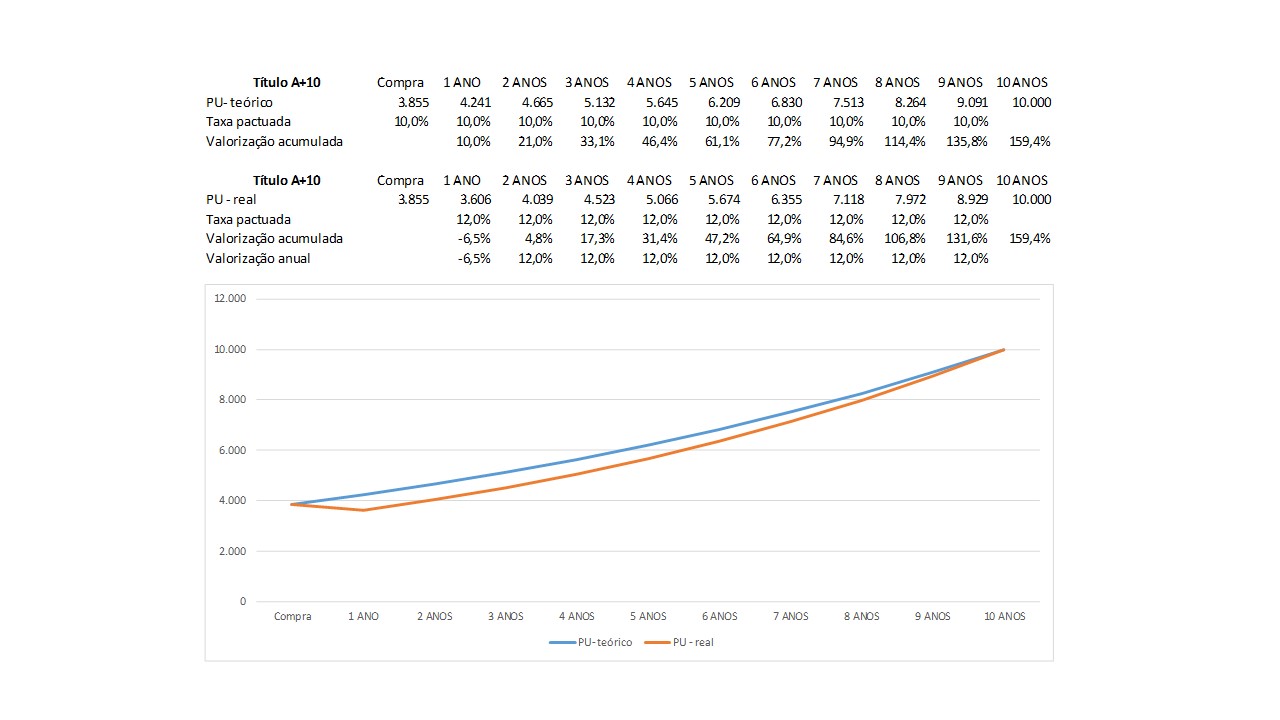

Nós temos aqui agora, o cálculo de 10% ao ano da taxa de juros incidindo lá do vencimento até o dia atual, em juros compostos, de forma que o valor de mercado do PU do título A+10 é de 3.855 reais. Ou seja: se eu comprar esse título hoje por 3.855 reais eu terei uma taxa de 10% ao ano durante 10 anos e assim resgatarei os 10 mil reais na data do vencimento.

Repare, na figura, que a taxa pactuada está apresentada em 10% a cada ano. E a variação acumulada mostra quanto o título vai render da compra até o vencimento em cada um dos anos, mostrando inclusive o efeito dos juros compostos. Se nada nunca mudar, então nós já saberemos qual é o valor do PU hoje, na compra, daqui a um ano, daqui 2 anos, daqui 3 anos, daqui 8 anos, daqui 9 anos. Basta olhar ali no valor do PU.

Porém, isso é apenas uma hipótese. Porque, na verdade, nós sabemos que o mercado se modifica diariamente. E como ele se modifica, ocorrerão também alterações no PU do título ao longo do tempo.

Por isso, eu vou desmembrar a planilha da figura em duas, conforme abaixo.

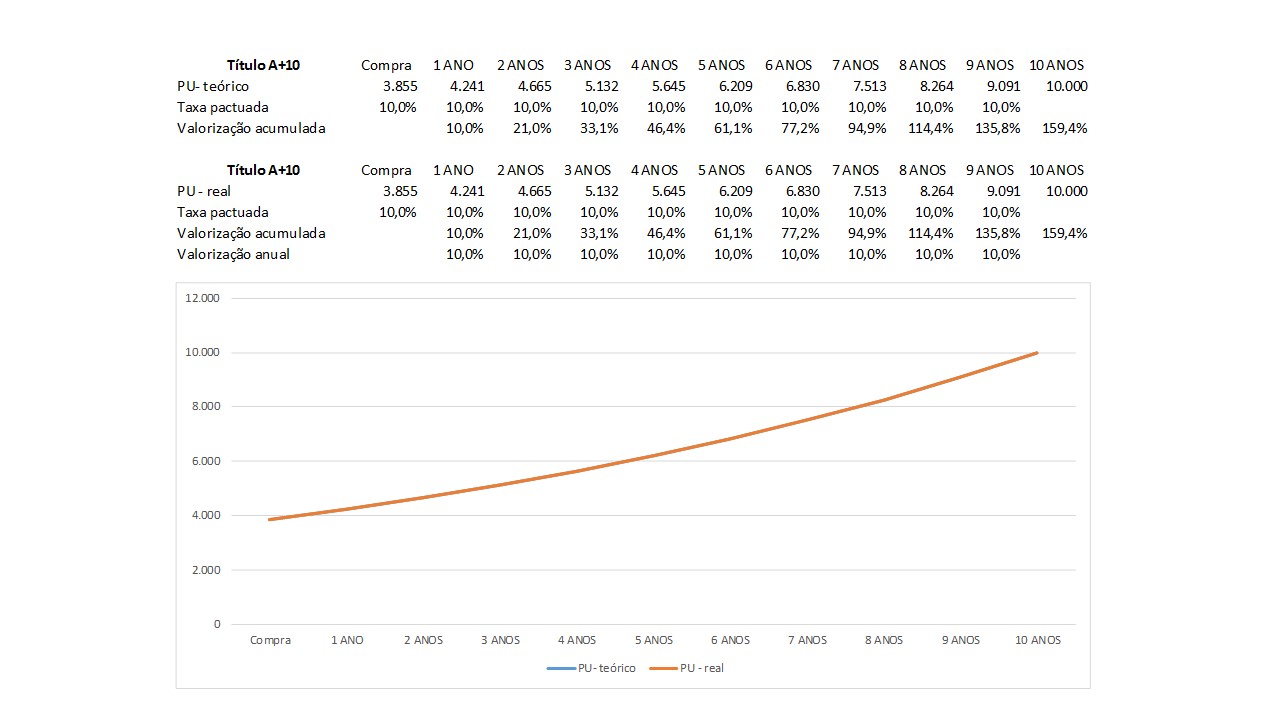

Nessa outra planilha eu vou mostrar as variações do que vai acontecer na realidade aqui no nosso exercício. Por isso veja que coloquei ali o nome PU – Teórico na planilha de cima e coloquei PU – Real na planilha debaixo.

Repare que a linha da rentabilidade do título no gráfico ficou laranja, mas na verdade não é isso. É que ambas as linhas, tanto do PU – Teórico quando do PU – Real estão, até o momento, exatamente iguais, ou seja, uma por cima da outra, por isso não dá pra ver a linha azul.

Avançando na marcação a mercado… preste atenção!

Vamos supor que depois de 1 ano da compra do título A+10 com taxa de 10%, você quisesse saber como está o PU dele? Em tese, você vai pensar: ué, é só pegar o 3.855, que foi o preço de compra do título, e acrescentar 10% que rendeu no ano completo que o PU dele será de 4.241!

No entanto, o mercado mudou! Imagine que, agora, a taxa de juros praticada no mercado não é mais de 10% ao ano, mas sim de 12% ao ano. E aí começa o quebra cabeças! Presta bastante atenção!

Pra saber novamente qual é a taxa, precisaremos calcular o valor do capital, usando a formula de juros compostos novamente! Só que agora, temos o mesmo valor de vencimento do titulo (ou seja o montante) de 10 mil, a nova taxa de juros i que é igual a 12% e um prazo não mais de 10 anos, mas sim de 9 anos, pois um ano já se passou!

Vamos ver agora como ficou nossa planilha:

Passou-se 1 ano. E agora restam 9 anos para o vencimento do mesmo titulo. O valor teórico nos mostra que o titulo vale 4.241, porém o valor real do PU é de 3.606, ou seja, MENOR do que o valor de compra de 1 ano atrás! Isso está escrito ali, na linha PU – real, na coluna de 1 ano.

E porque isso ocorreu? Simples! Ocorreu porque como a taxa de juros aumentou, o PU atual ficou menor, mesmo com 1 ano já decorrido. Nesse caso, se o investidor que comprou o título um ano atrás resolver vende-lo, o valor de venda será de 3.606, ou seja, ele venderá com um prejuízo de 6,5% em 1 ano.

Nesse caso, nós mostramos que se a taxa de juros do titulo A+10 aumentou, o PU diminuiu. Portanto, nesse caso, o título no primeiro ano não rendeu nem os 10% pactuados, muito pelo contrário, ele se desvalorizou em 6,5%.

Por isso você sempre vai ouvir gente dizendo que um título desse deve ser comprado com o objetivo de levar para o vencimento. Porque, no vencimento, ele vai pagar os 10 mil combinados, aconteça o que acontecer.

Repare inclusive nas duas linhas do gráfico e veja que elas se encontrarão lá no vencimento, já que montante, ou seja, o valor a ser resgatado, será o mesmo: 10 mil.

Mais um ano se passou…

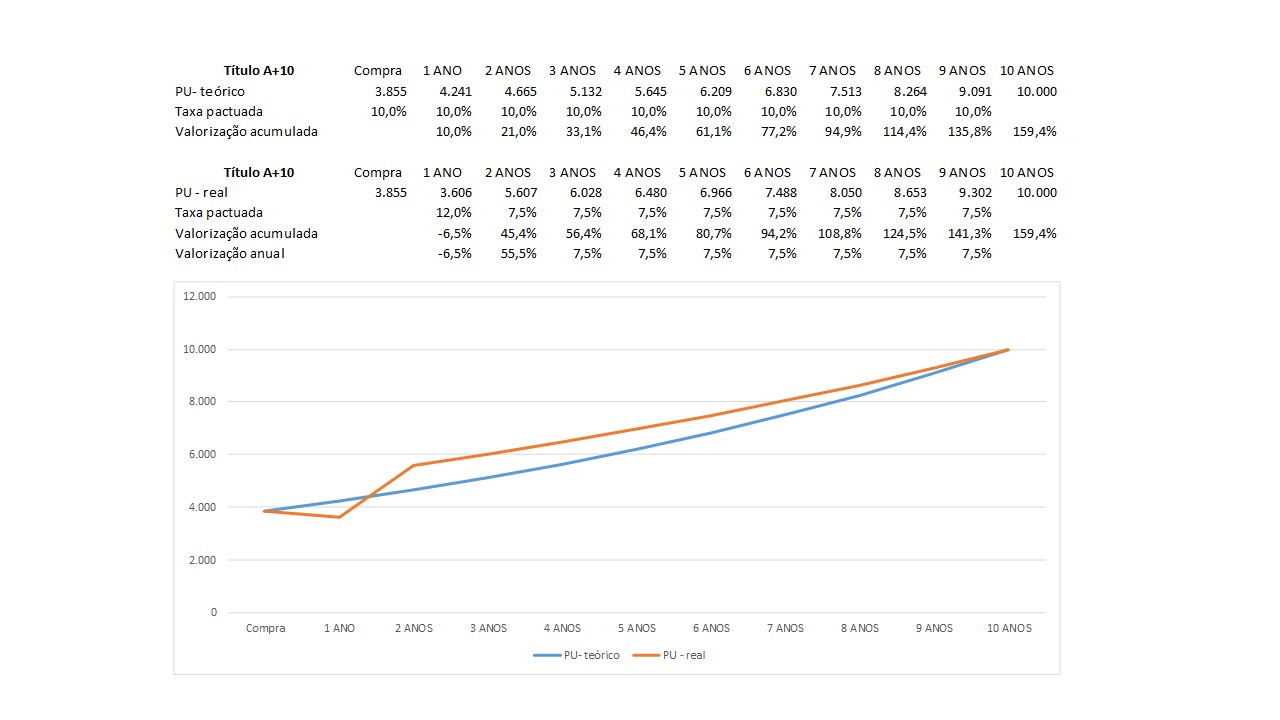

Vamos supor agora, que um ano a mais se passou. Agora, nós queremos novamente saber qual é o PU, ou seja, o valor do título na marcação a mercado, na data atual, decorridos 2 anos da compra.

Usaremos novamente a formula de juros compostos e os dados agora são: Montante permanece em 10 mil, a taxa agora é de 7,5% ao ano, o tempo é de 8 anos. Assim chegaremos ao PU de 5.607 em 2 anos no PU real!

Repare que o PU teórico para essa mesma data é de 4.665! Ou seja, o valor do PU está ACIMA do valor teórico. Porque isso aconteceu? Justamente porque agora a taxa caiu! Repare que ela caiu muito de 12% para 7,5% o que significa que a rentabilidade do título explodiu em simplesmente 55,5% em apenas 1 ano! E de 45,4% em 2 anos, desde a compra!

E mais um ano se passou…

Vamos dar mais um exemplo dessa situação. Vamos supor que no terceiro ano nós queremos fazer o mesmo cálculo do PU. No entanto, a taxa de juros de momento é de 10% ao ano (voltou ao mesmo patamar da data da compra). O que vai acontecer? Vai acontecer que o PU depois de 3 anos vai ser exatamente igual ao valor do PU teórico, pois daqui pra frente, o título será o valor de vencimento diminuído de 10% ao ano, porém com menos anos.

Com relação ao ano anterior, esse título se desvalorizou em 8,5%. E porque ele vai se desvalorizar? Justamente porque a taxa subiu novamente, de 7,5 para 10% ao ano. Repare também que a rentabilidade acumulada estará igual nas duas planilhas (33,10% em 3 anos), desde a data da compra.

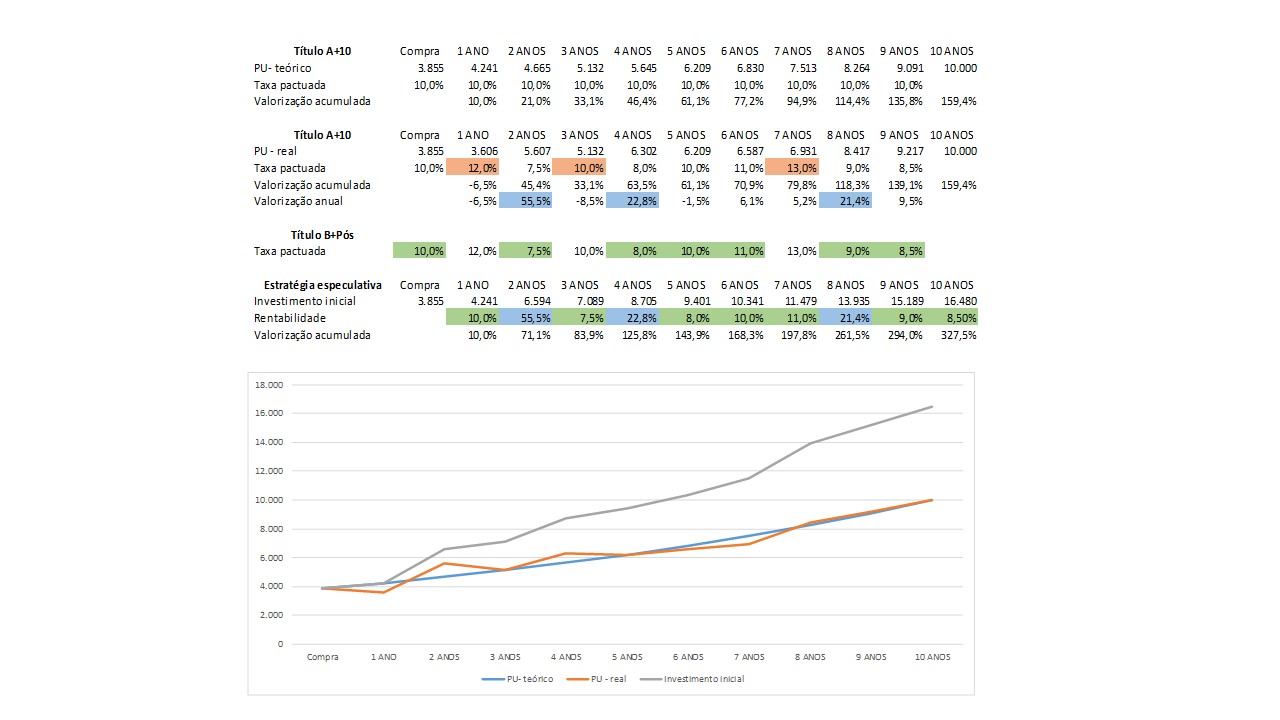

Modificando vários anos adiante…

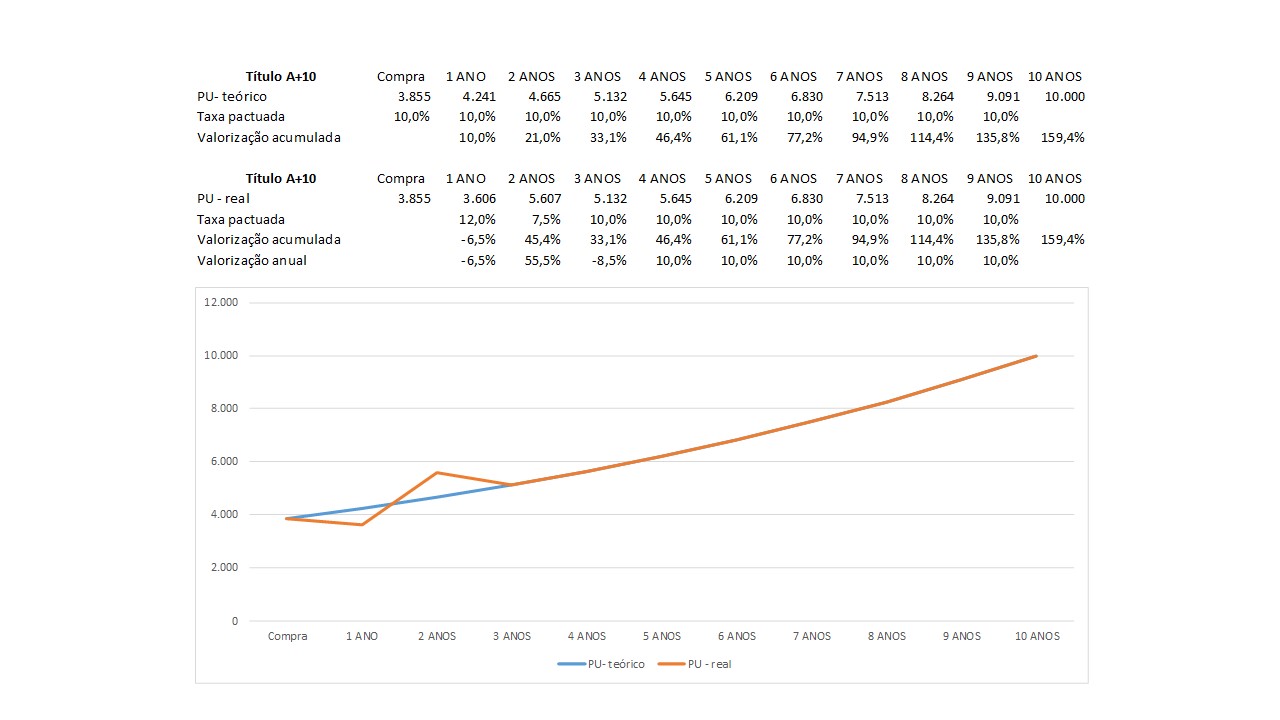

Então agora eu vou mostrar com várias oscilações de taxa ao longo do período até o vencimento, alterando a taxa para 8%, 10%, 11%, 13%, 9%, 8,5%. E fazendo sempre o cálculo dos juros compostos mudando taxas e anos restantes e mantendo sempre o montante a ser resgatado no vencimento.

Então como você pode ver na figura acima, eu simulei as taxas se modificando ao longo do tempo, ano a ano. Veja que, no final, elas sempre vão convergir para o mesmo valor de vencimento. E veja também que, embora nós tenhamos feito um exercício de compra do suposto título A+10 por 10 anos com taxa de 10% ao ano, e isso parecia uma coisa sem mistério nenhum como sugere a linha azul, na realidade, o valor do título se modificou ao longo de toda a trajetória muitas vezes ficando abaixo e outras vezes acima do valor teórico do PU.

Repare também que a ideia de comprar com uma taxa fixa muitas vezes nos faz pensar que o caminho da compra até o vencimento será simples, com rentabilidade anual de 10%. Mas, na verdade, observe as rentabilidades anuais reais que aconteceram nesse exemplo: -6,5%, depois 55,5%, depois -8,5%, depois 22,8%, depois -1,5%, depois 6,1%, depois 5,2%, depois 21,4% e por fim 9,5%.

É justamente nessas oscilações que as oportunidades de valorização acelerada em títulos com essas características pode ocorrer! É aqui que você enxerga a oportunidade de aprender como especular no tesouro direto!

Observando os detalhes que fazem a diferença…

A nossa taxa de referência é 10% que foi a taxa da compra lá no início. Vamos observar alguns detalhes importantíssimos! Observe a rentabilidade dos anos 1 (-6,5%), 3 (-8,5%), 5 (-1,5%), 6 (6,1%) e 7 (5,2%).

Repare que em todos esses anos, a valorização anual foi menor que a taxa pactuada do ano. Por que isso ocorreu? Porque, em todos os anos, a taxa pactuada do ano anterior foi MENOR que a do ano em questão, ou seja, a taxa subiu!

Do ano 0 para o ano 1 a taxa aumentou, do ano 2 para o ano 3 ela aumentou, do ano 4 para o ano 5 ela aumentou, do ano 5 para o ano 6 ela aumentou e do ano 6 para o ano 7 ela aumentou.

Observe também a rentabilidade dos anos 2 (55,5%), 4 (22,8%), 8 (21,4%) e 9 (9,5%).

Repare que em todos esses anos, a valorização anual foi MAIOR que a taxa pactuada do ano. Porque isso ocorreu? Porque em todos os anos a taxa pactuada do ano anterior foi MAIOR que a do ano em questão, ou seja, a taxa caiu!

Do ano 1 para o ano 2 ela caiu, do ano 3 para o ano 4 ela caiu, do ano 7 para o ano 8 ela caiu e do ano 8 para o ano 9 ela caiu também.

Entendendo o movimento…

Logo, podemos concluir que quando compramos um título numa determinada taxa, podemos ter uma rentabilidade MUITO MAIOR sempre que a taxa de mercado cair. E o contrário também. Sempre que a taxa de momento for subir, o PU (e consequentemente nossa rentabilidade) será menor. Ou seja, teremos uma rentabilidade ruim ou até mesmo negativa!

A lógica matemática

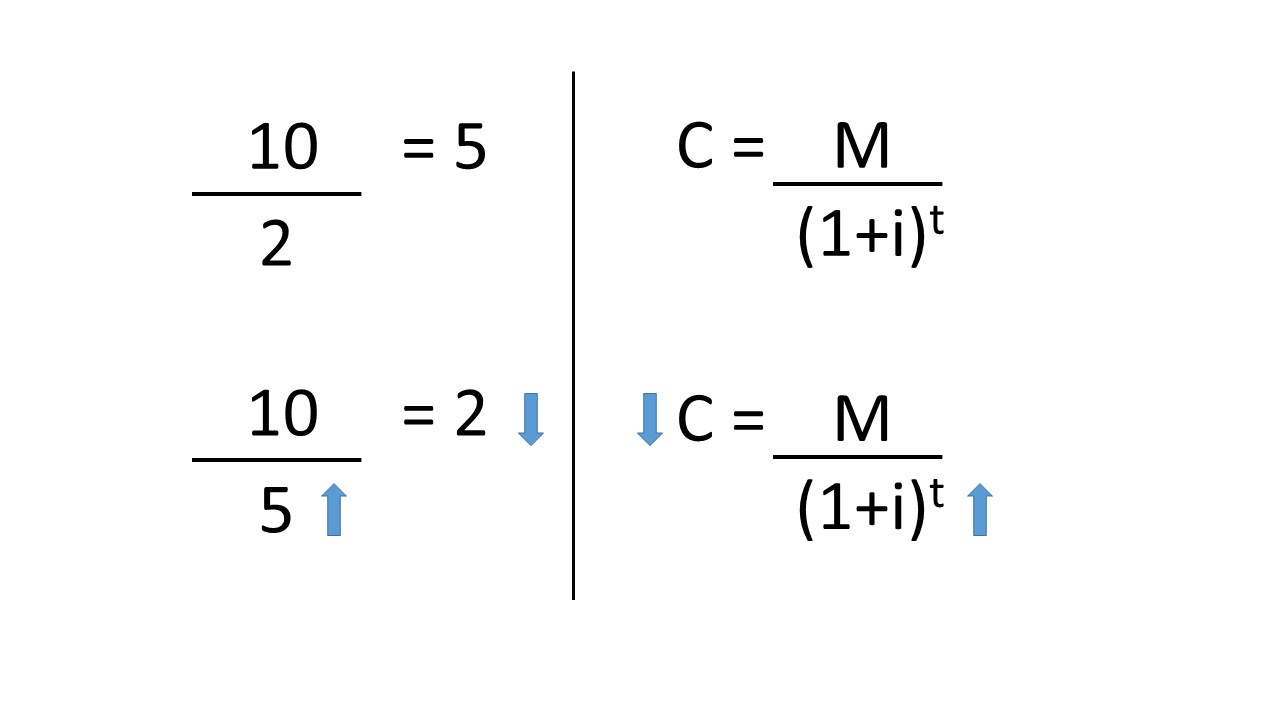

Isso fica mais fácil de entender na fórmula matemática.

Se você pegar 10 e dividir por 2, você terá 5 de resultado. Se você dividir 10 por 5, você terá 2 de resultado. Ou seja, quando o DENOMINADOR de uma operação de divisão AUMENTA, o resultado da conta DIMINUI. E se o denominador diminui, o resultado da conta aumenta!

Assim, isso também vale para essa conta! Se o i, que é a taxa de juros está no denominador da operação, logo quanto maior ele for, maior será o denominador e portanto menor será o resultado da divisão, que nesse caso, representará o C, que é o valor do título atual, ou seja o valor marcado a mercado, o PU do título!

Ficou mais simples agora?

Como especular no Tesouro Direto?

E qual seria o melhor dos mundos para especular com essas taxas? Seria justamente a possibilidade que o investidor possui de comprar títulos com taxas mais altas (e PU baixo) e vende-los com taxas mais baixas (com PU alto). Nesse caso imagine se um determinado investidor por exemplo tivesse feito o seguinte:

A linha cinza do gráfico representa justamente a rentabilidade da estratégia especuladora de exemplo.

No ano 1, a taxa de mercado era de 10%. Então ao invés de comprar um pré-fixado, o investidor poderia comprar um título pós fixado. Inventei aqui um nome para o título pós: B+Pós. Esse nome não existe! Daí no ano 1, ele teria uma rentabilidade de 10% no ano.

No ano 2, com a alta da taxa de juros, ele teria feito o seguinte: retirado da aplicação B+Pós e comprado A+10 porque a taxa de A+10 estava muito elevada. Aí, com a expectativa da queda da taxa para o ano 3, o investidor aproveitaria a supervalorização do PU no período e teria no ano um ganho de 55,5%.

Depois, do ano 2 para o ano 3, como a taxa estaria muito baixa sem perspectivas de cair tanto, ele retiraria a aplicação do A+10 e voltaria pra ficar pós fixado em B+Pos. E teria uma rentabilidade de 7,5%.

No ano seguinte, ele aproveitaria a taxa pré de 10% do titulo A+10 novamente e com a queda para o ano seguinte teria uma rentabilidade de 22,80% no ano.

E assim sempre se posicionando em títulos pré quando a taxa estivesse muito alta e em títulos pós quando a taxa estivesse muito baixa e assim, se aproveitando muito positivamente dos momentos de queda bruscas nas taxas (e valorização expressiva dos PUs) e ficando pós fixado nos momentos de taxas baixas.

Nesse exercício aqui, se fosse possível ter pego sempre o melhor movimento nas melhores taxas, esse investidor teria iniciado seus investimentos com 3.855 e finalizado os 10 anos com 16.480, ou seja, uma rentabilidade acumulada de 327,5% no período.

Observação mais do que importante

Não estamos considerando taxas e impostos aqui. É apenas um exercício, ok? É muito importante deixar claro que esse é um exemplo educacional válido como um exercício para que você entenda como essas oscilações podem ocorrer!

É preciso alertar que essa dinâmica expõe o investidor a mais riscos, podendo até mesmo gerar rentabilidade negativa em alguns períodos, e eu mostrei isso aqui no vídeo!

Essa é uma estratégia avançada de especulação no tesouro direto. É muito importante que o investidor domine completamente todo o funcionamento do tesouro direto e tenha planejamento financeiro para executar essas operações, pois elas possuem maior risco.

Uma dúvida comum

“André, eu comprei um título numa taxa baixa, digamos 6% ao ano e agora ela está em 12%. Não valeria a pena vender o título e recompra-lo na taxa melhor?”

Isso é uma ilusão matemática!

Se a taxa atual de um título está maior hoje do que quando você comprou, isso aconteceu ou porque o seu título SE DESVALORIZOU ou porque ele se valorizou MENOS do que o próprio rendimento acordado na compra.

Então o mesmo título que o seu está com uma taxa maior agora, justamente porque o seu título se desvalorizou. E essa taxa maior do momento atual também vai remunerar seu título a partir do valor da marcação de mercado de hoje, porque o valor do resgate no final do prazo, será o mesmo nos dois casos!

Quem comprar esse título hoje por uma taxa mais alta do que você que já comprou antes, receberá no vencimento exatamente o mesmo valor de resgate que você receberá! Porém o preço pago por quem comprar agora numa taxa mais alta, será menor do que o que você comprou, porque agora ele está desvalorizado!

Portanto se você resolver vender hoje o seu título, o PU de mercado dele para a venda será o mesmo do que para a compra do novo título da taxa que você pensa que será melhor. E o valor de resgate no vencimento também será de mesmo valor. Logo, é uma ilusão, pois não há qualquer vantagem em vender seu título nessas condições. A única possibilidade de melhorar sua rentabilidade é justamente avaliando a venda quando a taxa atual do mercado for MENOR que a taxa que você comprou. Nunca o contrário.

Mais sobre o Tesouro

Por fim, eu gostaria de explicar um outro ponto importante: o Tesouro Direto não é um produto das instituições financeiras. Ele é um produto do governo federal.

Dessa forma, as instituições financeiras possuem uma remuneração baixa quando você compra os títulos do Tesouro Direto. Por isso, não é viável que nenhuma delas se dedique a explicar tudo isso detalhadamente a você!

Veja, eu não estou dizendo nem que elas ganham pouco e por isso não se interessam tanto em vender. Eu estou dizendo que pode nem ser viável mesmo. Porque elas precisariam disponibilizar profissionais, pagar salários pra isso sendo que o retorno que possuem sobre essas aplicações é ínfimo!

Não é possível realmente para as instituições financeiras disponibilizar um profissional para te explicar isso, porque o retorno que a instituição financeira tem nessas aplicações não paga a hora trabalhada do profissional. É como se alguém lhe pedisse pra fazer um serviço de um dia inteiro de trabalho e te oferecesse como pagamento 5,00. Você não teria como aceitar isso!

Por isso, a forma que o investidor possui para aprender mais sobre o Tesouro Direto, além de todo o conteúdo que já existe disponível na internet, mas especificamente sobre essas estratégias especulativas para ter a possibilidade de rentabilidades melhores, é realmente adquirindo cursos que falam do assunto. E estudando por conta própria! Entendeu?

Então não é o caso de você achar que uma instituição financeira não quer te explicar, mas sim porque pra ela, o trabalho de fazer isso não se remunera!

Se você quer se aprofundar nesse tipo de estratégia especulativa no Tesouro e, lembrando, com mais risco para especular no Tesouro Direto, você precisa estudar sobre o assunto, ok?

Como fazer seu dinheiro trabalhar para você?

Aprender a investir melhor seu dinheiro e tomar boas decisões de investimentos, de acordo com seu planejamento pessoal, é a única maneira de fazer seu dinheiro trabalhar para você e de conquistar todos os seus objetivos financeiros.

Quer acelerar a conquista da sua liberdade financeira? Então clique aqui e saiba como fazer o seu dinheiro trabalhar para você agora!

Artigo publicado em 31/07/2015. Atualizado em 28/06/2019.

202 Comentários

Pena que especular no TD nao pode ser em prazo menor do que 30 dias, pois nesse caso o maldito IOF vai comer todo o lucro.

André te dou os meus parabéns!

Vc foi capaz de esclarecer minhas dúvidas e me fazer entender o porque da oscilação no gráfico do tesouro direto. A muito queria entender sobre o assunto para que eu pudesse investir, evitar perdas e ter bons retornos.

Cara estou maravilhado com sua explicação.

Parabéns, Deus o abençoe!!

Excelente artigo, Bona! Parabéns!

Parabéns pela explicação! Muito elucidativa e objetiva como as aulas devem ser.

Muito obrigado por compartilhar seu conhecimento!

Caro André.

Já há algum tempo me interesso por este assunto. Já li artigos e assisti vídeos sobre o tema, porém este seu trabalho é, sem dúvida, o de melhor qualidade que já vi, pois é ao mesmo tempo absolutamente técnico, didático e imparcial. Meus sinceros parabéns!

Matéria excelente. Parabéns pelo trabalho explicado de forma bem didática.

Melhor explanação sobre o Tesouro Direto e suas oportunidades… Parabéns!! Bona, existe uma relação direta entre a taxa de juros fixada periodicamente pelo COPOM e os juros pagos pelo Tesouro Direto?

Para falar a verdade eu não entendi muito essa especulação … tirando o pré fixado e colocando no pós fixado, e vice versa … Eu creio que essa especulação de pegar o aumento e a baixa da taxa dos juros exige um esforço enorme de ficar acompanhando as oscilações … hoje é 20/09/2019 … a taxa selic foi para 5,5% … creio que em 2020 deva ficar em 5% tendendo a 4,5 % no final de 2020 … Seguindo o que foi escrito aqui então em 2020 seria a melhor época para fazer esta marcação a mercado e ganhar os 30%, 40% , 50% , 60% de lucro … dependendo da taxa que compramos lá atrás!!

Prezado

Supondo um prefixado que não houve oscilação , ou seja manteve constante a taxa, se em, dois meses eu resolver sacar recebo o rendimento ( juros ) proporcionais , ou tenho que esperar um ano ou um semestre ?

Olá, achei muito didático, parabéns. Tenho uma dúvida. Nos títulos NTN-B (IPCA+) eu entendo que a variação da parte préfixada causa mudança no P.U do título, mas e se houver variações no IPCA, isso causa diferença de P.U como marcação a mercado nos títulos NTN-B?

Compraria Tesouro SELIC. Só que agora com o dinheiro inicialmente investido no Tesouro Prefixado mais o montante de lucro que o aumento do seu PU me deu. Se segurar o Título Prefixado com a SELIC caindo, começa a devolver o lucro. Lucro esse que pode ser bem maior do que a diferença entre a taxa do Prefixado e do Tesouro SELIC que agora investiria o montante inicial somado ao lucro realizado.

O que você acha, Cortijo?

Estava pensando nisso mesmo.

Ainda não tive tempo de checar como fica o PU do SELIC na hipótese do livro na marcação a mercado.

Entendo que o momento certo de resgatar será o momento em que o COPOM sinalizar alta da SELIC ou principalmente o momento em que o PU do título começa a cair. Estou errado?

Muito obrigado por responder.

Andre, faz alguns anos que ninguém comenta o seu artigo, mas ele continua excelente!

A minha dúvida em relação a marcação de mercado no Tesouro Direto é o que fazer com o dinheiro resgatado, já que nos dias de hoje os títulos de renda fixa são escassos e pagam pouco.

Seria uma boa estratégia utilizar o TESOURO SELIC para reinvestir o valor resgatado do TESOURO IPCA 2045?

Tesouro prefixado 2025.

Minha compra foi feita no dia 29/05/2019.

Hoje 8 dias de aplicação:

Rentabilidade acumulada de 2,62%.

Rentabilidade anualizada de 196,35%.

Oi !

Antes de mais nada, parabéns!

Comprei 156,16 LTN a R$ 640,37 com R$ 100.000,17.

A Rentabilidade Contratada foi de 8,31%.

Motivo: tenho a expectativa de que a SELIC caia nos próximos meses. Isso porque a economia está fraca e o governo deverá necessitar abaixá-la para estimular a economia. Nem que seja no segundo semestre como indica o COPOM.

Objetivo: manter a posição, até que a minha expectativa passe a ser de subida da SELIC. Isso é claro não antes de 30 dias da compra fugindo do IOF.

Estou no caminho certo???

Excelente explicação com exemplos claros e didáticos! De longe a melhor que vi sobre o assunto na internet. Parabéns!

Explicação Maravilhosa!!! Parabéns pela aula!!! Obrigado irmão!! Só pra constar, estou te seguindo no seu canal. Abraço!!

Sensacional andré, eu entendo um pouco de marcação a mercado, mas quando comecei a ler, percebi que não entendi pouco não, entendia quase nada!!

Obrigado!

Olá André, adorei seu material!

Gostaria de uma ajuda para decidir sobre minha situação abaixo:

– Comprei NTN-B vencimento 15/08/2024 no dia 24/04/2017 por R$2.062.26 a 5,23%, hoje o título está R$2.547,26 e taxa de 4,09% (19/02/2019).

Parece-me interessante vendê-lo à mercado do que esperar até o vencimento, talvez esperando apenas chegar nos 2 anos para reduzir IR em abril.

O que acha? Poderia me ajudar?

Muito obrigada!

Suponha o seguinte caso: tenho um título do tesouro direto prefixado à taxa de 10%. Decidi vender antecipadamente. No dia que solicitei a venda a rentabilidade anual estava a 8%. Demora-se D+1 para liquidar. A rentabilidade que será aplicada será de 8% (dia da venda) ou X% (dia da venda + 1) ou outro caso?

Suponha o seguinte caso: tenho um título do tesouro direto prefixado à taxa de 10%. Decidi vender antecipadamente. No dia que solicitei a venda a rentabilidade anual estava a 8%. Demora-se D+1 para liquidar. A rentabilidade que será aplicada será de 8% (dia da venda) ou X% (dia da venda + 1) ou outro caso?

Obrigada pelo artigo, André!

Estou justamente na dúvida se deveria vender meu ntn-b 2035, já que está valorizado agora ou deveria manter-lo porque os juros que contratei no período (Ipca+ 5,78)sao superiores aos atuais. Nao perderia ao investir em um produto que renderia menos?

Obrigada

gostei muito do seu artigo, ja faz algum tempo que tentava entender como funciona a questao de “quando comprar e quando vender titulos”, depois de ler seu artigo ficou bem claro!

Para mim, engenheiro e matemático, este vídeo é belo de se ver, meu caro. Isso sim que é material de qualidade, sem enrolação de vários youtubers por aí

só tem uma forma na alta da Selic , é através de operação na taxa DI no mercado futuro

Alguem sabe se há como especular o tesouro com uma perspectiva de alta da celic ?

através do índice futuro DI na bolsa

Andre Boa Noite!!

Parabéns por compartilhar tanta informacão sobre o Tesouro Direto/Titulos Públicos, sou iniciante e sanou muitas duvidas qto a PU e especulacão.

Muito obrigado!!

Olá André

Estou iniciando agora os estudos sobre investimentos. Venho devorando os seus videos no youtube…rs…e lendo diversos materiais na internet tbm.

Ja fiz 3 pequenos investimentos apenas para entender os numeros, apliquei um pouquinho (bem pouquinho mesmo, quase o minimo) nos 3 tipos de titulos publicos: Selic, IPCA e Prefixado.

Minha intenção, a principio, é fazer aportes mensais de uns 300,00 e utilizar o dinheiro dentro de 3 anos aproximadamente, ou seja, não vou esperar até 203* para sacar o meu tesouro IPCA, por exemplo.

No estudo desses números (baixei a tabela de PU compra e venda) dos 3 tipos de titulos e fiquei horas analisando e tentando entender mais sobre eles, resultado: Não da pra prever nada…rs..

Consegui entender algumas coisas basicas, como:

*O tesouro Selic nunca é menor hoje do que foi ontem, ou seja, seu rendimento nunca cai.

*O tesouro IPCA é extremamente volatil, e da mesma forma que valoriza muito em um dia, cai no outro e volta a um patamar até mais baixo do q quando vc comprou.

Por isso, estou pensando, e acho que sem querer e saber, esta idéia que vou falar é uma forma de especulação e marcação a mercado e eu nem sabia…rs…: Pois bem, já que meu objetivo é a médio prazo, ter uma carteira com tesouro Selic (só aqui ja estarei ganhando mais que na poupança), e com tesouro IPCA, tentando acompanhar os preços dos papeis diariamente e num momento que ele tenha uma valorização incomum, a cima da média, vender e comprar o valor em tesouro Selic, apenas pra tentar potencializar os lucros no tesouro selic, seria uma boa estratégia??? Como eu não tenho prazo certo pra utilizar, só sei que vou precisar dentro de 3 anos, então posso ir “garimpando” estas altas repentinas do papel IPCA que as vezes acontecem.

O que acha??

Quanto ao tesouro prefixado, descobri q no momento não é uma boa, pois as taxas SELIC e IPCA estão baixas, e a tendencia, creio eu, seja de alta a longo prazo, então estaria comprando um papel com juro prefixado baixo, olhando la na frente. Certo???

André, em primeiro lugar parabéns pelo trabalho. Sempre que tenho tempo vejo um vídeo seu!

Fiquei com uma dúvida. Eu tenho um título IPCA 2019 neste momento. Eu comprei esse título em Fev/2015. E eu observo pelo percado que o IPCA está em queda nos últimos anos.

Segundo sua explicação, seria bom eu vender agora, já que, como a taxa que rege meu título (IPCA) está caindo, então o valor unitário do meu título aumentou razoavelmente. Está certo esse raciocínio?

Agora a minha dúvida é a seguinte. Se eu acredito que o IPCA vai voltar a aumentar, a maneira de agir é reter o título, já que ele remunera em função do IPCA? Ou seria melhor tirar proveito da queda histórica e vendê-lo para embolsar essa diferença do preço unitário?

Sua ajuda seria muito importante para eu finalmente entender essa jogada!!

Obrigada 🙂

Bom dia André! Parabéns pelo post, muito educativo e útil.

Uma dúvida que pode parecer óbvia mas pertinente e que a opiniao de um especialista iria me auxiliar:

Eu compro títulos do tesouro direto mensalmente como uma previdência privada para minha aposentadoria.

Tenho disponível R$1000,00 onde aloco em diferentes títulos (NTN-B, Pré-fixado, Selic e etc) e faco aportes proporcionais em funcao das taxas desses diferentes títulos no mês.

Dúvida: Para a alocacao dos aportes, qual seria o ideal, alocar a maior parte desses R$1000,00 nos títulos com MAIOR ou MENOR taxa?

Tenho aplicado a maior parte nos títulos que apresentam MAIORES taxas no mês pois pretendo ir até o vencimento. O pensamento está correto ou é melhor aplicar a maior parte em títulos com MENORES taxas prevendo um aumento das mesmas?

Obrigado!

(Obs.: texto sem acentuacao, teclado alemao)

Bom dia André – tenho uma dúvida sobre a venda antecipada. Comprei mês a mês titulos prefixados (LTN) com vencimento em 2018 e 2019. A rentabilidade destes títulos varia conforme a data em que ocorreu a compra destes títulos. Mas na hora da venda antecipada destes títulos, como vou saber se estou vendendo os títulos que comprei há mais tempo, ou os mais recentes, ou os títulos comprados em um prazo intermediário? Obg

Olá André. Gostei. Vou estudar mais sobre o assunto.

#pergunteaobona , Bona, boa noite. Comprei título do TD prefixado (2023) com a taxa Selic a mais de 14% (há pouco mais de um ano) e com a queda brusca da taxa nesse último ano esse meu título se valorizou bastante. Não estou reclamando, pelo contrário, a rentabilidade bruta de 32% é excelente!! Minha dúvida é se realizo JÁ essa ótima rentabilidade ou se – como já estamos sabendo que a selic deve chegar na casa de um dígito ainda esse ano – espero mais um pouco pra aproveitar ainda mais essa queda da Selic (e a consequente valorização do título)?!?! Considerando que o vencimento do título é só em 2023, ainda há uma boa margem de tempo para a natural desvalorização dele até voltar ao pactuado, não?! Parabéns pelo trabalho e obrigado pela resposta (em vídeo, rsrsrs). Abc.

Ola Andre

Com quanto da pra começar? pois tem titulos que podem ser comprados por 30 reais… Mas 30 reais é pouco pra especular?

bom dia….

tudo bem?

adorei as informações.

comprei papeis NTN 2050 a juros de 5,34% dia 6 de fevereiro com a expectativa de queda da SELIC, porém, apesar de ela estar em queda e prevista pra fechar 2017 em 8,5%, os juros só estão subindo, estando hoje a 5,44%! já perdi 6 mil reais nessa brincadeira. por que isso esta ocorrendo? nao sei o q fazer.. me dê sua opinião sobre a tendencia para os juros, por favor…

Olá Felipe!

Veja esse video aqui que vai ficar claro: https://www.youtube.com/watch?v=LtCO9xy1NSI

E nunca compre um título caso nao possa levá-lo até o vencimento, caso necessário.

Abs,

Olá, Texto mais que sensacional. Parabéns!

Só faltou um detalhe (que não encontro em lugar algum): O que faz a taxa de rendimentodo título subir ou descer? Refiro-me ao Tesouro IPCA.

Aqui se aplica o inverso da bolsa: Deve-se comprar na alta (de juros) e vender na baixa, certo?

Abraços!

André esclarece uma dúvida minha como você conseguiu chegar nos números de PU real titulo a+10 …1 ano 3606… 2 ano 4089… sendo que usando a fórmula aparece números diferentes… Da´uma força pra mim e parabéns pelo seus vídeos.

Olá André, tudo bem? Parabéns pelo artigo e pelo excelente trabalho! Pode me esclarecer algo, por favor? Caso venda antecipadamente o tesouro ipca + com juros semestrais, o que acontece com a próximo cupom que teria que receber? Se eu vender o título antes do pagamento do cupom eu o perco? Obrigado!

Excelente postagem. Muito esclarecedora e Instrutiva. Obrigado

As questões aqui colocadas são bem oportunas, é uma pena que não sejam respondidas para que todos possamos aprender.

Boa tarde. Hoje as ntnbs 2045 ja estao precificando uma selic a 9%? Ou estao precificando a selic atual de 12%?

Parabéns André pela excelente explicação. Neste ano de 2017 a expectativa é de que a SELIC chegue até 9%. Minha pergunta é: Tenho títulos pré-fixados, do Tesouro, de antes do início da queda atual. Pra ganhar mais, devo vendê-los agora ou espero a SELIC cair mais, tendo em vista a expectativa de aceleração nos cortes? Obrigado!

Caro André,

Uma dúvida absolutamente concreta: Em maio de 2015 comprei NTNB Princ 2019 com taxa de IPCA + 6,67% e hoje a taxa está em 8,18%.

A questão é: Que motivos eu teria para carregar esse título até 15/05/2019 para receber o que foi combinado, ou seja, IPCA + 6,67% se eu posso sacar hoje recebendo 8,18%? Veja que no caso limite essa situação poderia estar ocorrendo 1 dia antes do vencimento, ou seja, dia 14/05/2019.

Obrigado.

Adquiri um título prefixado LTN 2023 (11,42%), em apenas 53 dias tenho rentabilidade acumulada de 7,28% (acumulada anualizada 59,38%). Gostaria de especular e sair antes para obter rentabilidade bem superior a contratada para o vencimento. Acredita-se que a taxa selic continue caindo até o final de 2017, o que deve manter o título valorizado (acho). Considerando que tudo corra bem e a taxa selic continue caindo, qual seria o melhor momento para sair? Próximo ao final de 2017, quando a taxa selic em tese ficaria estável?

Tarciso.

André, me ajude pois estou com um problema (dos bons) para resolver. Em 13/12/2017, comprei o Tesouro Prefixado 2023 (LTN) com PU de R$503,90 e rentabilidade de 12,05%. Hoje, 15/2/2017, esse título está com rentabilidade acumulada de 10,46% e rentabilidade acumulada anualizada de 74,58%. Crendo eu que a SELIC será reduzida paulatinamente no futuro, pelo menos até as eleições de 2018, como definir o melhor momento para venda desse título. Pergunto-lhe, quando a curva do preço real (74,58%)iniciará a convergência em direção a curva do preço teórico (12,05%), ceteris paribus? Há como calcular quando ocorrerá a maior distância entre as curvas? Abs e parabéns pelo material.

Olá André, parabéns pela explicação e obrigado.

Caro André,

Realmente você está prestando uma excelente colaboração a todos nós.

Olá. tenho a mesma dúvida da Paula e do Maurício.

André,

Quando tenho mais de um título no tesouro, mas que foram comprados por PU diferentes, por exemplo:

1 titulo PU = 500 mês da compra=>Novembro

1 titulo PU = 540 mês da compra=>Dezembro

1 titulo PU = 490 mês da compra=>Janeiro

Se vejo que o PU atual está 530,00, e quero vender somente os títulos que comprei com PU inferior, sem vender o titulo de 540 para não perder dinheiro, consigo fazer isso? Ou o tesouro escolhe automaticamente o titulo que foi comprado primeiro?

Ótimo artigo!!!

Abraços!

Boa tarde.

Vamos na prática.

Comprei título pré-fixado a 16,66% aa no dia 22/12/2015.

Valor x e com vencimento em 01/01/2018, obtendo aproximadamente 30,14% em rendimento.

Hoje, 13/01/2017, ele já rendeu 23,35%.

A pergunta é:

Se eu resgatá-lo em 01/01/2018 irei ganhar 30,14%, mas se resgatar antes ganharei bem mais.

Quantos dias antes de 01/01/2018 seria mais vantajoso vendê-lo?

Olá André, parabéns pelo trabalho que vem fazendo, excelente! Se for possível, gostaria de pedir que tirasse uma dúvida. sabemos que, em um cenário de queda de juros (Selic), o título INPC+, por exemplo, fornece rendimentos alavancados, como mostrado no vídeo. A minha questão é sobre o rendimento em relação ao vencimento dos títulos. A pergunta é, o título INPC+ com venc. mais longo tem uma alavancagem no rendimento maior que o título com venc. mais curto ? Se sim, por que ? Grato. Abraço.

André muito bom o material, gostaria de saber se vc está disponibilizando a planilha que usou na aula?

André, parabéns pelas explicações extremamente didáticas!

A minha dúvida é sobre a segurança nas transações com as corretoras independentes. Quando você resgata do tesouro direto ou transfere um certo valor do banco para a corretora, neste momento ainda que por pouco tempo, o seu dinheiro está “desprotegido” de uma instituição mais sólida como um grande banco e ainda não está garantido pela segurança do tesouro nacional, pois ainda não está aplicado. Não há neste caso uma vulnerabilidade para o investidor neste curto período que seja?

Grato!

Olá André,

Obrigada pelas explicações.

Caí aqui porque tenho uma LTN vencendo em 01/01/2017 e somente agora vi que no site do TD tem uma opção de gráfico no extrato (talvez já tivesse faz tempo mas eu não tinha reparado) que mostra no seu extrato basicamente oq você ensinou aqui, muito legal!

Daí para minha surpresa aparece que o preço teórico é de 16,5% e meu preço real é de 40%! Entendi que o preço real é no caso de eu resgatar antecipadamente, só que agora estou com medo porque não entendi se no caso de eu deixar até o vencimento eu terei o preço teórico (menor) ou se de qualquer forma no momento do vencimento se o preço real for maior que o teórico eles me pagam o real, é isso? Preciso resgatar antes para garantir o preço real maior?

Obrigada!

Paula,

Tenho a mesma dúvida sua! Já pesquisei bastante e ainda não encontrei a resposta. Eu sei que muitas vezes não é vantajoso vender o título antes do vencimento depois de um ano com rendimento alto porque caso decida reinvestir o valor resgatado, a taxa do novo título no longo prazo pode não ser tão interessante quanto manter o título anterior. Acontece que, como no seu caso, que o vencimento está bem próximo, o valor será resgatado de qualquer forma daqui a alguns dias! Acredito que para títulos com vencimento próximo, caso apresente rendimento real acima do rendimento acordado, seja mais vantajoso resgatar mesmo.

Ajuda a gente André! haha

Obrigado.

compre quando as taxas estiverem altas (e o preço baixo) e venda quando as taxas estiverem baixas (e o preço alto). os ciclos de alta e/ou baixa podem durar até 3 anos, então só faça isto se não for precisar da grana. Os Tesouro IPCA+ 2035 e 2045 são os melhores para este tipo de investimento. Ao vender, enquanto voce espera um novo ponto de compra (taxas altas e preços baixos) voce aplica seu dinheiro em outros ativos, de preferencia que tenham certa liquidez para caso apareça o momento oportuno de comprar, voce possa faze-lo

Estou com a mesma dúvida!

Como faço para obter o histórico das atualizações dos valores dos preços dos títulos IPCA+?

Sei que no link “Balanço e Estatísticas” tem um “Histórico de preços e taxas”, onde abre uma planilha. Porém, lá só tem um valor para cada dia e ocorrem várias atualizações durante o dia. Por exemplo: no dia 02dez16 houveram 3 atualizações (11h19, 13h55 e 17h54), mas na planilha só aparece uma. Onde consigo todas as atualizações?

Andre, excelentes explicações.

duvida : vi no site do Tesouro NTNb (juros emestrais ) 2050 – 5,55 valor R$ 3.178,00

minha corretora apresentou mesmo titulo NTNB, para o mesmo ano 2050 – mas

com juros 5,18 e valor R$ 3.417,00

Porque existe essa diferença ? e o qual oferecerá mais rentabilidade ?:

André, primeiramente parabéns pela matéria. Tirei várias dúvidas que tinha, mas ainda continuo com uma e gostaria que você me ajudasse. Para isso vou dar um exemplo real.

Fiz a compra do título pré-fixado com taxa de juros de 16,10 há um ano atrás com vencimento em janeiro de 2018.

Tudo indica que a taxa de juros deve continuar caindo o que valorizará ainda mais meu título. A dúvida é, qual é o melhor momento para vender esse título, já que hoje ele rende 20% ao ano, mas deve convergir para render 16% se eu segurar até o vencimento, certo?

Tenho um titulo Tesouro IPCA+ 2024 (NTNB Princ), com data vencimento 15/08/2024, valor atual de R$ 7.549,40 e taxa devida 17,40

Dúvida:

Essa taxa devida é a taxa para venda do titulo hoje?

Como posso saber a diferença da rentabilidade se vender hoje ou esperar o vencimento?

André,

A variação dos juros das NTNBs não estaria mais ligada aos juros DI futuro do q propriamente à taxa SELIC simplesmente?

Se sim, então, a estratégia se torna bastante incerta, pois o descasamento entre SELIC e juros DI futuro tanto pode beneficiar o investidor de longo prazo qto pode prejudicá-lo. E o pior: na maioria dos casos, o leigo nem vai perceber onde está perdendo ou deixando de ganhar.

Se quer especular com juros, melhor seria se valer do mercado futuro n?

TD IPCA seria mais adequado para compras ao longo dos anos com a finalidade precípua de levá-lo ao vencimento. Vender no meio do caminjo para usar o $$ até pode eventualmente ser interessante, mas n deveria ser o objetivo, ainda mais se a ideia for especular.

Sim, perfeito. o DI Futuro nada mais é do que a expectativa da Selic futura. Esse video mostra apenas o processo da marcação como ocorre. Mas sim, isso ocorre em cima do DI futuro. Tem um video no canal programado para ir ao ar em outubro sobre esse detalhe. Abs,

Como eu determino mais ou menos quantos pontos vai cair o juros pré-fixado da NTB principal com a queda da SELIC…Tipo se cair 0,5% a Selic, quanto vai cair o Juros pré-fixado de uma NTB 2035 por exemplo?

Excelente material!! A explicação foi ótima, simples e assertiva! Obrigado por compartilhar seu conhecimento!!! Grande abraço!!!

Olá André, tudo bem?

Assisti alguns vídeos do seu canal no YouTube e agora estou conhecendo mais a fundo o blog.

Primeiramente gostaria de te parabenizar pelo seu trabalho, tudo muito claro e bem bacana mesmo. Tenho uma dúvida sobre o mercado atual para TD. Eu já invisto mensalmente no tesouro, porém, só no SELIC… Com a taxa SELIC a 14,25% e uma previsão de queda (estamos com essa previsão, certo?), é a hora de dar um tempo em investimento no tesouro SELIC e passar a comprar um IPCA+, por exemplo, 2050? Pois mesmo se eu resgatar ele antes do tempo (daqui uns 3-5 anos), com a queda da taxa SELIC, vou ter um rendimento maior do que o mesmo período no TD SELIC. Está certo esse pensamento? E quanto maior a data de vencimento (2035 ou 2050) maior será o rendimento mesmo antes do prazo?

Se puder me dar uma luz, seria grato!

Obrigado desde já. Abração

Boa noite André, excelente e contundente explanação! Eu gostaria de saber qual é o melhor título para especular na comparação entre NTN-B e LTN, e também em relação ao tempo (se títulos longos variam mais do que curtos). Desde já, muito obrigado. Abraços

André, parabéns pelo post. Muito bom.

Ainda assim tenho uma dúvida: estou posicionado em tesouro selic, IPCA + 2019 e IPCA + 2024. A expectativa atual é que a taxa selic baixe. Com isso, de acordo contigo, melhor estar posicionado em titulos pós fixado. Certo? Devo vender já os pré-fixados e comprar selic? O que acontece com as taxas do IPCA + se a Selic cair? Elas caem também?

OLá….boa noite…parabéns pelos videos são excelentes. tenho apenas uma duvida. devo investir no ipca 2035 apenas para especular já que existe uma perspectiva de baixa de juros e aproveitar a valorização de uma provavel redução de juros?

muito obrigado e parabéns.

Boa tarde André.

Parabéns pelo material que apresenta.

Pelo que você disse no vídeo de tesouro de foram especulativa, se minha expectativa ( Aposta) é baixar a Tx. de juros nos próximos 24 meses, comprar os Tesouros IPCA + para 2019 e 2014, contemplando esta curva de juros que projetei , pode ser um bom negocio a médio prazo?

Atte:

Alex Vaz

Boa noite André. Vídeo perfeito, parabéns, explica muito bem, vou começar a ver todos os vídeos e matérias do seu blog. O vídeo perfeito que eu precisava para fazer trade no tesouro direto. A calculadora do tesouro direto de venda antecipada de títulos públicos da resultados corretos? Colocando corretamente os dados de compra e venda. Aguardo contato. Obrigado.

Andre, boa noite

Acredito que este vídeo seja um dos melhores que você já fez e gostaria de saber se pode compartilhar a planilha para podermos fazer comparações e projeções.

Grato e abraço

Boa Noite, Andre, eu apliquei 25500,00 há 15 dias atras no tesouro IPCA+35 e hoje ao puxar o extrato ele me mostra com um saldo no extrato de 1000,00 a menos, isso é normal?

Normalissimo.

Veja esse link aqui: https://youtu.be/IK_Znl3Sn5c

Abs,

Olá André,

Existe algum valor mínimo para que a especulação no Tesouro Direto seja vantajosa? Já ouvi que se é um valor abaixo de 100 mil reais mesmo que tenha ganhos percentuais consideráveis, financeiramente não compensa vender.

Olá André,

Especulando com Tesouro IPCA+ eu tenho a seguinte dúvida. Se a expectativa da inflação futura for de queda e assim a Selic recuar, como seria o comportamento do PU desses títulos, uma vez que parte da sua rentabilidade está atrelada ao IPCA ? Eu teria a queda da Selic que é positiva para a especulação mas teria a queda do IPCA que diminuiria o cupom do título ?

Obrigado

Tem como o investidor ter prejuízo se resgatar o título somente na data de vencimento independente de como está a taxa de juros?

Nâo Jessica, não tem. Só num caso extremo que seria o governo se endividar tanto que não conseguisse pagar de volta o que foi investido pelos investidores. Chance bem remota. Mas a resposta é não. Se levar até o final não terás prejuízo de forma alguma.

Boa noite André, minha duvida é se na especulação, o valor mais elevado de 22,5% nas taxas

de IRPF não podem reduzir a rentabilidade se comparado ao valor inicial acordado que descontaria apenas 15% ao final de 2 anos.

Certamente. Porém se você tiver uma rentabilidade de 30% em seis meses (como ocorreu com os títulos do tesouro IPCA+ longos esse primeiro semestre), você vai se importar pouco com isso.

Abs,

Olá André. Excelente o vídeo e o texto também. Muito bem explicado. Minha dúvida é quanto ao impacto dos custos (taxa/IR) nesse tipo de operação…. poderia falar mais sobre isso?

Uma outra coisa, seria possível disponibilizar essa planilha que você usou? caso seja pssível (rodrigobiell@hotmail.com)

Att

Rodrigo Anjos

Boa tarde, André.

A lógica é que ”devo” vender meu título quando a taxa de venda da mesma estiver menor que a taxa de compra da data em que comprei, correto??

A lógica é que essa condição é a primeira necessaria para começar a avaliar essa possibilidade. Abs,

Boa Noite André,

Primeiramente, meus parabéns pelo seu trabalho, parte da minha educação financeira vem dos seus artigos e vídeos no seu canal no youtube que assisto frequêntemente, mas possuo algumas dúvidas, se você puder respondê-las ficarei muito grato:

1) Dúvida 01: Porque a venda antecipada pode gerar perdas financeiras apenas para títulos que tenham pelo menos uma parte da sua rentabilidade pré-fixada?

2) Dúvida 02: Quando a taxa de juros aumenta o preço dos títulos fica mais barato, quando a taxa de juros diminui o preço dos títulos aumenta, mas já estamos a um certo tempo com a SELIC a 14,25 e mesmo assim ocorre algumas variações no preços dos títulos. Que outros fatores fora a mudança da SELIC podem influenciar nos preços dos títulos do tesouro? E porque diretamente a mudança na taxa SELIC altera o preço dos títulos?

Novamente muito obrigado

A primeira pergunta é respondida pelo fato de que a taxa prefixada pressupõe que o caluclo do PU se dá por deságio. E taxas diferentes geram deságios diferentes o que faz o pu oscilar pra cima ou pra baixo como explicado no video.

A segunda é que a queda ou elevaçao da taxa de acordo com o prazo se dá pela negociação dos juros futuros na bmf e nao simoels ente pela selic. E os juros futuros se modificam simplesmente quando as expectativas (e não a mudança da taxa selic atual) se modificam.

André

Qual critério eu uso para saber se uma taxa é alta ou baixa? Se o IPCA está em 7%, eu devo comparar esse valor com a meta fiscal de inflação, com a SELIC ou com o quê?

Boa noite André.

Tenho um título NTNB 2035, comprei em uma taxa pactuada aproximadamente 7,30%. Hoje esse título está sendo vendido a 6,06% portanto, acredito que possa ser a hora de vender. Minha transação atual foi de 230.000 R$, com o bruto atual estando em 247.000 R$ e o liquido em 246.000 ( todos valores aproximados). Porém, gostaria de saber se esse valor liquido será em sua totalidade resgatada para a minha conta. Pois, pelo que sei, há uma alíquota de 17,50% o que me faria pagar 43.000 R$ de imposto de renda, portanto, eu receberia no final 203.000 R$. Essa minha lógica está correta ou usei alguma formula errônea? agradeço a sua ajuda, um abraço.

O IR é sobre a rentabilidade e não sobre o total. Abs,

Obrigado André. Então no caso só vale para os juros semestrais ou também para o lucro que eu obter a partir desta valorização?

Um abraço

Cara, não vou negar que pulo todos seus vídeos de propaganda do YouTube, peço desculpas a vc e a minha paciência pq não tenho muita no caso das propagandas do YouTube…rsrs…venho a alguns anos estudando por vídeos formas de investimento, estou no ventre ainda se tratando de investimento, e cara essa sua explicação caiu de paraquedas pra mim, esclareceu todas as minhas dúvidas sobre esse assunto, hj li umas duas vezes e amanhã vou ler de novo para não ter dúvidas…muito obrigado, até agora o melhor sobre o assunto… Parabéns…

Parabéns !!!

Explicação concisa e eficaz, sem enrolação !!!!

Mérito pelo seu trabalho !!!

Bom Dia! Ótimo artigo! Minha dúvida é a seguinte: Como posso determinar o PU de um título, no meio do ano por exemplo. Existe um título Tesouro Prefixado 2019 (LTN) q vence em 01/01/2019 com taxa 12,42% no valor hj(30/06/16) de R$ 747,64. Como estamos no meio do ano, como posso fazer o cálculo? Entendo bastante de Excel e nos meus cálculos ele teria q estar valendo 703,83, pra dar R$ 1000,00 em 3 anos, mas isso considerando o ano cheio, por isso a conta não bate com os 747,64 pedidos. Como faço o cálculo com frações de ano? Obrigado

Por dia útil, calculando a taxa equivalente (matemática financeira – juros compostos) para o prazo em dias úteis.

Abs,

Obrigado, muito esclarecedor. Já tinha feito a conta com os dias até lá q daria 914 dias, mas não deu certo, pois tem q contar apenas dias úteis então né? E para calcular a taxa equivalente tenho q dividir a taxa a.a. de 12,42% pelo número de dias úteis? Para saber a taxa diária? Bom encontrar seu blog, pois ninguém ensina esses cálculos, nem na faculdade de economia eles deixam claro isso. Obrigado!

Fala Rubens, vc conseguiu ajustar tua planilha para dias úteis? Também estou apanhando aqui… se você puder compartilhar, te agradeço!

No caso do tesouro direto, de quanto deveria ser a queda da taxa de juros para compensar especular e não tomar prejuízo devido as taxas e impostos que incidirão sobre a transação?

O Imposto de renda será mais alto se seguir essa forma de especular, certo?

André, é possível fazer esse tipo de epeculação mensalmente? E semanalmente?

As oscilações da taxa de juros em períodos tão curtos (de uma semana para outra) são suficientes para especular com o tesouro direto e obter melhora nos rendimentos?

Excelente artigo, porém fiquei com uma dúvida. Quanto maior o prazo de vencimento de meu título é maior a rentabilidade com a queda dos juros?.

Como posso acompanhar mensalmente o rendimento dos titulos do Tesouro Direto, levando em conta a taxa contratada + IPCA, pois o extrato que recebo leva em consideração as oscilações do mercado e como eu pretendo ficar com os títulos até seus vencimentos, gostaria de acompanhar a evolução dis mesmos.

Muito bom o artigo. Mas fiquei com algumas dúvidas:

1) Como acertar a tendência da taxa de juros? Atualmente, a maioria dos analistas defende que a tendência é de queda. isso, entretanto, já dura mais de 2 anos. Mas, quando vai efetivamente cair, não há como saber. É necessário acertar “na mosca” o ponto de reversão? Pode-se aguardar a efetiva reversão para trocar os títulos ou há que se antecipar?

2) Nos exemplos dados, considerou-se modificação da tendência ano após ano (em um ano sobe e no seguinte desce e assim sucessivamente). Sabe-se, entretanto, que historicamente é bem comum ficar mais de 1 ano caindo lentamente ou subindo lentamente. A estratégia tenderia a dar mais resultados com maior volatilidade da taxa de juros em períodos curtos, não?

3) Se compro prefixados ou IPCA+ a uma excelente taxa, e os carrego ao vencimento, em comparação com a estratégia de especulação, é garantido que esta vai me trazer melhores resultados, ainda que eu acerte todos os pontos de reversão? Digamos que as descidas e subidas das taxas se deem de forma lenta, e sem alcançar a excelente taxa que obtive ao contratar. Ainda neste caso, teria valido a pena vender meu título na queda dos juros?

Leonardo, calma.

1- Impossível

2- Exemplo meramente didático apenas para exemplificar as oscilações.

3- Eu entendo que a estratégia deve ser:

a) Comprar com expectativa de levar para o vencimento (portanto longo prazo)

b) Comprar em boas taxas (acima de 6% é boa taxa para o longo na minha humilde visão)

c) SE HOUVER possibilidade de supervalorização e saída antecipada, ótimo! Você realiza um ganho adicional. Caso contrário, leva até o vencimento sem problemas.

Por isso eu digo que deve ser feito com capital de longo prazo e que pode a oportunidade de saída pode acontecer em dias, meses ou anos. Sem ansiedade.

Abs,

Obrigado pela resposta, André.

Vc considera q essa supervalorização seria na faixa de qto no mínimo? 30%? Considerando tributos, taxas e custo da oportunidade de estar perdendo uma excelente taxa de longo prazo em prol de um alto rendimento nominal de curto prazo?

A questão é justamente essa. Acertar timing de entrada e saída e depois o que fazer com o dinheiro! Se vc vende o título que pagava 7% para recomprá-lo por 5%, qual a lógica a longo prazo da estratégia? Aguardar mais alguns anos para a possível subida das taxas e recomprar algo que vc já possuía com uma taxa boa? É muito mais inteligente investir em vc, guardar dinheiro e ir comprando um pouco todo mês, fazendo uma poupança de longo prazo e deixar o juros composto trabalhar por você! O resto é para profissionais. Parabéns pelo vídeo, excelente.

Isso Gustavo!

Veja, a ideia do conteúdo é mostrar como funciona a especulação. Não é uma sugestão de que façam ou não façam. Cada um decide por si próprio. Certamente, como você viu no exemplo, a dinâmica fará sentido se existirem repiques nos preços dos títulos. Caso não exista, realmente ela perde todo o sentido. Um outro ponto também é que a ideia é que ela seja de longo prazo, pois não há uma certeza de quando as taxas vão se modificar, portanto, a ideia é: se pretendes fazer isso, não faça com expectativa de ter um retorno excelente em x meses ou x anos. Isso não é possível. Por isso, só seria possível aproveitar tais movimentos SE não houvesse qualquer necessidade de resgate dos valores.

Sim, concordo contigo nisso: sempre comprar, é a melhor de todas em longo prazo. Concordo plenamente. O conteúdo mostra como funciona, porque os leitores veem isso na internet e perguntam. Então a ideia é explicar a dinâmica. Porém, certamente, sempre comprar e continuar formando a poupança de longo prazo nos títulos longos me parece a ideia mais acertada também.

Abs,

simplesmente melhor página de TD que já li.

só tenho a agradecer pela sua didática.

titulos mais longos tendem a se desvalorizar mais percentualmente que titulos mais curtos?

Ex:

selic em 14,25

ltn 2020 – 1.000 reais

ltn 2050 – 500 reais.

selic vai pra 12%.

qual das duas rende mais percentualmente? a de mais longo prazo, mé?

Vinicius, isso é matemático. Um dos fatores para calular o PU é a quantidade de tempo que falta para o vencimento. Logo quanto mais longo o título maior a oscilação que ele terá em função da variação das taxas. Para rentabilidade positiva ou para rentabilidade negativa.

Retire de foco a LTN. A LTN tem prazo mais curto. Considere as NTN-B Principal (Tesouro Selic+). São mais adequadas pois possuem vencimento mais longo. Abs,

André, bom dia.

Sei que existe é o que é marcação a mercado.

Mas tenho uma duvida q gostaria de ouvir teu comentário .

Se formos ao site do TD verificamos as taxa praticadas no dia/momento.

Entretanto, se arquivarmos uma tabela com as taxas indicadas após as 18:00hs, por exemplo do dia 10-abr, e na semana seguinte, no dia 19-abr formos verificar as taxas na planilha de evolução de taxas do TD, podemos verificar que os valores das taxas indicadas nesta planilha para o dia 10-abr, não confere com o da tabela arquivada para o dia 10-abr.

Poderia informar a razão, já que a tabela após 18:hs deveria refletir a taxa de fechamento do dia e ficar infirmada na planilha de evolução ?

Obrigado

Fácil o melhor artigo sobre TD que já li.

Olá André, obrigado por passar seu conhecimento de forma gratuita e com uma enorme qualidade,você indicaria algum livro para aprofundar esse conhecimento para especular no tesouro direto.

Existem titulos privados, onde se possa trabalhar e investir com base na marcação de mercado.

O exmplo acima, é referenciado à Titulos Publicos.

E para titulos privados, existe esta possibilidade?? se sim, poderia informar que tipo de titulo??

Abraços

Sim, pode ocorrer, com debêntures por exemplo. No entanto, a questão e que um ativo precisa ter liquidez para você se desfazer dele. E no caso dos ativos privados, você tem que revender para a própria instituição financeira e ela pode lhe cobrar um spread e prejudicar o resultado. No caso do tesouro, a recompra é feita direto pelo tesouro, o que facilita esse processo. Abs,

Boa Noite

conhece os gráficos do site http://tdcharts.info/sobre ?

onde encontrar material para auxiliar na interpretação dos mesmos?

André, excelente explanação. No seu exemplo do último gráfico como você chegou ao valor de R$ 6594 no Ano 2? Pelo meu raciocínio, você vendeu o título hipotético “B+Pós” no final ano 1 pelo valor R$ 4.241 e comprou o título hipotético pré “A+10” a taxa de 12% e vendendo no Ano 2, porém não consegui achar o valor de R$ 6594. Para o Ano 2, aplicando a fórmula, o PU = (10.000)/(1+0,075)^8 = 5.607,02. Onde está o erro?

Obrigado,

André, primeiramente obrigada pelo artigo, muito esclarecedor. Tenho uma dúvida, sou novata no TD e depois de ler btte recentemente comprei um tanto de NTN-B Princ 2035 a menos de 1 mês visando aposentadoria. Comprei em momento q a taxa estava em 7,5% e o título a 700 e poucos reias. No entanto, acompanhando a marcação de mercado, tive um “ganho” de 12% em um curto período de tempo…….minhas dúvidas são, mantenho esses títulos, pois afinal 7,5% + IPCA em 19 anos não é de todo mal ou vendo todos os títulos aproveitando esse “lucro”, reaplico em outra renda fixa e espero os títulos voltarem a perto de 7%? Outra duvida que tenho é tb se posso vender parte dos meus títulos….digamos, do rendimento que tive nesses últimos dias resolvo pegar 1600 reais (hj equivaleria a vender cerca de 2 títulos)….o que que acontece? Como faria o cálculo do meu rendimento futuro em 2035?

Apenas gostaria de entender como você calculou a valorização anual, se mandar a formula, eu consiga.

Muito boa a matéria!

André,

Se meu objetivo é de longo prazo, realizar as antecipações seria uma boa alternativa, umas vez que anteciparei também o imposto de renda?

Depende do % de ganho que você terá com a operação de antecipação…

Abs,

Parabéns André…muito bom…vc é um professor nato…como posso acessar mais matérias suas sobre tesouro direto?

Ola, tem como disponibilizar essa planilha para calculo da rentabilidade em vendas antecipadas?

Muito bem explicado…estou aprendendo muita coisa sobre investimentos, graças aos seus vídeos André Bona, parabéns!!!

Olá. Invisto no Tesouro direto IPCA + 2035 e tenho uma dúvida para o próximo aporte.

Hoje (3/1/22) ele está IPCA + 5,23% ao ano. Quando a Selic subir na próxima reunião esses 5,23 vão subir? Ou já está precificada a próxima alta nesses 5,23?

Obrigado

Olá,

Gostaria de saber o que ocorre caso haja variação brusca em menos de um ano.

Digamos que o valor face é 10000,00 com vencimento em dez anos e taxa 10%a.a.:

Vamos imaginar que comprei com os valores mencionados e aconteceu uma reviravolta na economia e do nada a taxa foi de 10%a.a. para 5%a.a. na SEMANA seguinte.

Conseguirei lucrar se vender na semana seguinte com a taxa em 5%a.a.?

Pois o capital inicial iria de 3855 para algo em torno de 6209.

Obrigado!!!

André,

Primeiro de tudo, quero lhe agradecer por todo o conteúdo que você tem disponibilizado para ajudar as pessoas a compreender e investir melhor seus recursos no mercado financeiro. Você não faz idéia do quanto já me ajudou com sua boa vontade, conhecimento e didática. Muito obrigado! Tenho comprado NTN-B Principal 2035 cuja menor taxa de compra foi de 7,61%, e continuo a aproveitar o momento que está muito propício para a aquisição destes títulos. Ainda tenho mais uma reserva para comprar mais destes papeis se continuarem a subir. Meu objetivo é realmente o longo prazo, mais de 05 anos, ou até mesmo levar até o final, se a Selic não cair consideravelmente, pois aí, eu coloco a mão na grana aos 60 anos, idade em que certamente vou precisar muito deste dinheiro para a minha aposentadoria. Minha pretensão é ter 20% da minha carteira em NTN-B 2035, podendo chegar até 25%, se as taxas continuarem subindo consistentemente. O que você acha?

Grande abraço!

Mario Melo

André

Parabéns pela qualidade e didática da matéria !!!

Obrigado por compartilhar este conhecimento de forma gratuita.

Desejo-lhe sucesso !

Abraço

Celso

Bom dia! Excelente didática.

No caso de um título prefixado por exemplo, a taxa acordada acompanha algum indicador (Selic, IPCA, CDI…) mesmo não sendo indexada a nenhum deles? Abraço!

Boa tarde André.

Gostei muito do seu artigo sobre especulação com tesouro e gostaria de estudar mais sobre o assunto.

Existe algum livro que fale sobre isso mais profundamente?

Abraços

Camarada li e vi seu video achei muito elucidativo a única coisa que não entendi bem foi no ato da venda. Vou usar o mesmo exemplo dos dez anos, após passados dois anos resolvi que os juros estavam mais baixos do que no ato da compra e que o p.u agora é maior, digamos que tenho 30 títulos. O valor que vou receber na venda vai ser o p.u de venda do dia x 30 titulos que eu comprei mais os juros dos dois anos ?

Primeiramente, parabéns pelo site! Excelentes explicações sobre o TD!

Minha dúvida foi parcialmente respondida acima. Fiz varias compras de NTNB principal 2035, com diferentes taxas. Pretendo vendê-las quando as taxas estiverem mais baixas e especular com esse título visando o lucro. Pelo o que foi exposto, quando for efetuada a venda desses títulos, sempre irá vender o título mais antigo na carteira. A minha pergunta é a seguinte: essa regra de venda do título mais antigo também vale quando eu tiver comprado o mesmo título por corretoras diferentes? Ex. Comprei em Abril NTNB p 2035 com taxa de 6,7% através da corretora X. E em Maio comprei o mesmo título com taxa de 7,3% na corretora Y. Quando eu for vender esse título no site do TD, tenho a opção de qual corretora utilizar. Vou poder escolher a venda da corretora que está me dando maior lucro? Independente da data de compra?

Obrigado!

Parabéns André pelas explicações. Agora consegui entender melhor esta parte mais complexa do Tesouro Nacional.

Como faço pra fazer esse monitoramento e aprender mais sobre como especular no mercado direto???

gostei muito das explicações.

Bom dia Andre, Primeiramente parabéns pelo conteúdo e por você compartilhar esse conhecimento. Fiquei com uma dúvida a respeito da linha valorização anual, como que você conseguiu chegar no 55,5%

muito obrigado!

Já entendi, obrigado!

ola Andre, ja fiz duas compras de fraçoes de tesouro selic(LFT) e tesouro pré-fixado(LTN) mais para ver como funciona na pratica, antes de iniciar “de verdade” com valores maiores. Bem, se Deus quiser em 2016 vou ter um valor entre 80 a 100mil reais provenientes da venda de um imovel (claro se vender em 2016!). Como já li e estudei bastante sobre TD e tbm outras aplicaçoes de Renda Fixa irei fazer as seguintes aplicaçoes: supondo que consiga os 100mil, irei aplicar 50mil em Tesouro IPCA+ 2035 (NTNB Princ) (7,08+IPCA) para fazer marcaçao a mercado (supondo um queda na selic em 2016/2017); 10mil irei aplicar em Tesouro Selic 2021 (LFT) para ter um rendimento e eu poder, caso precise, tirar antes do vcto sem perdas; 10 mil irei pagar contas para limpar meu nome; 10 mil para investir em um negocio para aumentar meus ATIVOS; 20mil em Tesouro IPCA+ 2035 (NTNB Princ) (7,08+IPCA) para aposentadoria e para minha filha que hj tem cinco anos não ficar obrigada a trabalhar para donos de empresa e a ser independente financeiramente como eu. Vc acha bom esses investimentos? claro que poderei incluir açoes, mas pretendo mais a frente qnd tiver mais conhecimento.

ola gostei muito do artigo,fiquei mais interessado em investir porém eu não possuo conta corrente,vc pode me indicar um banco que não me cobre taxa mensais e outros tipos de taxa que não comprometam a minha rentabilidade? vlw

Leonardo

Para investir vc precisa abrir uma conta em uma corretora e não necessariamente em um banco. Todas as corretoras vão te cobrar alguma coisa (lógico, elas vivem disso!) e é preciso ver qual retorno elas oferecem. Corretoras que oferecem serviço de assessoria da própria corretora não são boas opções pq a corretora ganha a cada movimento que vc faz, isso pode induzir a sugestão de mais movimentos do que realmente seria preciso. Outras corretoras contratam serviços externos, independentes, para forneceram aos clientes uma assessorial imparcial. Outras ainda, não oferecem assessoria nenhuma e “seja o que Deus quiser!”. Cada uma vai te cobrar um valor diferente. Pese os benefícios e os custos e escolha a que mais se adapta a seus interesses. Para quem tem pouca experiência a segunda opção pode ser um bom início. É sempre bom lembrar que vc pode consultar no site da CVM e no site do Tesouro Direto se a empresa está autorizada a operar, se o nome não tá lá “corre que é furada!”.

Se por qualquer razão da vida, vc precisar abrir uma conta corrente gratuita, para operar pela internet, minha sugestão é procure os bancos que possuem a cesta de serviços digitais, nem todos os bancos oferecem. Uma informação importante é que bancos geralmente cobram mais caro do que corretoras para operações na bolsa, fundos de ações ou tesouro direto. Basta comparar taxas.

O cadastro nas corretoras geralmente é grátis e vc passa a usufruir dos benefícios que elas oferecem aos seus clientes, inclusive assessoria (naquelas que oferecem), relatórios, sugestões de carteira, etc. Geralmente também oferecem um conteúdo em vídeo com muitas informações introdutórias importantes. Acompanhe os vídeos desse blog, gosto muito da qualidade do material que tem aqui. Sugiro esses vídeos:

Como começar a investir corretamente o seu dinheiro?

https://www.youtube.com/watch?v=KGs7XrI15kk&list=PLMkzCzckl3n8d0IUb3tFC31rfDr1z7jS0&index=3

Investidor: isso você precisa saber! (90% ainda não sabem)

https://www.youtube.com/watch?v=CG1HnKT8khI

Bons estudos!

Adorei seu artigo, a internet precisa de artigos como este.

Esse put..o de m.e..rda não disponibiliza po…rra nenhuma de planilha, um f…da…put../a

Obrigado pelo seu comentário gentil.

Abs,

André, boa noite

Como posso conseguir uma copia da sua planilha que acompanha a movimentação do tesouro direto (a dos juros compostos)

andré , boa noite

Considerando o mesmo valor de aporte mensal ( ” x ” reais / mês )

vc considera uma boa estratégia ao invés de p.ex vender LFT e comprar NTN-B , num cenário de SELIC caindo , manter os dois títulos mas deixar de aplicar em LFT e fazer aportes em NTN-B ??? ( e vice versa com SELIC subindo )

minha dúvida = o aumento da rentabilidade da NTN-B neste cenário , compensaria os gastos ( taxas ) da venda da LFT

GRATO.

*obs. tentei realizar o cálculo mas devido a inexperiência e as variáveis envolvidas não senti seguro com o resultado

A minha dúvida é semelhante. Além disso vendendo antecipadamente a NTNB não estaria perdendo a vantagem dos juros compostos de um título de vencimento longo? Nesse caso o ideal não seria deixar de fazer aportes mensais?

André,

Tenho uma dúvida em relação a venda desses títulos. Exemplo: durante o período de um ano eu acabei comprando varias frações de um titulos, ou seja, a cada compra fui pegando uma taxa. exemplificando ainda mais, mês de janeiro peguei o LTN 2018 com taxa de 10%, mes de Fevereiro LTN 2018 12% e mes de Abril 13% … Minha dúvida é ” se a taxa cair para 8% e eu quiser vender somente a fração comprada no mês de Abril de 13%, não posso né?” Caso eu queira vender uma determinada parte do titulo, o valor descontado será da primeira compra em diante, é isso mesmo?

Muito obrigado pela ajuda, e parabens pelo blog e pelos ensinamentos..

abçs

Exatamente. As vendas são feitas considerando primeiro os títulos mais antigos, até pra te beneficiar no IR. O que você deve fazer é calcular o preço médio ponderado das taxas pra chegar na taxa média.

Abs,

A.B.

André, boa tarde.

Muito obrigado, pois eu estava confuso. Pois estudando sobre o assunto, em determinados sites cada um fala uma coisa.

Esse mês de Setembro esta sendo um otimo mês para a compra de titulos, pois o valor de compra esta baixo..taxa acima de 14,50% para Prefixado e acima de 7,10% para os pós, taxa que vi no histórico do tesouro são raras de acontecer.

Vlw

Boa noite Andre, tenho uma quantia aplicada no tesouro SELIC, dai queria saber sevocê acha que agora é hora de trocar pra uma IPCA com Juros Semestrais (ntn-b 2035) que tem uma volatilidade alta, pra tentar fazer a marcação de mercado como voce ensinou e ai quem sabe vender em 2017, ou a selic ainda nao atingiu o topo, e pode subir, (exemplo, caso os juros americanos venham a subir) ainda esse ano, pois segundo a focus a media pro ano que vem ta na casa dos 12% e entraria uma tendencia de queda. Parabens pelo canal assisto todos os seus videos.. Vlw

Olá Rodrigo!

Eu acho que tesouro Selic tem um objetivo numa carteira de investimentos e o tesouro IPCA tem outro objetivo.

Portanto, não vejo como uma coisa pode ser trocada por outra, pois se isso for possível em sua carteira, significa que alguma das posições está fora do planejamento.

Abs,

A.B.

Então André, eu entendo que a funcionalidade do Tesouro IPCA seria voltado para um planejamento a longo prazo, tipo aposentadoria. Já o Tesouro SELIC é mais a curto prazo, pois nunca há perda de capital nessa modalidade independente do prazo. Porém o meu questionamento é se agora seria uma boa hora para ESPECULAR no mercado, trocando de títulos acreditando que a SELIC alcançou o teto. Assim, teria ganhos maiores caso os juros venham a cair quem sabe em 2016 e 2017. Para dai então conseguir ter essa renda do seu vídeo, de mais ou menos 30% a.a. No caso, o meu planejamento é a especulação, pois posso deixar meu montante parado por mais de 2 anos.

Forte Abraço

Olá Rodrigo, a resposta que você busca é “sim”.

Mas para respondê-lo detalhadamente, eu teria que dedicar muito mais tempo… E aí complica pra mim, já que seria basicamente uma assessoria, ok?

Abs,

A.B.

Primeiramente parabéns pelos artigos e videos, são de primeira linha e fáceis de entender.

Gostaria de tirar uma dúvida: aproveitando a Selic alta, com provável viés de baixa para os próximos anos(2016/2017), para efeito de especulação seria mais interessante a compra de um titulo como o tesouro pre fixado 2021 (LTN) ou o tesouro pré fixado com juros semestrais com data de 2025, qual conseguiria maior retorno provável?

Abraço!

Muito didático, parabéns!!

Gostaria de parabenizar a iniciativa de explicar Tesouro Direito de uma forma mais aprofundada. Não é fácil obter esse tipo de conhecimento, em que pese a quantidade de pessoas falando/escrevendo sobre o assunto. Sensacional. A minha dúvida é o seguinte: Porque para essa “especulação” só se utiliza a NTN-B? A LTN não serve para esse propósito por qual motivo?

Olá!

Serve sim. NO ENTANTO, repare que a formula tem o componente TEMPO. Quanto maior o prazo do vencimento maior a variação do PU, pois ele é corrigido por mais anos. Se você faz com LTN, cujo prazo é bem mais curtinho, as oscilações do PU são bem menores e o impacto dos custos pode eliminar muito a possibilidade de retorno.

Abs,

André

André, entendi tudo, achei excelente, mas tenho uma dúvida: fiz uma simulação de saída e reentrada no IPCA+ 2019 e o valor da retirada em 2019 aumentou consideravelmente… Vamos aos detalhes: fiz duas simulações na Calculadora de Rentabilidades do site do Tesouro, na primeira, peguei meu valor investido, minha data de aplicação, minha Taxa de Compra e botei uma inflação de 7%a.a. e o valor da retirada foi “X”. Depois, na segunda simulação, peguei meu Saldo Líquido atual, a data de hoje, a Taxa de Compra de hoje (que é maior do que a da minha aplicação) e a mesma inflação de 7%a.a., porém o valor da retirada em 2019 foi consideravelmente maior.

Se eu sair e entrar vou ter esse ganho? Essa variação é devido à marcação a mercado? Pelo que li em seu artigo, o valor deveria ser o mesmo! E eu teria ainda que pagar algumas taxas me gerando um prejuízo… Se quiser os print screen, me mande um e-mail.

Grato,

Não Fernando Sua análise está errada, pelo que entendi. Pelo que entendi da sua pergunta ela está respondida no final do texto. Veja: o valor de resgate de NTN-B é um só. É o mesmo. Ele não muda. O que muda é o valor de compra. Quem comprar NTN-B Principal 2019 hoje ou há 10 dias ou há 1 ano, resgatará a mesma coisa. A diferença de rentabilidade se dá pelo valor comprado e não pelo valor a ser recebido, que é igual. Abs,

Comparando com certos cursos muito mal explicados, consegui entender um pouco a lógica disso.

A melhor abordagem do assunto que encontrei até o momento. O André não perde o foco da explicação e ainda passa muita firmeza aos espectadores. parabéns.

Que bom que gostou! 🙂

Primeiramente devo parabenizar pelo melhor post sobre especulação no tesouro da internet!!

Outro ponto, me permita fazer uma conclusão grotesca e me corrija se estiver errado por favor.

Pode-ser afirmar então que sempre será positivo comprar uma LFT por exemplo quando parecer estar a Selic no ponto mais alto, pois pode-se especular se a Selic vir a cair ou se terá boas taxas de remuneração caso ela se mantenha ou eleve levando o título até o seu vencimento.

Obrigado

Não. A LFT não proporciona isso.

Abs,

A.B.

Olá muito boa a explicação, a melhor que encontrei sobre marcação a mercado com exemplos claros.

Onde consigo esta planilha para eu simular o meu resgate antecipado e fazer as simulações?

Obrigado.

At

Ricardo

Boa tarde André, venho lendo bastante sobre o assunto de investimento e já até fiz uma aplicação em TD. O que eu queria saber é o seguinte, quando fiz a aplicação IPCA(NTNB Princ) estava em 6,76 a Taxa %a.a e hoje está 7,15, por ser do mesmo título tem um momento melhor para comprar? E para vender, ainda não consegui entender em qual variação é melhor para a venda. Essa era minha dúvida, depois de ler o seu artigo, é recomendável então, comprar quando os juros estão em alta e vender quando os juros estão em baixa?

Obrigado desde já

Essa é explicação mais didática que eu já vi sobre o assunto. Parabéns.

Respondendo ao colega Danilo:

Melhor vender quando a taxa estiver menor que a taxa de quando você comprou.

Mas resumindo a toda estratégia.

Selic subindo: venda NTN-B e compre LFT,

Selic descendo: venda LFT e compre NTN-B.

Quando a Selic vai começar a cair ? Oras, quando o governo achar melhor baseado na expectativa de inflação. Segundo, as expectativas a inflação de 2016 será menor que a 2015, e a de 2017 melhor que 2016. Portanto a de se crer que a Selic vai começar cair em algum momento até o final de 2016.

Mas tudo isso que eu escrevi não importa para gente, pois é só acompanhar o movimento. A selic está em 14,25%, se na próxima reunião do COPOM ela aumentar para 14,75% será indício que ela continuará aumentando. Agora se aumentar para 14,50% esparemos que não aumente tanto no futuro. É só ficar de olho. Quando baixar a primeira vez é só acompanhar o movimento.

Issaê! 🙂