Análise: CARD3 – Olha o balanço do balanço

Estou correndo com 1000 coisas mas resolvi escrever dentro das minhas possibilidades sobre os balanços que olho…especialmente os da minha carteira.

Resultado de CARD3 (CSU Cardsystem) numa primeira passada de olho foi fraco…mas isso é uma opinião que devemos esperar de quem não está a par do case.

O que aconteceu? Eles explicam no primeiro paragrafo do Release:

“…trata-se do primeiro período após a finalização dos contratos de prestação de serviços de processamento de cartões e contact center com o Banco BMG, com impacto direto na base de cartões processados e na quantidade média de posições de atendimento.”

Simples assim. Então já estava dada a redução de receitas que se seguiria a perda de um importante contrato como esse.

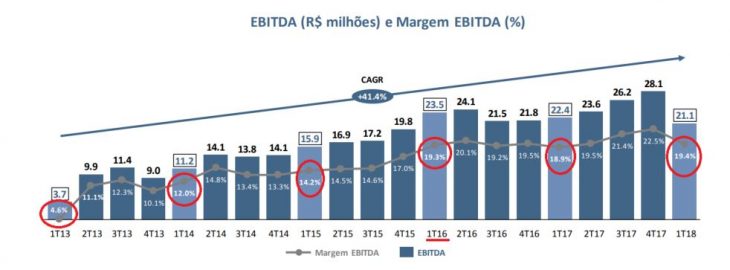

Mas porque EU não achei tão ruim assim….talvez porque eu tenha o papel e tenha um baita viés na minha opinião…mas também porque diferentemente do passado a empresa perdeu um importante cliente, mas conseguiu rapidamente reduzir custos e despesas. Custos foram reduzidos em 8,2% e despesas em 4,3%, com isso o EBITDA apresentou sim uma redução mas a meu ver leve de 5,9% YoY e com margem inclusive superior ao 1T17.

Acima eu circulei as margens de primeiros trimestres no passado para salientar como essa foi a melhor margem para um 1º Tri que tende a ser…[…]

Leia o texto na íntegra no blog BUGG – Análises Econômicas e de Investimentos, de William Castro Alves.