Beta Ratio

O que é o Beta Ratio? Para que serve?

O Beta, não tem nenhuma tradução como comumente tem os outros índices de origem americana. Ele é uma medida de volatilidade, ou como muitos chamam de “risco sistémico”, de um título ou ativo que compõem uma carteira. Para aqueles que não entendem muito bem o significado de volatilidade, segue uma explicação sucinta, mas que facilita muito o entendimento:

“Volatilidade é medida de dispersão dos retornos de um título ou índice de mercado. Quanto mais o preço de uma ação varia num período curto de tempo, maior o risco de se ganhar ou perder dinheiro negociando esta ação, e, por isso, a volatilidade é uma medida de risco”.

Ou seja, a grosso modo é quanto um ativo, fundo ou índice “chacoalha”… o quanto ele oscila para cima ou para baixo e em qual velocidade.

O Beta é usado também no cálculo do CAPM (Escrevi sobre ele já, só clicar nesse link), o CAPM é um modelo de precificação de ativo, que calcula o retorno esperado de um ativo a partir do seu Beta e do Retorno esperado pelos investidores em relação ao mercado.

COMO CALCULAR

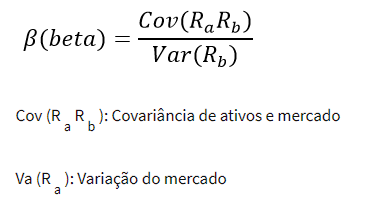

O beta é uma medida de gestão de risco e seu cálculo pode parecer um pouco complicado para alguns. Ele é calculado dividindo-se a covariância do retorno da carteira (Ri ou Ra) pelo retorno do índice de mercado (Rm ou Rb), divido novamente pela variância do mercado (Var Rm ou Rb). A equação mais comum é essa:

Existe também outra forma de escrever essa equação, e fica desse jeito:

β (Beta) = Covariância (Rm,Ri) / Variância de Rm

O resultado é conhecido como coeficiente beta.

Não vou me ater a exemplos, mas só na explicação do que é a covariância e variância para fim de informação.

A covariância é a relação linear entre duas variáveis. É utilizada para compreender a direção da relação entre as variáveis que estão sendo analisadas. O coeficiente de correlação é uma função da covariância. Por isso ela é utilizada no cálculo.

Já a variância, é uma medida de dispersão que vem da teoria da probabilidade e estatística. Ela permite identificar um conjunto de dado e entender o quão distante cada valor desse conjunto está do valor esperado ou central (médio).

Além disso, o índice usado para variação de mercado deve estar correlacionado com o ativo. Não dá para usar um ETF de renda fixa para calcular o beta de uma ação. Para ações deve se usar ou Ibr-x ou Ibovespa. Caso for ações americanas, o mais usado é o S&P 500 (Standard and Poor’s 500).

Acho que mais do que isso não é necessário entender a fundo. Visto que todas as empresas listadas na bolsa já têm seu beta calculado e é bastante fácil de encontrar. Sites como o investing.com e Reuters já divulgam esse índice calculado, o que facilita muito a vida do investidor.

ENTENDENDO O BETA RATIO

Uma maneira bem simples do investidor pensar em risco, é dividir ele de duas formas. A primeira seria categorizar como “risco sistêmico”, que é o risco de todo mercado estar em declínio. Como a crise de 2008, não importa o quão diversificado você estava durante o começo da crise, isso não impediria (e nem impediu) de perder valor em sua carteira de ações.

A segunda é o “risco não sistêmico” ou também conhecido como “riscos idiossincráticos”, estão associados a um evento individual. Como a surpresa que foi a empresa Eternit deixar de usar o amianto (principal matéria prima da companhia) para fabricação e telhas, além disso a empresa usava para o segmento de louças, metais sanitários e componentes de sistemas construtivos. O Amianto é um produto cancerígeno, confirmado pela OMS (Organização Mundial da Saúde) e é proibido em alguns estados do Brasil. O “risco não sistêmico” pode ser mitigado ou minimizado pela diversificação.

Agora vale um exemplo para entender o beta de uma companhia. Vamos pegar como exemplo a empresa Magazine Luiza (MGLU3). Ela possui um beta de 1,31 (2018). O que isso quer dizer? Bom, isso diz ao investidor que esse ativo é mais volátil que o mercado, ou seja, presume-se que seja 31% mais volátil que o mercado. Logo, se o mercado subir 10%, espera-se que as ações da Magazine Luiza subam 13,1% em relação ao mercado. Vale lembrar que, ao adicionar esse ativo na sua carteira, você está aumentando o risco da carteira, mas também aumentará o seu retorno esperado.

E caso o beta fosse de 1? Neste caso, quando o beta é inferior a 1, que dizer que esse ativo é teoricamente menos volátil que o mercado. Como as ações da Vivo (VIVT4), que tem um beta de 0,58 (2018). Isso quer dizer que se o mercado subir 10%, espera-se que a ação suba 5,8% em relação ao mercado. O contrário também acontece para os dois casos, se o mercado cair 10%, espera-se que as ações da Vivo caiam metade da queda do mercado.

E se o beta for igual a 1? Se o beta for exatamente 1, como é o da Even Construtora e Incorporadora (EVEN3) em 2018, quer dizer que o preço está correlacionado com o mercado. Adicionar um ativo como esse a sua carteira com o beta de 1, não irá acrescentar nenhum risco a mais ou a menos, mas também não vai aumentar a probabilidade de a carteira fornecer um retorno em excesso.

O Beta Ratio também tem algumas limitações. Ele pressupõe que os retornos das ações, fundos ou índices são normalmente distribuídos a partir de uma perspectiva estatística. No entanto, todos sabemos que os mercados não são ordenados e estão propensos a grandes surpresas, por isso, o beta pode “prever” sobre um movimento que nem sempre é verdade. Não é só olhar para o beta de uma ação, ver que ele é 1,85 e achar que a ação vai “outperformar” o mercado e vice-versa.

Por fim, podemos concluir que o Beta Ratio é muito importante quando se trata de gestão de portfólios e carteiras de investimentos. É um índice que todo investidor deve conhecer, mas que não deve toma-lo como verdade absoluta na hora de decidir em qual ativo investir.

Espero ter ajudado!

Breno Bonani

Saiba mais sobre indicadores importantes do mercado no blog BUGG – Análises Econômicas e de Investimentos, de William Castro Alves. Clique aqui e confira.