Clique e solicite a sua assessoria de investimentos »

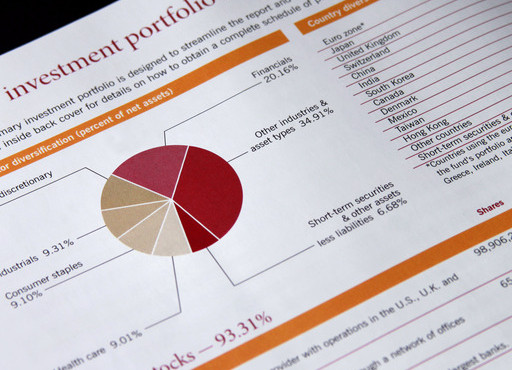

Nesse artigo vamos falar da necessidade de diversificação dos investimentos.

Por mais que se fale sobre o assunto, existem sempre dúvidas ocultas ou discordâncias sobre a importância dessa diversificação. Nossa tentativa aqui será mostrar porque a diversificação é algo natural, necessário e benéfico.

Diversificação x potencial de retorno

Muitas vezes repetimos o “mantra da diversificação”. Ouvimos parentes, amigos, pessoas do mercado. Todas falando em diversificação. O problema (acho que há aqui um problema de comunicação) é que 100% das vezes as pessoas entendem que diversificação existe simplesmente para redução do risco. É um raciocínio que tem toda lógica, no entanto a redução do risco não é o único benefício da diversificação. Aliás, a diversificação não é nem uma estratégia. É uma necessidade e ocorre naturalmente para quem quer montar um portfólio de investimentos.

E aí já conversei com alguns investidores que me disseram:

Investidor: André, não quero diversificar meus investimentos!

Eu: Por que?

Investidor: Porque se eu reduzo risco, eu também reduzo retorno e meu objetivo é ter retorno!

É nessa hora que fica muito clara a falha de comunicação que informei mais acima. Vamos detalhar alguns aspectos.

O fator prazo do dinheiro

Vamos supor que um investidor possua um custo de vida mensal de 10 mil e possua reservas financeiras de 200 mil. Como ele vai turbinar seus investimentos de forma adequada? Justamente diversificando. O benefício inicial de uma diversificação não é necessariamente a queda de rentabilidade, mas sim o ganho de rentabilidade.

Então, esse cliente vai lá no banco e faz um CDB cuja rentabilidade é de 95% do CDI e liquidez imediata. Coloca lá os 200 mil nessa modalidade.

Porém, se esse mesmo cliente fizer alguns ajustes, poderá diversificar em busca de maior rentabilidade.

Como?

O recomendado é que um investidor deixe entre 6 e 12 meses de custo de vida em investimentos de boa liquidez. Então, dessa forma, esse nosso investidor pode pegar 60 mil, por exemplo, e manter nessa aplicação que conseguiu. Pegar outros 60 mil e posicionar em títulos com razoável liquidez (até 6 meses), como LCIs, por exemplo, onde poderá obter perto de 118% do CDI (considerando prazo de 6 meses e eficiência tributária). Com mais 60 mil, poderá procurar fundos de investimentos multimercados, cujo objetivo será o de buscar algo em torno de 120% do CDI. E com os últimos 20 mil, quem sabe, posicionar em renda variável (ações), títulos do tesouro nacional atrelados ao IPCA ou debêntures?

Dessa forma, trabalhando os prazos do dinheiro, a rentabilidade da carteira tende a crescer substancialmente, justamente por conta da diversificação.

Mas e se o investidor for 100% conservador?

Bem, nada impede que ele faça o fatiamento de sua carteira adicionando no capital de prazo mais longo, debêntures, títulos públicos e etc e obter também uma rentabilidade superior para sua carteira.

O ganho de rentabilidade

Ao invés de obter toda a rentabilidade de 95% do CDI, o investidor terá a oportunidade de, via diversificação, buscar alternativas melhores para os capitais de prazo mais longo, obtendo assim, no total da carteira, maior rentabilidade.

E por que então o investidor não coloca todo o dinheiro na aplicação de maior rentabilidade?

Porque para obter maior rentabilidade, o investidor fatalmente terá que perder liquidez e/ou correr risco adicional. E ele não deve fazer, em hipótese alguma, com o seu capital de segurança. Dessa forma, a idéia de colocar todo o capital numa única aplicação de longo prazo, é extremamente arrojada e sem o menor sentido.

Por isso, a primeira necessidade de diversificação não vem somente da redução do risco, mas principalmente dos prazos dos recursos que possuímos.

Já observei investidores que optaram pela maior rentabilidade ao invés de diversificar sua carteira em prazos. Num primeiro momento, possuem a sensação de que estão ganhando mais. Aí, surge um imprevisto financeiro e eles estão com as posições todas travadas. O que ocorre? Ele não tem como resgatar! E aí, vai e contrai um empréstimo! Ou seja: jogou dinheiro no lixo, pagando taxas de juros elevadas quando poderia ter um dinheiro para liquidez. É um exemplo de como uma aparente rentabilidade superior escorre pelo ralo sem que o investidor se dê conta.

A diversificação burra

As vezes, conversando com profissionais do mercado financeiro cujo objetivo único é a venda de produtos, o mantra da diversificação é o argumento embasador da venda de produtos que, nem sempre, será o melhor para cada investidor.

Podemos receber uma ligação de alguém informando: “olha, acho que você poderia ter um pouco de dinheiro aqui na previdência e um pouco também nisso e naquilo outro, uma vez que você deve diversificar seus investimentos”.

Assim, comprar produtos variados necessariamente não quer dizer diversificação. E muito provavelmente não vai querer dizer também, eficácia do portfólio.

A diversificação deve estar, portanto, subordinada a uma visão integrada e estratégica de carteira de investimentos. Subordinada ao planejamento financeiro pessoal.

Chamo de diversificação burra o simples ato de comprar diversos produtos diferentes sob esse argumento.

E quanto à diversificação do risco?

Sim! Vamos falar disso também. Vejam como é fácil essa compreensão:

Existe uma relação clara entre risco x retorno em investimentos. Se eu tenho dois CDBs, um na Caixa Econômica Federal e outro no Banco “da Esquena”, ambos com o mesmo retorno, certamente optarei pelo da CEF. Dessa forma, a taxa do banco “da Esquina” PRECISA ser maior do que a da Caixa, pois a percepção é de risco adicional. Esse risco adicional precisa ser premiado.

Pegando nesse exemplo um terceiro banco, como o Banco “da Rua”, por exemplo, e o cenário abaixo:

> CDB Caixa = 95% do CDI*

> CDB da Esquina = 100% do CDI*

> CDB da Rua = 105% do CDI*

> * taxas ilustrativas

Vamos supor que eu entenda que 105% do CDI, tudo no banco da Rua, represente um risco elevado. Dessa forma, por outro lado, eu acho que o 95% do CDI da CEF é um retorno baixo. Assim, gostaria de posicionar minha carteira no 100% do CDI.

Tenho duas formas de fazê-lo:

- Pegando todo o capital que disponho e adquirindo CDBs do banco da Esquina = 100% do CDI

- Pegar o meu capital e aplicá-lo: 1/3 na CEF, 1/3 no da Esquina e 1/3 no da Rua = 100% do CDI

Reparem que nesse caso a diversificação será utilizada para melhorar o meu risco com a mesma rentabilidade pretendida. Trata-se de uma alocação eficaz.

O que a diversificação pode me proporcionar?

Conforme mostrei aqui, há vários benefícios para a diversificação, mas SOMENTE QUANDO É TRATADA DE FORMA ESTRATÉGICA, com proporções estudadas e adequadas a cada perfil de investidor.

Nesse caso, ao fazer uma análise de uma carteira de investimentos, a diversificação pode responder a duas perguntas do investidor:

- Como obter o mesmo retorno de minha carteira atual, porém reduzindo o risco?

- Como melhorar minha rentabilidade com o mesmo risco que corro atualmente?

Conclusão

Dessa forma, observamos que a diversificação possui inúmeros benefícios e torna-se obrigatória na medida em que nosso capital possui prazos diferentes. Podemos, portanto, através da diversificação, melhorar nossa rentabilidade ou mantê-la reduzindo nosso risco.

NÃO PENSE EM PRODUTO! PENSE EM ESTRATÉGIA DE INVESTIMENTO!

Um grande abraço,

André Bona