*Este artigo foi produzido pelo App Renda Fixa com exclusividade para o Blog de Valor.

Com a queda na taxa de juros, muitos investidores pararam para analisar suas escolhas de investimento. As aplicações em renda fixa sofreram uma diminuição em seu rendimento real, isso fez com que uma boa parte das pessoas que fazem aportes com frequência procurasse alternativas com retornos esperados maiores.

Porém, a relação entre risco e retorno esperado é direta, ou seja, para ter um maior rendimento, é necessário que se assumam maiores riscos. A gente sabe que não são todos que lidam bem com os riscos de investimentos mais arrojados e, por isso, existem alternativas ainda dentro da renda fixa que podem ser vantajosas e seguras.

Hoje vamos falar sobre uma destas alternativas: os Fundos de Renda Fixa. Se quiser entender tudo sobre Fundos de Renda Fixa é só acompanhar o artigo a seguir!

Fundos de Investimento

Na teoria ,os Fundos de Investimentos funcionam como uma espécie de condomínio: cada investidor compra uma ou mais cotas e recebe os rendimentos de acordo com a quantia de cotas que possui. A analogia com um condomínio nos traz a ideia de reunião de pessoas, cada uma vai aplicar uma quantia no fundo e todo esse valor somado será o patrimônio do Fundo de Investimento. Quem toma as decisões em relação a compra e venda de ativos do fundo são os gestores.

Com uma quantia maior em mãos, os gestores do fundo ganham poder de barganha. Dessa maneira, eles conseguem negociar com as instituições financeiras melhores taxas para a rentabilidade do Fundo de Investimento.

Porém, é preciso ter bastante cuidado com alguns pontos: nos fundos são cobradas taxa de administração anualmente, imposto de renda e alguns cobram também taxa de performance, que poderá ser abatida diariamente na rentabilidade. O ideal é que você avalie se é vantajoso fazer essa escolha em termos de praticidade e rentabilidade.

Fundos de Renda Fixa

Os Fundos de Renda Fixa são uma modalidade de investimento na qual pelo menos 80% do seu patrimônio estará aplicado em produtos de renda fixa, como CDBs, Títulos do Tesouro, Letras Financeiras, entre outros. A diferença de comprar uma cota de um Fundo de Renda Fixa e comprar Títulos de Renda Fixa diretamente é a diversificação e a gestão profissional que o fundo oferece.

Ou seja, ao invés de ter um só título, você terá vários em sua carteira, o que dilui o seu risco e você também não terá que se preocupar em fazer as alocações, o gestor cuidará desse ponto para você.

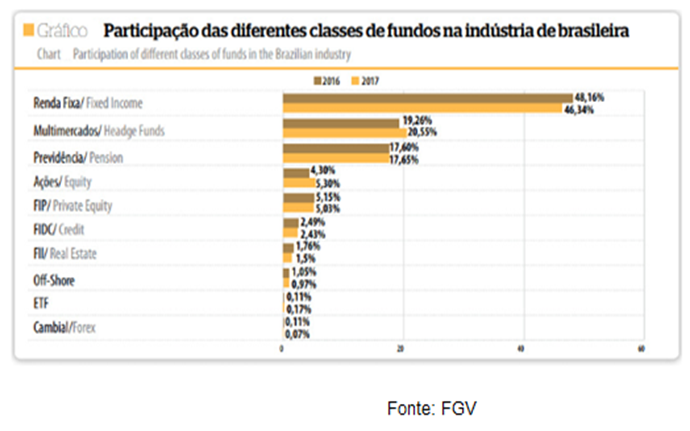

A participação dos Fundos de Renda Fixa na indústria brasileira é bem forte: quase metade dos fundos disponíveis no mercado pertencem a esta modalidade. Em segundo lugar, ficam os Fundos Multimercados que mostraram um aumento significativo em 2016 para 2017. Já os Fundos de Previdência não sofreram um aumento significativo nos dois últimos anos.

Confira:

Os fundos de investimento não possuem garantia do FGC (Fundo Garantidor de Crédito), mas isso não quer dizer que você corre maiores riscos ao fazer esse tipo de investimento. Por conta da diversificação do portfólio do fundo, o risco é menor.

Alocar recursos em diversos produtos pode ser considerada uma excelente estratégia para se proteger e obter uma boa rentabilidade. Os preços dos ativos não se movimentam de maneira conjunta, portanto, diversificar protege das diferentes respostas aos cenários externos e até mesmo internos.

Classificação dos Fundos de Renda Fixa

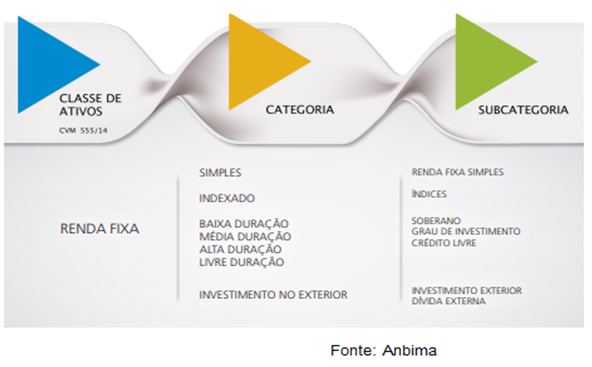

De acordo com a Anbima, os Fundos de Renda Fixa são classificados em três níveis. O primeiro conforme a classe do ativo, ou seja, renda fixa. Isso quer dizer que o objetivo desses fundos é buscar retorno por meio de investimentos em produtos de renda fixa, são admitidas estratégias que impliquem risco de juros e de índice de preços.

Nessa modalidade não são permitidas estratégias que impliquem exposição à renda variável, segundo o manual da organização.

No segundo nível, a classificação dos fundos estará de acordo com a sua gestão:

Renda Fixa Simples:

Nestes fundos, pelo menos 95% do seu patrimônio líquido deverá ser aplicado em títulos do Tesouro Nacional ou outros títulos com mesmo risco de crédito. É utilizado o sufixo “Simples” no nome deste tipo de Fundo de Renda Fixa.

Indexados:

Fundos de Renda Fixa que possuem como objetivo acompanhar indicadores de referência do mercado de Renda Fixa, como CDI, IPCA e IGP-M.

Ativos:

Os fundos de gestão ativa são classificados de acordo com a sensibilidade ao risco de mercado dos títulos. O risco de mercado é aquele que está ligado às oscilações que os investimentos podem sofrer ao longo do tempo devido à mudanças no preço ou parâmetros do mercado.

Isso terá relação com a duração média ponderada da carteira. As classificações são:

- Duração baixa (Short duration):

Fundos com o objetivo de buscar retorno em investimentos de renda fixa com duração média ponderada de até 21 dias úteis. A intenção é minimizar as oscilações nos retornos com uma menor exposição.

- Duração média (Mid duration):

Fundos com títulos de duração média ponderada igual ou inferior à apurada no IRF-M (índice de renda fixa do mercado) do último dia útil do mês de junho.

- Duração alta (Long duration)

Fundos com títulos de duração média ponderada igual ou superior à apurada no IMA-GERAL (índice de mercado ANBIMA) apurada no último dia útil do mês de junho. Aqui há uma maior exposição às oscilações das taxas de juros futuros por conta do maior tempo.

- Duração livre:

Não há limites mínimos ou máximos para a duração da carteira.

No terceiro nível, a classificação será de acordo com a exposição ao risco de crédito do fundo. O risco de crédito é o risco da possibilidade de perdas associadas ao não cumprimento das obrigações financeiras pelo tomador ou contraparte.

Ao optar pela gestão ativa, o investidor tem à sua disposição os seguintes fundos:

Soberano

São os fundos que possuem 100% da sua carteira em títulos públicos federais, são assim considerados os mais seguros.

Grau de investimento

São fundos que investem, no mínimo, 80% do seu patrimônio em títulos públicos federais, ativos com baixo risco de crédito no mercado.

Crédito livre

Estes fundos podem manter mais de 20% da sua carteira em títulos de médio e alto risco de crédito do mercado interno ou externo.

Investimento no exterior

São fundos que investem em ativos no exterior pelo menos 40% do seu patrimônio líquido.

Dívida externa

Fundos que investem no mínimo 80% do seu patrimônio líquido em títulos da dívida externa de responsabilidade da união.

Para Fundos de Renda Fixa Simples, não haverá sufixos: a única opção disponível será Renda Fixa Simples. Ao optar por fundo de Renda Fixa de Gestão Indexada, o comportamento do fundo será atrelado ao índice de referência e em seu sufixo constará o nome deste como, por exemplo, Fundos de Renda Fixa DI.

Quais são as taxas e impostos cobrados?

Por contarem com profissionais cuidando do fundo, existem algumas taxas que são cobradas para remunerar a empresa que faz a gestão do fundo e toda equipe que está à frente das operações.

Os Fundos de Renda Fixa cobram uma taxa de administração, a cobrança é feita anualmente e o valor será um percentual do patrimônio líquido do fundo.

A taxa de performance poderá ser também cobrada em alguns fundo, funciona da seguinte forma: alguns fundos possuem um indicador de referência, um índice que eles pretendem superar. Quando o desempenho do fundo for superior a esse índice, será cobrado um valor percentual dessa diferença. Por exemplo, 20% do que exceder o IRF-M.

Será cobrado IOF (imposto sobre operações financeiras) até o 30º dia. Ele irá variar entre 96% no primeiro dia após a aplicação até 0 no 30º, o cálculo será sobre o rendimento do valor investido.

Tabela do IOF

| Dia | IOF | Dia | IOF | Dia | IOF |

| 1 | 96% | 11 | 63% | 21 | 30% |

| 2 | 93% | 12 | 60% | 22 | 26% |

| 3 | 90% | 13 | 56% | 23 | 23% |

| 4 | 86% | 14 | 53% | 24 | 20% |

| 5 | 83% | 15 | 50% | 25 | 16% |

| 6 | 80% | 16 | 46% | 26 | 13% |

| 7 | 76% | 17 | 43% | 27 | 10% |

| 8 | 73% | 18 | 40% | 28 | 6% |

| 9 | 70% | 19 | 36% | 29 | 3% |

| 10 | 66% | 20 | 33% | 30 | 0% |

Também será feita a cobrança de imposto de renda que acontecerá a cada semestre no último dia útil dos meses de maio e novembro, o pagamento será feito pelo sistema de come-cotas. A alíquota é de 15% nos fundos de longo prazo e 20% nos de curto prazo esse valor será sobre o rendimento, nunca sobre o capital aplicado.

O come-cotas irá reduzir o número de cotas do investidor do fundo e será como um resgate adiantado do imposto de renda feito pelo governo. No momento de resgate, será cobrada a diferença de alíquota, dependendo do prazo de permanência do investidor no fundo.

Por exemplo, se um cotista permaneceu no fundo de longo prazo por 120 dias, teve a cobrança do come-cotas de 15% no primeiro semestre e no momento do resgate, irá pagar a diferença entre as alíquotas que como para o prazo de até 180 dias é de 22,5%, será 7,5% do seu rendimento.

IR para Fundos de Renda Fixa de longo prazo

| Prazo da aplicação | Alíquota |

| Até 180 dias | 22,5% |

| De 180 a 360 dias | 20% |

| De 361 a 720 dias | 17,5% |

| Acima de 720 dias | 15% |

Tanto o IOF como o IR serão retidos na fonte, pelo administrador do fundo. Ou seja, a instituição financeira irá se encarregar de recolher os impostos em seu nome, não será necessário que você pague algum boleto ou guia de recolhimento.

Vantagens e desvantagens dos fundos de Renda Fixa

A vantagem dos Fundos de Renda Fixa é poder contar com gestão profissional, claro que por conta do custo, o investidor terá que avaliar o que é mais vantajoso para ele, porém, para quem está iniciando e tem pouco conhecimento, pode ser uma boa opção. Assim, a seleção dos seus ativos ficará a cargo de alguém que entende sobre o mercado e poderá dedicar um maior tempo na administração da carteira.

Os Fundos de Renda Fixa costumam ter boa liquidez, muitos são D+0, ou seja, caso você precise do valor aplicado, poderá solicitar o resgate e ter o dinheiro em sua conta no mesmo dia.

Por terem CNPJ próprio, você não corre o risco da instituição financeira que administra o fundo falir ou sofrer intervenção, o dinheiro do fundo está sob custódia de uma empresa de gestão de recursos. Ela é responsável pelo patrimônio líquido do fundo.

Uma desvantagem dos fundos é a cobrança das taxas de administração e performance que podem fazer com que o fundo renda menos que outras alternativas de investimento. Já fizemos, inclusive, um post comparando os Fundos de Renda Fixa com CDBs em nosso blog. Para ler o artigo é só clicar aqui.

Alguns Fundos de Renda Fixa podem ser mais arrojados como fundos que investem em debêntures, CRI e FIDC. O risco de mercado dessas alternativas é maior, se tratam de produtos que não possuem cobertura do FGC. Por conta de terem um maior risco, como falamos no início, o retorno esperado também é maior.

Para avaliar qual a melhor escolha para você é sempre importante entender o seu perfil, objetivos e também fazer contas para analisar se aquela opção pode ser vantajosa. Sempre faça pesquisas e simule o valor que pretende investir e o quanto espera obter do final do período.

No App Renda Fixa, por exemplo, existem várias calculadoras que podem te ajudar a montar diferentes cenários e, assim, facilitar a sua tomada de decisão.

Esperamos que vocês tenham gostado do artigo, qualquer dúvida é só falar com a gente.

Até a próxima!

*O App Renda Fixa é uma plataforma de comparação de investimentos, que permite ao investidor buscar e comparar produtos de renda fixa de maneira simples e intuitiva.