No mercado financeiro, fundos mútuos e fundos de índice (exchange traded funds, ou ETFs) podem compor estratégias de diversificação da carteira de investimento. Assim, essas modalidades costumam proporcionar oportunidades e praticidade para alguns investidores.

No entanto, apesar de compartilharem algumas similaridades, elas possuem características distintas que podem impactar suas decisões de investimento. Por isso, é fundamental entender bem suas diferenças, vantagens e desvantagens desses fundos.

Neste artigo, você descobrirá em detalhes o que são fundos mútuos e ETFs, e entenderá como decidir o mais adequado para seus objetivos de investimento. Boa leitura!

O que são fundos mútuos?

Os fundos mútuos são uma forma de investimento coletivo que agrega o capital de diversos investidores. Esses recursos são alocados em uma variedade de ativos, podendo ser ações, títulos e demais alternativas.

Esses veículos também são chamados de fundos de investimento. Eles são geridos por gestores profissionais, que fazem escolhas com base em estratégias específicas. Isso costuma proporcionar acesso aos ativos aproveitando a expertise de investidores qualificados e experientes.

Os fundos mútuos são conhecidos pela sua capacidade de oferecer uma oportunidade de diversificação de carteira e gestão profissional. Essas características geralmente os tornam uma escolha viável para investidores que buscam uma abordagem gerenciada de investimento.

O que é ETF?

Já o ETF, ou exchange traded fund, é um fundo de investimento fechado que segue a variação de determinado índice de mercado. Suas cotas são negociadas em bolsas de valores, com preços que flutuam ao longo do dia.

Ao adquirir cotas de um ETF, o investidor compra uma parcela de um portfólio que pode incluir uma variedade de ativos, como ações, títulos e commodities, refletindo a composição do índice que ele replica.

Essa estrutura permite aos investidores acessar mercados ou setores específicos com facilidade, ajudando a diversificar seus investimentos. Ao mesmo tempo, os ETFs possibilitam ter simplicidade e costumam apresentar liquidez.

Qual é a diferença entre ETFs e fundos mútuos?

Entendidos os conceitos de fundo mútuo e ETF, agora é hora de comparar suas diferenças. As distinções fundamentais entre essas modalidades de investimento residem principalmente na forma como são negociados e geridos.

Como você viu, os ETFs tendem a proporcionar liquidez, permitindo comprar e vender cotas ao longo do dia a preços de mercado variáveis na bolsa. Em contraste, os fundos mútuos são negociados com o preço baseado no valor líquido de ativos (NAV) do veículo no fechamento do mercado no dia anterior.

Essa distinção influencia como os investidores interagem com cada tipo de fundo. Outra diferença entre essas modalidades de investimento está ligada à abordagem de gestão adotada. Como mencionado, os ETFs são fundos de gestão passiva, seguindo um índice específico para replicar seu desempenho.

Já os fundos mútuos podem ter gestão passiva ou ativa. No segundo caso, um gestor faz escolhas de investimento com a intenção de superar um índice de referência, também conhecido como benchmark. Quando isso ocorre, há a cobrança de taxa de performance em fundos mútuos.

Essas diferenças impactam as estratégias de investimento e a maneira como o capital é alocado e gerenciado ao longo do tempo. Consequentemente, elas podem ter reflexos nas expectativas de desempenho de cada fundo.

Vale mais a pena investir em fundos mútuos ou ETFs?

Após entender as principais diferenças no funcionamento de fundos mútuos e de ETFs, você pode se perguntar qual deles vale mais a pena. Comparar as vantagens e desvantagens de ambos ajuda a compreender qual veículo tende a ser mais adequado para seu perfil e objetivos.

Confira!

Fundos mútuos

Os fundos mútuos se caracterizam por oferecer a experiência e o conhecimento de gestores profissionais, podendo ter a gestão ativa, como visto. Portanto, esses veículos costumam ter taxas de administração mais elevadas do que os ETFs, o que pode comprometer a rentabilidade.

Isso pode resultar em rendimentos potencialmente menores, em especial se houver a cobrança da taxa de performance. Ademais, apesar de muitos poderem imaginar que uma gestão ativa deveria proporcionar rentabilidades melhores do que a passiva, essa lógica não costuma se aplicar.

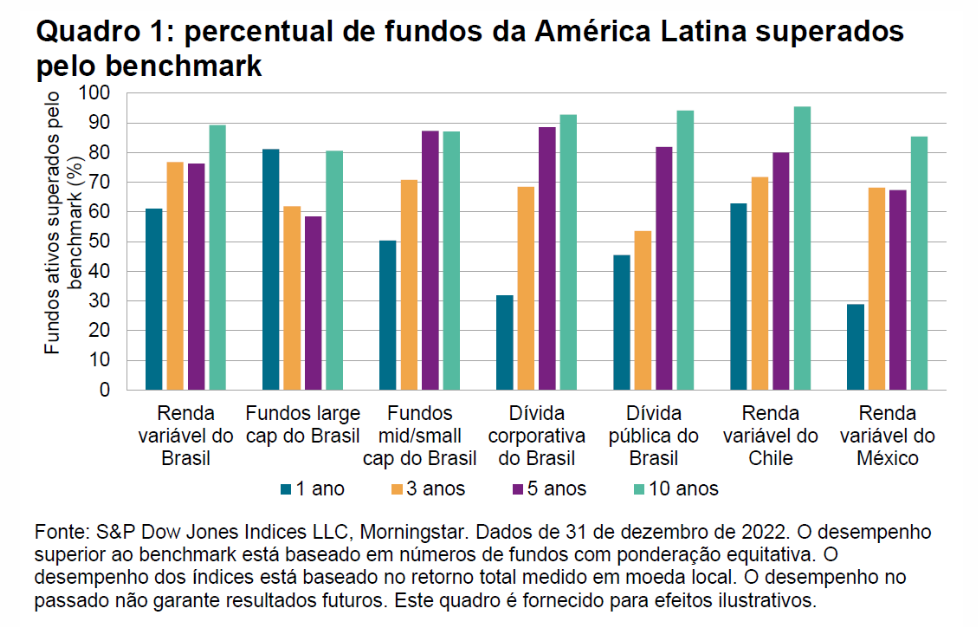

Os dados mostram que, em 2022, 61,06% dos fundos de renda variável com gestão ativa no Brasil, por exemplo, não conseguiram superar seus índices de referência. Já no período de 10 anos finalizado em 2022, a quantidade de fundos desse tipo que não ultrapassaram a performance de seus benchmarks chegou a 89,22%.

Veja os dados comparativos no gráfico:

ETFs

Os fundos de índice costumam ter taxas de administração mais baixas. Por outro lado, os custos de corretagem podem se acumular para investidores que realizam muitas negociações com cotas de ETFs.

Portanto, caso você entenda que o investimento em ETFs é adequado às suas estratégias, vale a pena procurar corretoras que oferecem isenção da taxa de corretagem, eliminando esse custo. Os ETFs proporcionam outras vantagens, como a flexibilidade de negociação, como visto, podendo ter suas cotas compradas e vendidas na bolsa.

A transparência é outro ponto forte dos ETFs, possibilitando aos investidores uma visão clara dos ativos que compõem a carteira do fundo. Eles também tendem a ser mais eficientes do ponto de vista fiscal.

Por exemplo, os ETFs não sofrem o recolhimento periódico antecipado de Imposto de Renda (IR) sobre os rendimentos. Ele é conhecido como come-cotas, sendo comum entre alguns dos fundos mútuos.

Por essas razões, os ETFs tendem a ser mais adequados para investidores que valorizam a flexibilidade e custos mais baixos, além de oferecerem vantagens fiscais em relação à parte dos fundos mútuos.

Como você pôde ver, tanto os fundos mútuos quanto os ETFs proporcionam vantagens relacionadas a suas características. Logo, a escolha entre um ou outro depende de seu perfil de investidor e objetivos. Portanto, entender as diferenças entre eles é crucial para tomar decisões de investimento mais informadas.

Este conteúdo foi útil para você? Para mais informações sobre o mercado financeiro, siga-nos nas redes sociais! Estamos no Instagram, Facebook e LinkedIn!

Este artigo foi produzido pelo CEO da Investo com exclusividade para o Portal André Bona.