Clique e solicite a sua assessoria de investimentos »

Olá!

Um dos erros comuns cometidos pelos investidores na hora de investir é a escolha de investimentos baseado na rentabilidade passada. Por isso vou falar sobre isso nesse artigo para que você fique atento a alguns detalhes.

O erro de investir pela rentabilidade passada

Todo mundo quer ver seus investimentos render melhor. Isso é a coisa mais natural do mundo. Porém todo investidor deve ter em mente que a rentabilidade é uma consequência de determinado nível de risco que se pretende assumir.

Então, a escolha de um investimento deveria se dar pelo nível de risco que se deseja assumir e a rentabilidade seria uma consequência desse perfil de risco.

Isso nos leva a concluir que muitas vezes um investidor deve almejar inclusive uma rentabilidade menor se ele desejar correr um nível de risco menor.

Uma vez que o investidor tenha definido com clareza o perfil de risco desejado, aí sim, ele deve comparar desempenho de produtos que estejam dentro desse mesmo nível de risco.

Rentabilidade passada e cenários econômicos

Um outro aspecto que é importante observar, é que determinadas estratégias podem ser mais favoráveis em alguns cenários econômicos e menos em outros.

Vou mostrar a você um exemplo prático e real disso que aconteceu nos últimos anos com investidores que optaram por investidor com uma estratégia de posicionamento em títulos atrelados a inflação com vencimento acima de 5 anos.

Para que eu não precise mencionar nenhum produto específico, eu vou utilizar um indicador do mercado, que é o IMA-B 5+, que representa justamente essa estratégia.

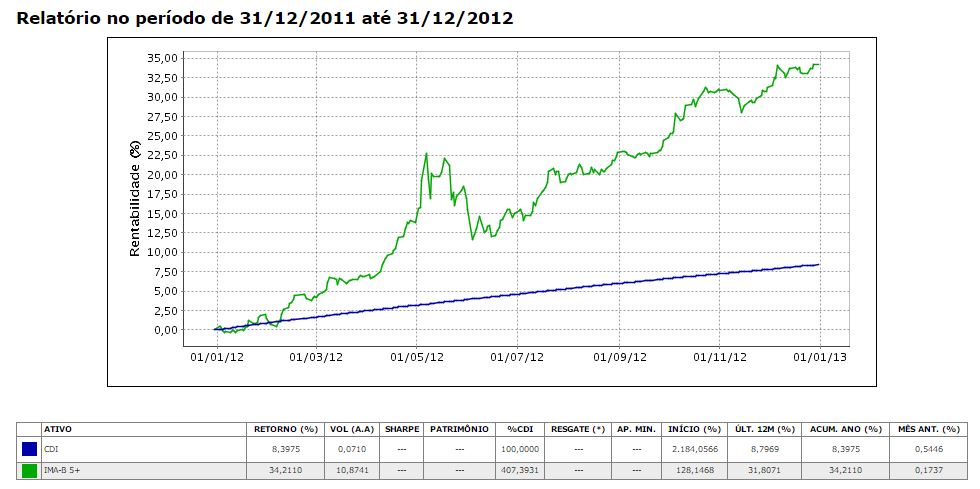

No final de 2012 muitos produtos que investem com essa estratégia apresentaram resultados anuais excelentes. Olhando um gráfico comparativo, pode-se observar que em 2012, o CDI se valorizou em 8,39% e IMA-B 5+ se valorizou em 34,21% ao ano, ou seja, uma belíssima rentabilidade.

E o que aconteceu no final do ano de 2012?

Muitos investidores ao olhar essa rentabilidade optaram por investir nessa estratégia por meio de papéis atrelados a esse indicador ou mesmo em fundos de investimentos cujas carteiras também seguiam esse indicador.

Não era nada incomum que vários gerentes de banco e “especialistas” do mercado apresentassem esses produtos exibindo os excelentes resultados do ano anterior (2012).

No entanto, o cenário que fez com que essa estratégia fosse bem sucedido em 2012, se inverteu em 2013, o que era de certa forma previsível para todo mundo que acompanha cenários e as expectativas de taxas de juros. Ainda assim, os investidores que olharam somente a rentabilidade migraram seus investimentos para produtos atrelados ao IMA-B 5+ para aproveitar a “febre” do momento.

E o que aconteceu em 2013? O CDI teve um retorno de 8,05% e o IMA-B %+ teve um retorno negativo de 17,06%. Veja abaixo:

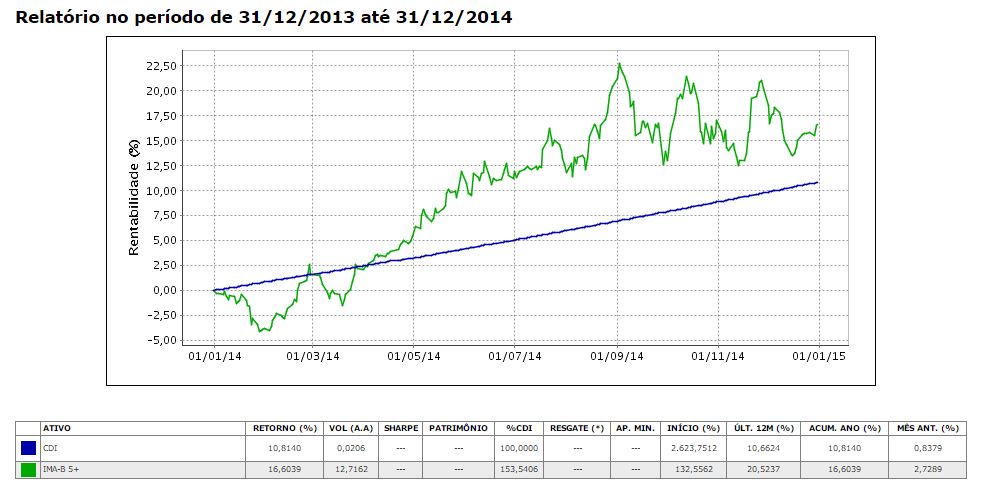

E o que você acha que fizeram os investidores que olham somente a rentabilidade passada para tomar decisão, o que fizeram depois desse “trágico” 2013?

“Ah, então agora vou resgatar esses investimentos”

E o que você acha que aconteceu em 2014? Veja com seus próprios olhos.

Como você pode ver acima, o IMAB-5+ rendeu 16,60% e o CDI 10,81%… Cruel né?

Como você pode observar, a decisão somente baseada na rentabilidade não trouxe qualquer benefício a esse comportamento de investimento. Na verdade, ela trouxe prejuízo.

O que ocorreu nesses anos com esses investimentos?

Essas oscilações ocorreram por conta da trajetória da taxa Selic no período, o que poderia ser estimada com certa tranquilidade caso o investidor entendesse um pouquinho de cenário macroeconômico e tivesse ciência dos riscos da estratégia e de qual cenário seria mais favorável para o posicionamento.

E quanto a rentabilidade passada dos investimentos em ações?

Já em produtos relacionados a ações, também é muito importante entender a estratégia adotada. Na verdade, quando se opta por uma estratégia, o investidor também está definindo o nível de risco que ele quer correr. Pode nem ser necessário olhar a rentabilidade. Basta escolher o risco e a rentabilidade será uma consequência.

Exemplo da estratégia de dividendos

O investidor que ao investir em ações opta por uma estratégia de escolher empresas boas pagadoras de dividendos, não pode esperar que em momentos de euforia do mercado, sua carteira vá subir mais do que outras carteiras de ações, porque é pouco provável que isso ocorra. Provavelmente ela subirá menos do que as outras estratégias em ações.

Em contrapartida, quando o mercado estiver numa fase de queda, provavelmente essa carteira de dividendos tenderá a cair menos do que as outras estratégias.

Isso significa que quando um investidor opta por uma estratégia de dividendos, seja pela compra direta de ações ou por meio de fundos que façam isso, ele está se expondo a um nível de risco menor do que de outras estratégias de ações.

Comparando rentabilidade passada

O que precisa ser reforçado e alertado, é que você só deve fazer comparativo de rentabilidade com produtos que tenham as mesmas características, caso contrário a comparação perde o sentido, pois envolveria riscos diferentes. Mas ainda assim, isso não lhe dará garantias de uma melhor escolha. A comparação das rentabilidades não deve ser portanto um fator decisivo numa escolha de produtos.

As brilhantes “sugestões” de investimentos feitas pelo mercado

Muitas vezes são oferecidos investimentos apontando gráficos de rentabilidade.

Algum “especialista” vai lá, olha um monte de produtos, vê os que tiveram mais rentabilidade num determinado período e fiz a você:

“Tá vendo, esses são os melhores produtos. Olhe o gráfico com as rentabilidades!”

Você vai concordar comigo que pegar um comparativo olhando pelos que mais renderam num período que passou e dizer que aquelas são as melhores opções, não tem muita lógica, porque nada garante que o cenário vai se mostrar da mesma forma e muito menos que os produtos se comportarão da mesma forma. Essa definitivamente não é uma maneira fundamentada de escolher investimentos!

Eu tenho um apelido para esse tipo de “especialista”: profeta do passado!

Deslocando risco para melhorar a rentabilidade

Existe a oportunidade de desclocar um pouco o nível de risco do investidor para obter melhores resultados. Isso pode ser feito, por exemplo, quando um investidor está muito conservador e poderia aumentar um pouquinho o nível de risco para obter melhores retornos, de forma controlada. Isso é até natural de acordo com a evolução de conhecimento do investidor.

Os rankings de rentabilidade passada (Ave Maria!)

Muitas vezes você vê na imprensa os rankings de rentabilidade de um determinado período em fundos, por exemplo. Revistas oferecem prêmios, as instituições que os administram fazem encartes coloridos, panfletos e etc.

Só tem um detalhe: o ranking do ano seguinte será completamente diferente! Os melhores do ano seguinte dificilmente serão os mesmos do ano atual!

Por isso se basear em rankings de fundos para escolher investimentos não é escolher investimentos. É contar piada! Rs…

Concluindo…

Quer montar verdadeiramente uma boa carteira de investimentos? Concentre-se em escolher sua estratégia de investimentos de acordo com seu planejamento financeiro pessoal, montante e com o perfil de risco que você está disposto a correr e somente depois parta para a escolha dos produtos.

Um grande abraço!

André Bona