Clique e solicite a sua assessoria de investimentos »

Olá!

É sempre importante observar que todo investimento tem risco. A poupança, o tesouro direto, ativos de renda fixa, como CDBs, LCAs, LCIs, fundos de investimentos, fundos imobiliários, ações e etc. Todos possuem algum nível de risco!

Porém, existem diferentes tipos e níveis de risco e é importante saber identificar qual é o risco preponderante de cada investimento, pois isso ajuda o investidor a compreender antecipadamente o que pode acontecer com cada decisão que ele toma.

Entenda o risco de alavancagem

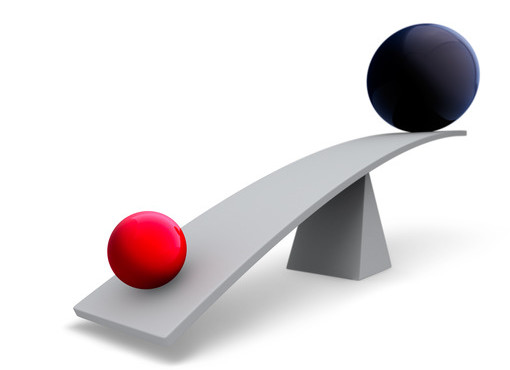

Em singelas palavras, alavancagem é quando alguém “dá um passo maior do que a perna”. No mercado financeiro, alavancagem significa fazer posições financeiras em montante financeiro superior ao seu próprio patrimônio. Isso pode ser feito tanto com relação aos investimentos, quanto também com relação ao crédito.

Risco de alavancagem no crédito

Quando uma pessoa possui um determinado salário, digamos, 15 mil, e ainda não tem patrimônio formado, ela pode se sentir tentada a juntar algum dinheiro, por exemplo, uns 60 mil, e dar de entrada no financiamento de um imóvel de 400 mil.

Ou seja, veja que no exemplo acima, o indivíduo possui um patrimônio de 60 mil reais, mas fará uma posição financeira de 400 mil, tomando cerca de 340 mil em crédito. Da mesma forma quando uma pessoa opta por financiar quase integralmente um veículo por 60 mil.

Note que combinados os dois casos, que não são nada incomuns no convívio que temos com as pessoas que nos cercam, o indivíduo estaria financeiramente extremamente alavancado. Possui patrimônio de 60 mil reais, porém está posicionado financeiramente em 460 mil reais (400 do imóvel e 60 do carro).

E o que isso significa? Significa que, caso o indivíduo perca o seu emprego, não apenas por uma falta de capacidade, mas também por alguma crise no setor ou dificuldades da empresa onde trabalhe, ele estará numa situação financeira extremamente complicada, já que parte de sua renda estará comprometida com parcelas de financiamento e ele terá muitas dificuldades de reduzir seus custos imediatamente para se ajustar a nova realidade.

Nesse exemplo citado, o indivíduo pode se ver obrigado a se desfazer de seus bens para aliviar a situação. No caso do imóvel financiado, ele enfrentará seriamente o risco de liquidez, tendo que se desfazer com velocidade e, portanto, tendo que vender abaixo do preço de mercado.

Note aqui que o imóvel financiado possui, no exemplo, um valor de 400 mil. Se para vender com velocidade ele precise vender, por exemplo, por 340 mil, significa que os 60 mil que ele deu de entrada foram completamente perdidos! Ou seja: ele perdeu dinheiro na transação! Fora custos adicionais decorrentes dessa compra. Repare que vender por 340 algo que vale 400 significa vender 15% abaixo do preço. Porém, convém lembrar que quando ele optou por fazer o financiamento, ele utilizou o capital próprio de 60 mil. Assim, embora ele tenha vendido o imóvel 15% abaixo do valor de mercado, esses 15% do valor total representam 60 mil, que equivale ao total do recurso que ele colocou de capital próprio. Sendo assim, certamente o indivíduo perdeu 100% do seu patrimônio inicial (que eram os 60 mil) nessa transação.

No caso do carro, note que para vender rápido, ele também terá que vender abaixo do preço de mercado e, talvez, para revendas que, como sabemos, compram em preços baixos para vender a preços de mercado e lucrar com a diferença.

Não é incomum conhecermos pessoas que fizeram um financiamento (de casa ou carro) e num momento de dificuldade, simplesmente entregaram o bem apenas “passando” o financiamento e perdendo assim 100% do que deram de entrada e, muitas vezes, até mesmo algumas parcelas que foram pagas.

Isso ocorre justamente por conta da alavancagem. Se o indivíduo tivesse juntado todo o dinheiro e comprado esses bens à vista, ele teria tido 15% de prejuízo sobre o valor do seu patrimônio (no caso do imóvel) ou talvez até mesmo nenhum prejuízo, já que ao comprar a vista ele não teria parte da renda comprometida com o pagamento de prestações e não precisaria vender o bem.

Esses prejuízos e necessidades que falamos nesse exemplo, mostram como o risco de alavancagem pode impactar as finanças das pessoas.

Risco de alavancagem em investimentos

Nos investimentos também é possível alavancar. Imagine que um determinado investidor possua 100 mil reais para o investimento em ações. Porém ele resolve alavancar em 5 vezes o patrimônio e monta posições de 500 mil.

Se num determinado período as ações que ele adquiriu se valorizarem em 10%, isso significa que ele ganhou 10% sobre 500 mil, ou seja, 50 mil. Como o capital que ele realmente possui é de 100 mil, isso significa que obteve um lucro de 50%, já que 50 mil (que é 10% dos 500 que ele tinha em posições) é 50% dos 100 mil que ele realmente tinha. Ou seja: ele teria colocado 100 mil de capital próprio e retirado 150 mil. Uma belíssima rentabilidade!

Porém como diz a sabedoria popular “pau que bate em Chico, bate em Francisco”.

E isso quer dizer que, se, ao invés do resultado ser de valorização de 10% sobre a carteira, ele for de desvalorização de 10%, o que aconteceria?

Nosso investidor teria perdido 50 mil, que significa 50% da sua carteira. Imagine agora se a desvalorização fosse de 20%… qual seria o prejuízo? Exatamente: 100% do capital de 100 mil que o investidor possuía no início teria se perdido.

E aí você percebe novamente o risco de alavancagem.

Usando e gerenciando o risco de alavancagem

Muitas vezes algumas oportunidades financeiras podem surgir e isso pode exigir um posicionamento alavancado. Uma primeira coisa a ser entendida pelo investidor é que a alavancagem traz riscos adicionais sempre. Portanto, convém sempre entender se esse risco está presente nas suas decisões financeiras para dimensioná-lo. As vezes alavancar um pouco pode ser interessante. Porém alavancar 2x, 3x, 10x é tomar um risco muito elevado.

Conclusão

O que de fato importa não é responder à pergunta se “alavancar é bom ou não”. O que importa mesmo é ficar muito claro o que pode acontecer com esse tipo de risco para que cada pessoa tome sua decisão considerando seu perfil individual e com muita consciência, ciente de tudo que pode acontecer para não se desesperar caso “a maré não esteja pra peixe”.

Grande abraço,

André Bona