Dia 05/02 comentei na Tônica da Semana: “Apertem os Cintos?”. Naquele momento um spike nos índices de volatilidade traziam certo pavor ao mercado….e junto a eles veio aquela enxurrada de más notícias típicas que retroalimentam os movimentos. Aí semana passada (dia 19/02), também na Tônica, comentei porque seguia otimista no post com o título “Sambaaaa, na cara dos inimigos IBOV” e de fato tivemos uma semana de recuperação na bolsa.

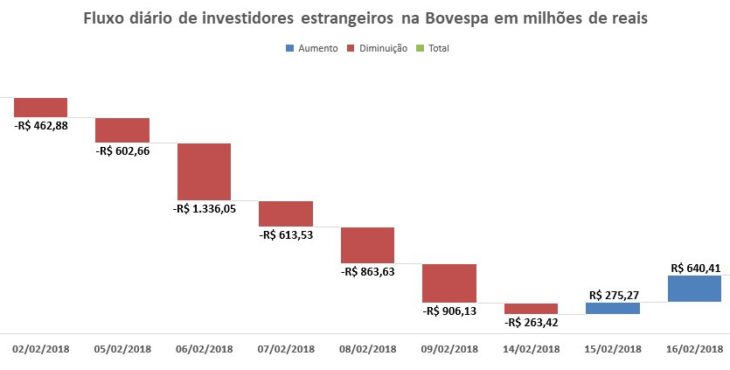

Mas vocês que me acompanham aqui sabe que apesar de AMAR o Brasil, penso que muito do que acontece aqui é reflexo de um cenário internacional que nos é exógeno, ou seja, não temos capacidade alguma de controlá-lo ou até influenciá-lo. Então dito isto, o que ocorreu foi que tivemos uma melhora lá fora com a volatilidade se reduzindo, as treasuries se acalmando minimamente e o mercado americano e as commodities se recuperando e isso nos foi favorável com a volta de algum fluxo estrangeiro, ainda que tímido.

Fonte: @lucasgeneve

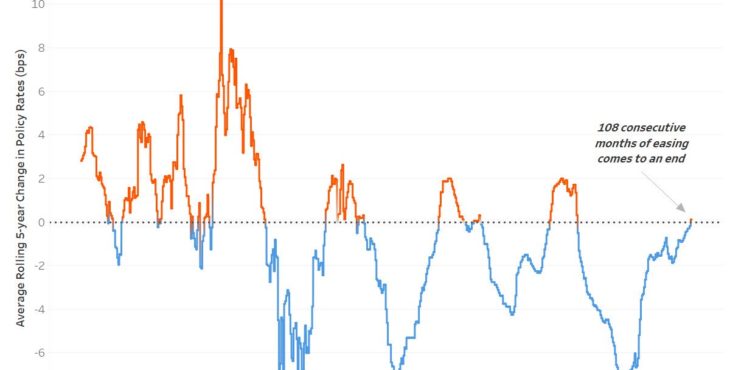

Mas isso é conjuntural…coisa de semana…vai e vem…seja fluxo, sejam notícias. Estruturalmente, a meu ver, o tema central para os mercados de capitais esse ano é a possível ou provável inflexão nas políticas monetárias….é o possível aumento de juros nos países desenvolvidos…a redução dos Quatitative Easings que tanto saciaram a sede por liquidez no mundo. O gráfico abaixo é uma tentativa de ilustrar isso. Após 108 meses consecutivos de política monetária mais frouxa entramos num território de certo aperto monetário.

Não por acaso a probabilidade de 4 aumentos de juros pelo FED em 2018 só vem aumentando.

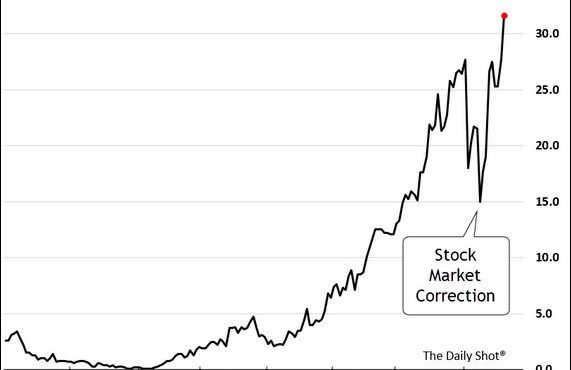

Essa não é a melhor notícia do mundo para mercados de risco. Em tese o aumento de juros fortalece o dólar, encarece as commodities o que não é muito bom para nós. Mas essa é uma análise fria, tipo de livro…o famoso ceteris paribus. Como nada no mundo é constante o que me parece que vem ocorrendo é um Rotation de investimentos pelo mundo….comentei isso semana passada para explicar a fraqueza relativa do dólar…muito investidor saindo de um setor para o outro ou mesmo vindo aportar recursos em emergentes….e isso, por sua vez, enfraquece o dólar e é bom para commodities. João Braga gestor da XP Gestão também abordou isso brilhantemente na Carta Mensal de Gestão para explicar o forte movimento que temos visto nos Bancos no Brasil…mais uma vez reflexo de algo que vem de fora.

[…]

Leia o texto na íntegra no blog BUGG – Análises Econômicas e de Investimentos, de William Castro Alves.