NPM – Net Profit Margin (Margem Líquida)

Sabe o que é o Net Profit Margin? Para que serve?

O Net Profit Margin, pode ser traduzido para “Margem de Lucro Líquido” ou “Margem Líquida”. Em tese, a Margem Líquida é o resultado da divisão do lucro líquido da companhia pela receita líquida após deduzir todos os impostos e tributos, que nada mais é que o resultado líquido de suas vendas no período analisado. É uma métrica financeira usada diretamente para mensurar o nível de rentabilidade (de suas operações) de uma empresa. Representando assim, quanto de lucro é gerado a cada dólar ou real de vendas.

COMO CALCULAR

O Cálculo do Net Profit Margin (Margem Líquida) é bem simples e envolve somente duas variáveis. É a razão entre o Lucro Líquido e a Receita Líquida, ou seja, fazer uma divisão entre essas duas variáveis. Logo a conta ficará assim:

Margem Líquida = (Lucro Líquido / Receita Líquida) x 100

O resultado é expresso em porcentagem!

Rapidamente, só para esclarecer caso nem todos conheçam o que venha a ser o Lucro Líquido e a Receita Líquida. O Lucro Líquido, dentro do Demonstrativo de Resultados (DRE), é a linha que vem após todas as despesas e impostos que foram deduzidos pela empresa. Portanto, é o ganho que se obtém após todos os descontos obrigatórios de uma companhia (Não é dinheiro em caixa!!).

Já a Receita Líquida, trata-se da quantidade de dinheiro que uma empresa recebe durante um determinado período. Sendo assim, pode-se concluir que é a quantidade de dinheiro trazida pela empresa ao realizar as suas atividades, como vendas ou prestações de serviços.

ENTENDENDO O NET PROFIT MARGIN

Deu para entender que usando este indicador, o investidor terá uma visão resumida do custo de produção e valor de produto, através de comparações entre setores. Vale lembrar que cada setor apresenta uma margem diferente. Alguns exemplos a seguir:

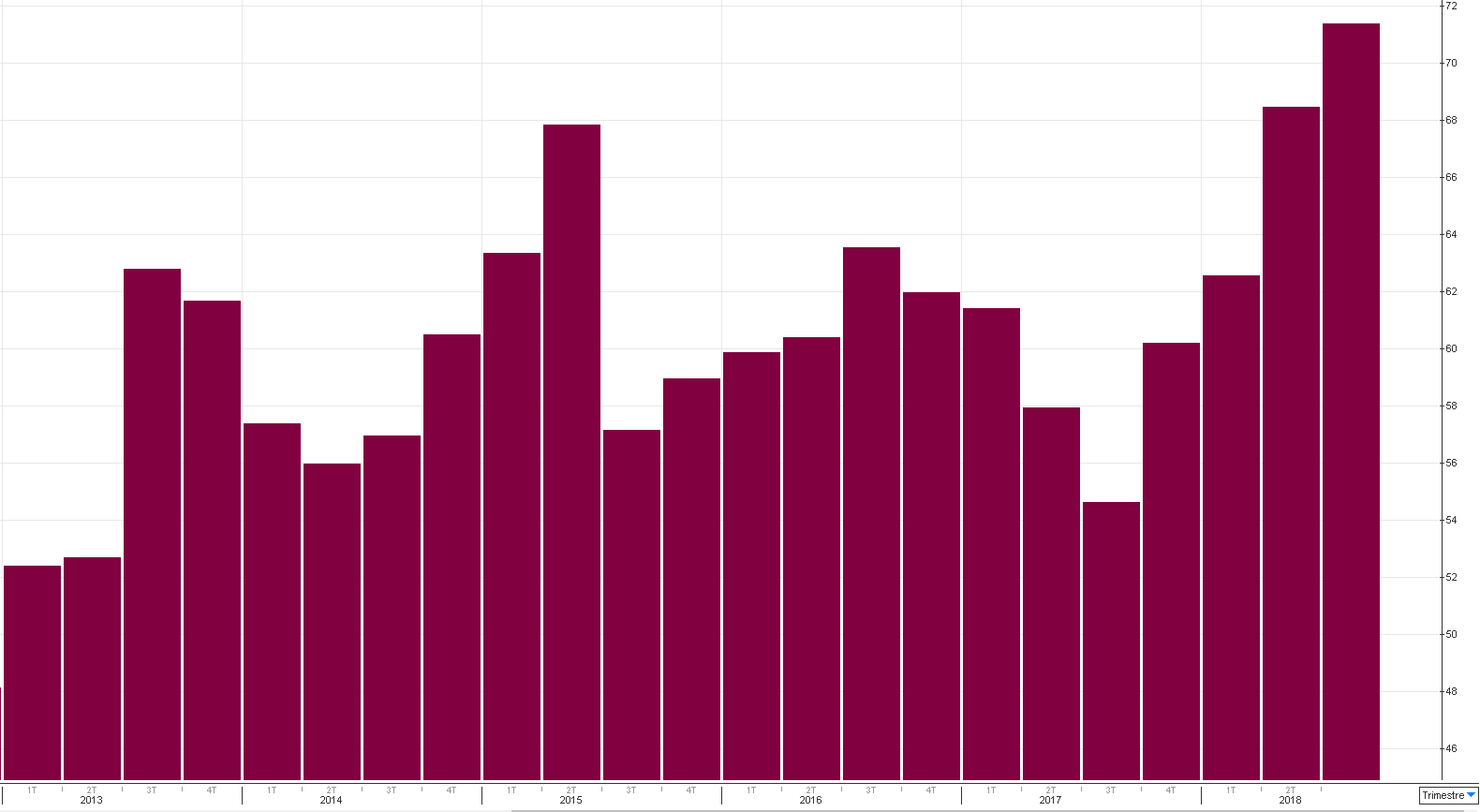

Empresas do setor elétrico tendem a apresentar margens altas. Como a Taesa (TAEE11), abaixo o gráfico trimestral da Margem Líquida da companhia:

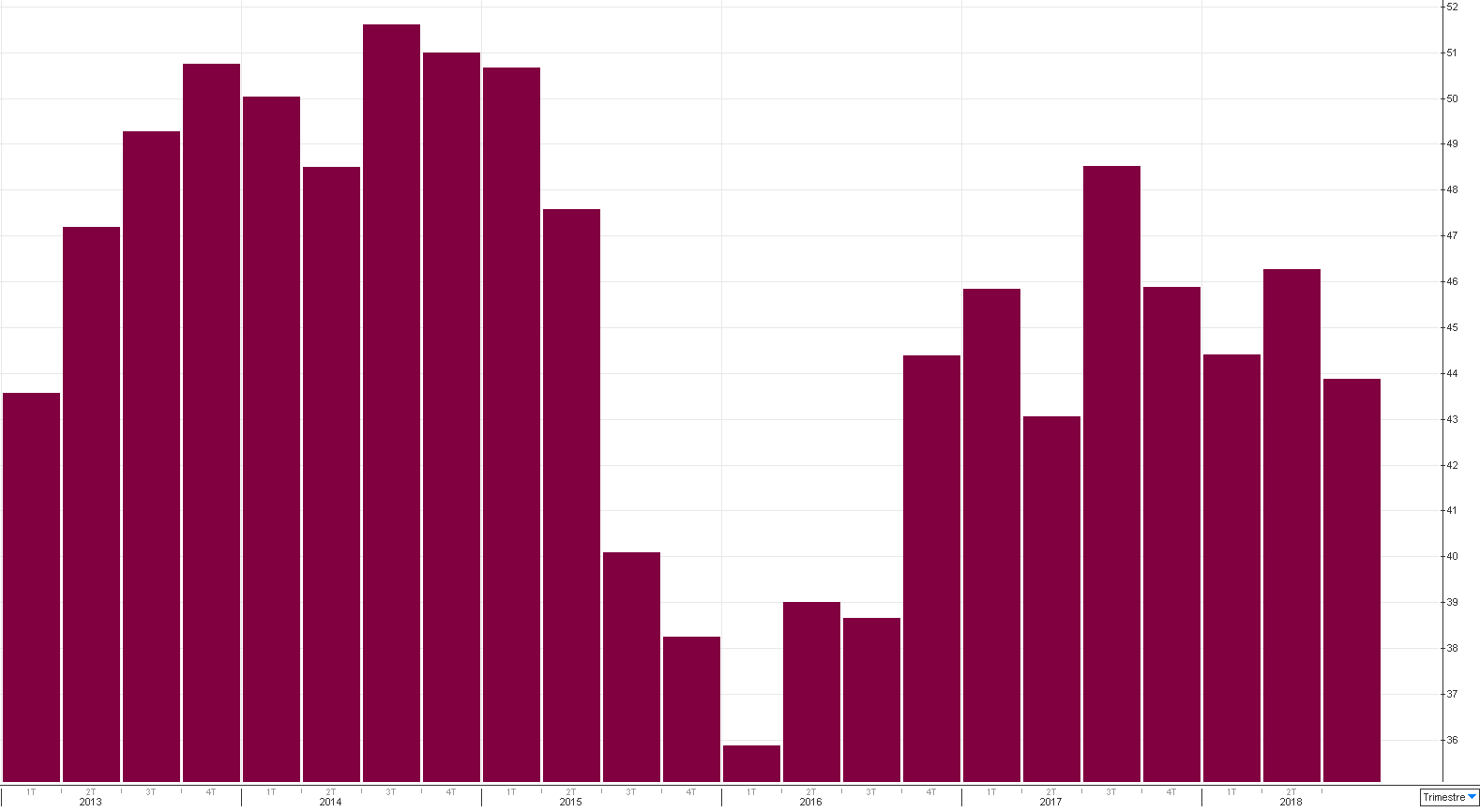

Assim como a companhia Alupar (ALUP11), também do mesmo setor elétrico. Abaixo o gráfico trimestral da Margem Líquida da companhia:

Deu para pegar a ideia, certo? Já empresa do setor de varejo, tendem a apresentar menores margens, até por conta de ser um setor altamente competitivo. Mais alguns exemplos:

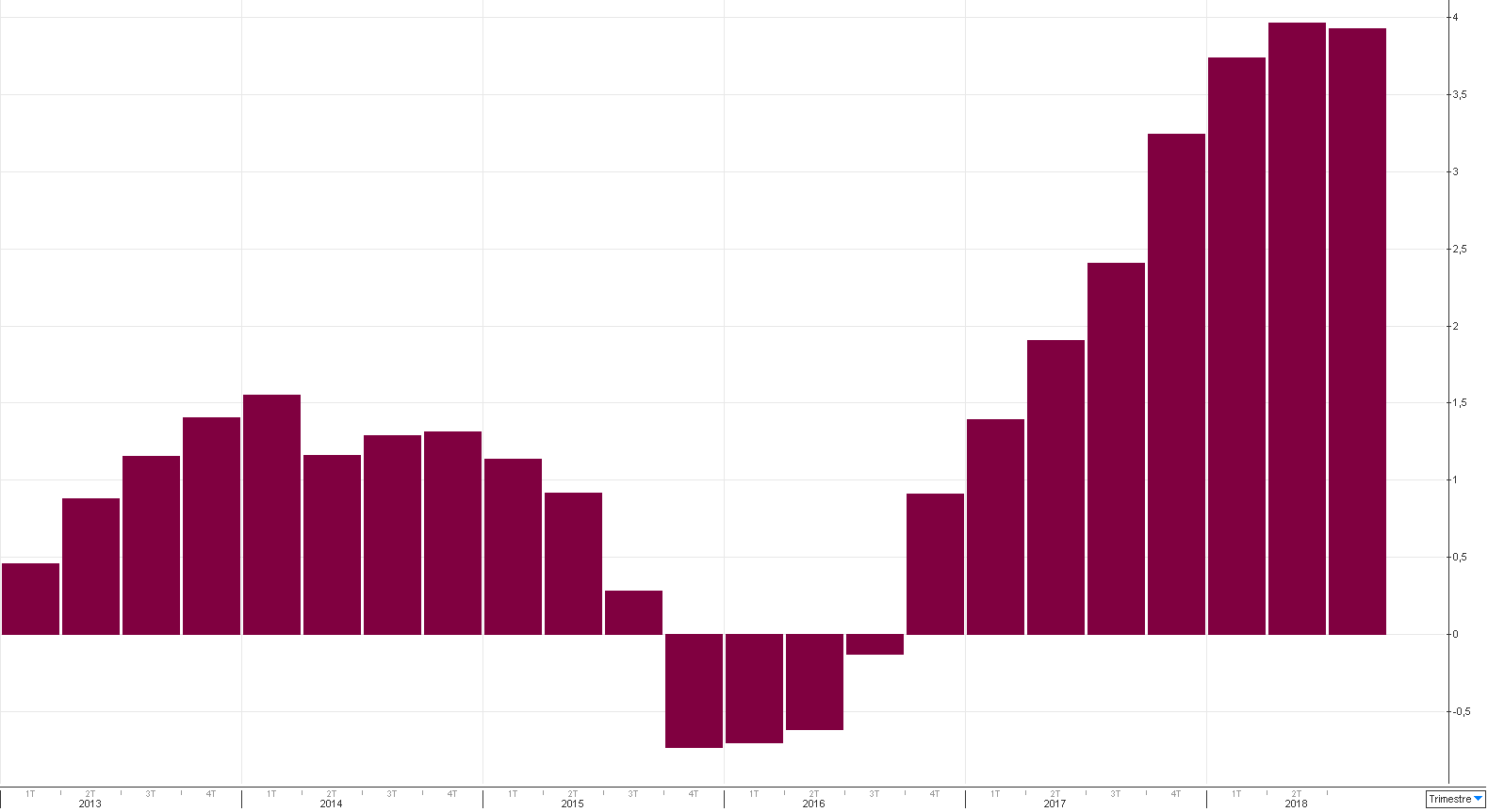

É o caso da excelente varejista Magazine Luiza (MGLU3), abaixo o gráfico trimestral da Margem Líquida da companhia:

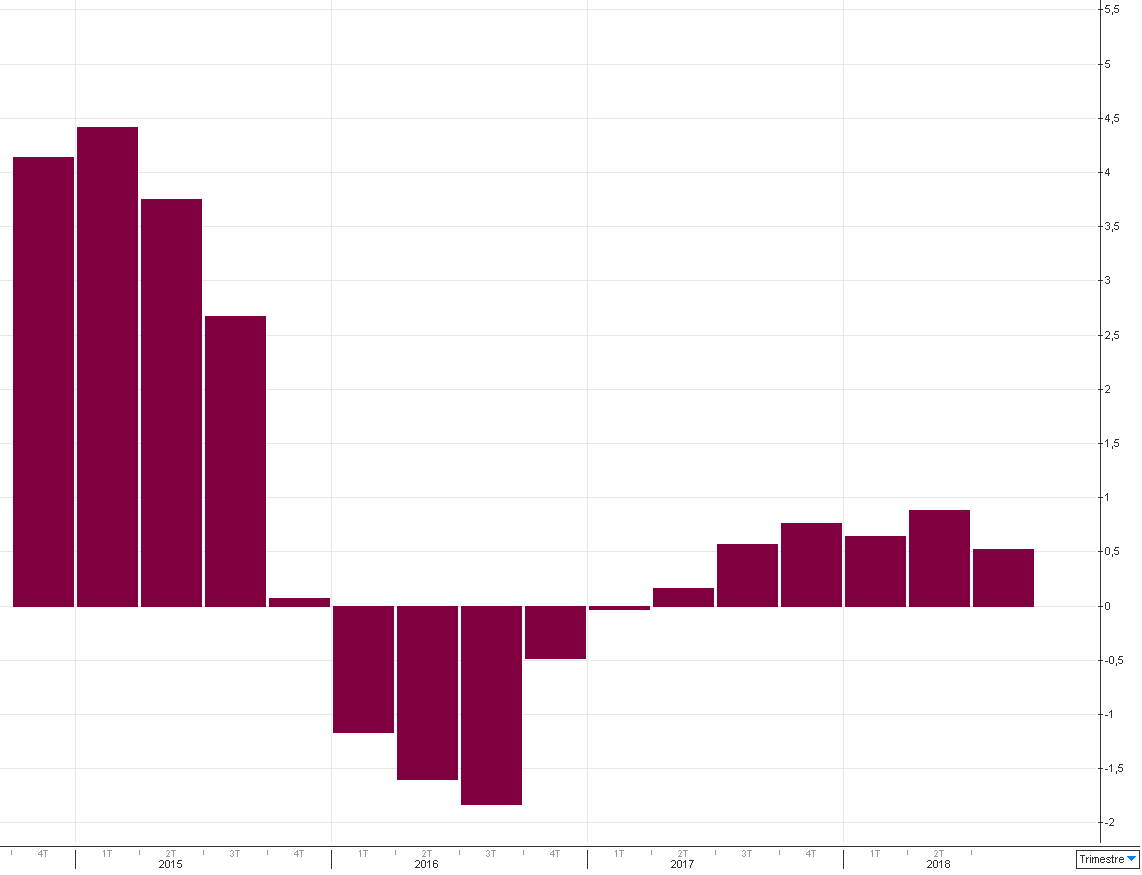

Assim como, a empresa Via Varejo (VVAR11), também do mesmo setor varejista. Abaixo o gráfico trimestral da Margem Líquida da Companhia:

Também funciona diferente para setores cíclicos, onde a Margem Líquida vai ser maior ou menor dependendo de cada período especifico daquele setor.

É um bom indicador para entender como uma empresa está agregando valor aos seus produtos ou serviços. Veja bem, suponha que duas empresas do mesmo setor (automobilístico), fazem os “mesmos” carros ao mesmo custo de 30mil dólares.

A empresa “A” que não tem tanto diferencial no mercado e nem na sua marca, vende o carro na faixa média de preços do mercado, há 35mil dólares. Enquanto, a empresa “B” que tem um diferencial de mercado e consegue agregar muito valor ao seu produto, vende o carro ao preço de 60mil dólares. Sendo assim, fica fácil de notar pelo exemplo, que a empresa “B” possui uma vantagem competitiva maior em relação a empresa “A”.

Mas tem que ficar de olho, enquanto uma Margem Líquida alta pode mostrar ao investidor que a empresa está indo bem em relação a sua rentabilidade nas operações. Uma Margem Líquida em queda, pode significar que a empresa está perdendo a competitividade no mercado em que ela está atuando.

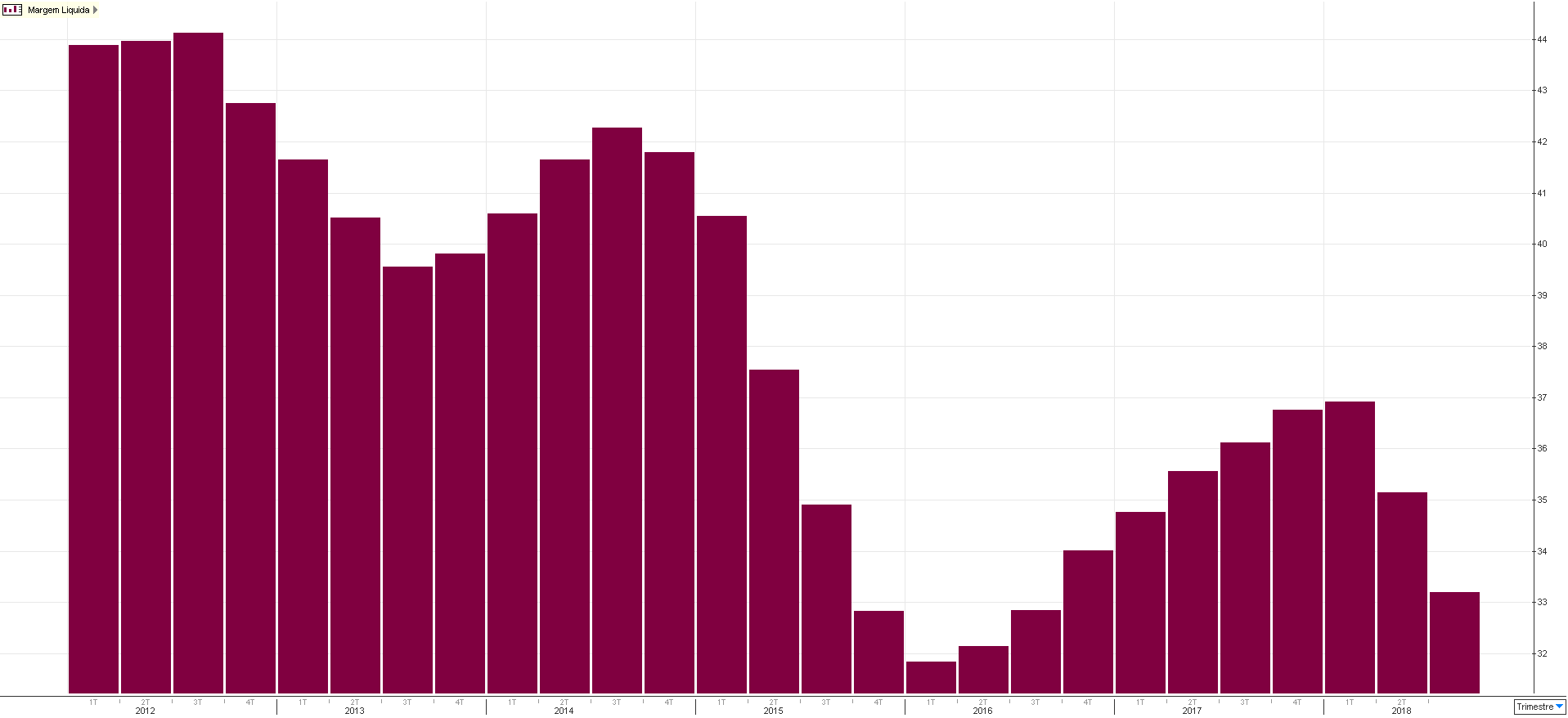

Um case recente (2018) é o da Cielo (CIEL3). A empresa apresentava boas margens, mas com a chegada de novos “Players” no mercado, como Stone e PagSeguro, a companhia viu suas margens despencarem por conta de uma concorrência muito agressiva. Gráfico abaixo da Margem Trimestral da companhia:

Notem a queda que a empresa sofreu por conta de um aumento na competitividade.

Por fim, a Margem Líquida pode ser vista como uma “Margem de Segurança” para momentos de emergência ou crise. Pois, imagine que em uma situação de forte crise, onde a demanda por produtos diminui, uma empresa que tenha uma margem alta (tipo 40%) vai precisar abrir “menos mão” da margem que empresas do seu mesmo setor que tenham margens mais baixas (tipo 10%, 5%), o que lhe garante mais uma vez uma vantagem em cima da concorrência. Por isso o jargão muito utilizado quando alguém diz que vai “abrir mão da margem de lucro”, é essa margem mesmo rs. Vale ressaltar, que como todo indicador, ele não deve ser o único a ser olhada quando se trata de avaliar empresas. Uso todos os indicadores que estiverem ao seu alcance para chegar em uma conclusão mais assertiva.

Espero ter ajudado!

Breno Bonani

Saiba mais sobre indicadores importantes do mercado no blog BUGG – Análises Econômicas e de Investimentos, de William Castro Alves. Clique aqui e confira.