CARTEIRA WILL – Semana de 12/11/2018, por William Castro Alves

CARTEIRA

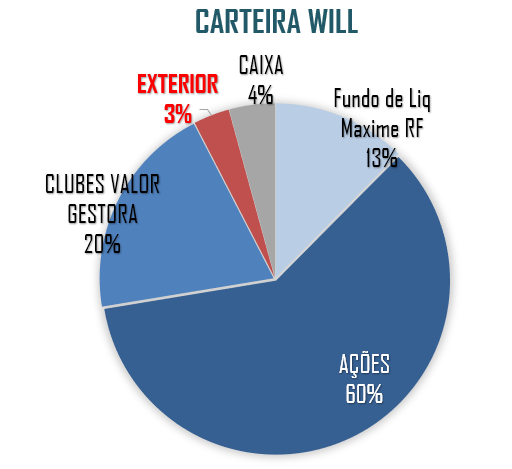

Vamos lá única diferença aqui na carteira global é o fato de ter baixado uma grana do fundo pro caixa. A razão disso? Fraldas! kkkk . Na verdade não será usado especificamente para fraldas, mas vou mandar aqui para Inglaterra, pois vamos ficar por aqui até minha filha Mila (que completa 1 mês essa semana) esteja um pouquinho maior e capaz de aguentar um voo longo. Então preciso de algum $ aqui.

Pra quem não sabe eu trabalho e recebo no Brasil…então para evitar o descasamento, trago o que preciso para os próximos meses e reponho com as economias do salário….simples assim.

Mas tem muita coisa pra falar na parte de ações logo abaixo.

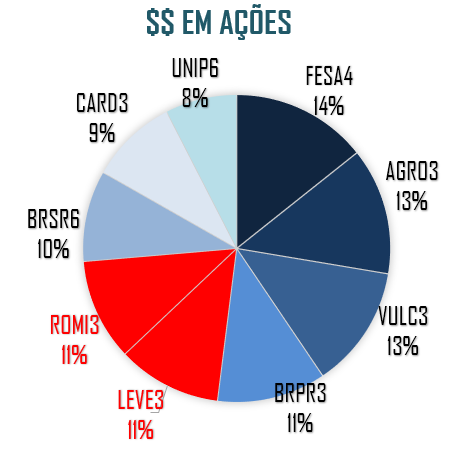

AÇÕES

Tivemos resultados trimestrais que merecem ser comentados aqui. Então vamos a eles:

VULC3 – tão bom quanto sapato apertado…mas tem coisa boa no caminho

Números não foram bons, não vou mentir, foi tipo sapato apertado…ninguém suporta! Em suma vendeu menos que o esperado e perdeu margens, simples assim. A justificativa me soa plausível: (i) greve dos caminhoneiros que aconteceu em maio acabou gerando resquícios e afetou principalmente o mês de julho; (ii) junto a isso os concorrente aplicaram descontos e liquidações e isso obviamente os pressionou a fazer também; (iii) para completar, a Argentina, principal destino das exportações, não via bem das pernas e isso não os ajudou. Isso explica o fraco desempenho do 3T18.

O que achei muito bom foi a evolução de calçados femininos – crescimento de volume de vendas de 15%. Esse é um tema importante para o case, pois a empresa vem despejando dinheiro para se transformar numa Melissa quem sabe? Azaléia ainda esta longe disso, mas importante monitorar, pois seria um divisor de águas caso de fato seus investimentos nos calçados femininos finalmente vire!

Outra coisa que me deixa moderadamente otimista é que as fábricas da empresa estão prontas para produção dos tênis da Under Armour, marcado para o 1T19. Under Armour é uma marca que cresce no Brasil é já é uma das 3 maiores marcas esportivas do mundo. A Vulcabras vai não só vender como desenvolver e fabricar os produtos da marca.

Enfim. Opto por mantê-la na carteira por ora e acredito num 4T melhor. Empresa roda a 10x lucro, com um ROE de 17% o que não é pouco, com caixa líquido…tudo muito bom, mas precisa entregar um pouco de resultados.

CARD3 – bad!

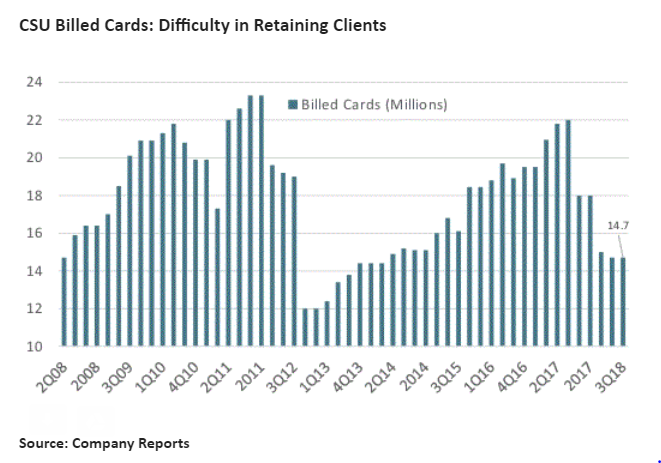

Quem não acompanha a empresa pode ter se assustado, especialmente olhando a comparação anual (3T18 x 3T17)….pra quem não lembra ao fim de 2017 findou o contrato com o BMG para o processamento de cartões e o contact center. BMG era cliente importante e isso explica a forte queda na comparação anual. Então 2018 tem que ser entendido como um ano de recuperação e de busca pela manutenção da rentabilidade pós a perda desse importante cliente. E obviamente que a redução de custos e despesas não é tão instantânea quanto a perda do cliente e isso explica em parte a piora das margens. Mas SIM achei o resultado fraco mesmo levando em conta tudo isso…e talvez essa tenha sido a explicação para a porrada que suas ações tomaram essa semana.

O que eu vejo para frente:

(i) Novos contratos em andamento tendem a incrementar os lucros…o cartão pré-pago Banrisul Visa Vero, a ampliação do contrato com a Proto Seguro, os cartões Losango, entre outros. Ainda que não seja nenhuma porrada, colaboram para a recuperação de um patamar de lucro perdido com o encerramento do contrato com o BMG, tal qual a empresa já fez no passado…abaixo gráfico da Brasil Plural que mostra a evolução alcançada desde 2012, quando ela tinha perdido outro importante cliente.

(ii) Vejo a CARD3 negociando a 8x lucros, com um ROE na casa de 17%, e um P/VPA de 1,2ox. Sim falta trigger no curto prazo, mas ainda acho bem barata.

AGRO3 – campos verdes pela frente?

Números muito bons influenciados pela venda da fazenda Jatobá que já tinha sido anunciada. Como parte do negócio da empresa é a venda de terras, quando ela executa isso as métricas de lucro explodem, pois ela contabiliza em um trimestre ou ano um evento importante que é parte da sua estratégia mas que possui pouca recorrência. Por isso AGRO3 está a menos de 4x lucros olhando os últimos 12 meses e com um ROE de 27%! Isso também propiciou um pagamento de dividendos com um yield de 5,3%. Mas mesmo desconsiderando a venda da fazenda seu números foram muito bons com crescimento forte da venda de grãos na comparação anual. Olhando para frente o que vejo de positivo:

(i) Avaliação das propriedades dela em R$ 1,320 bilhão. Dado uma dívida líquida de R$ 157 milhões, chegamos a um valor de R$ 1,163 bilhão que eu considero como um NAV da empresa….esse valor é algo como R$ 20,00/ação e representa um upside potencial de uns 37% pelo menos. Só para dar uma ideia a empresa calcula o NAV dela e chega em R$ 28/ação.

(ii) Perspectivas boas para safra com aumento da área plantada de 31% com o arrendamento de áreas já maduras…penso que além do bom crescimento o arrendamento de áreas maduras ajuda na maior geração de caixa no início e retira a dependência do amadurecimento da terra.

BRPR3 – sem grandes surpresas…os imóveis seguem imóveis, mas falta a ação se mover

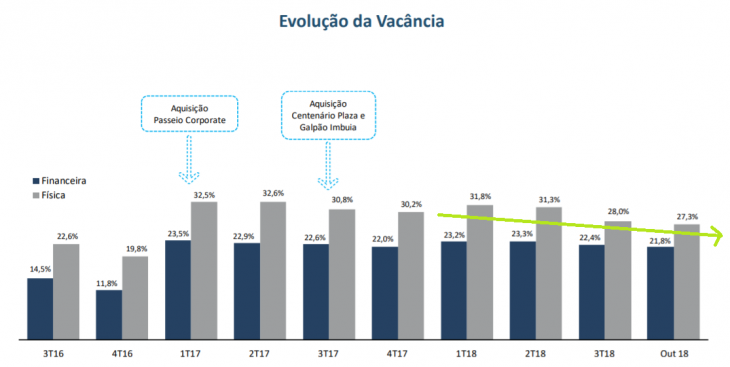

Resultado da BRPR foi bom, nada sensacional mas mostrando boa evolução de Receitas, Ebitda e lucro. Empresa segue em sua cruzada para redução de custos financeiros de dívida, a qual não é pequena. Sem grandes surpresas positivas ou negativas de seus resultados. Anyway a questão de BRPR a me ver são 2:

(i) um portfólio grande de bons imóveis comerciais (tripleA) que faz com que a empresa opere subavaliada em bolsa, algo que eu acredito que possa ser corrigido num prazo mais longo com a recuperação da economia e do setor imobiliário…seus imóveis são avaliados em R$ 7,786 bilhões, com uma dívida líquida de R$ 2,5 bi, sobram ~R$ 5,2 bilhões, mais que R$ 12/ação….a qual está precificada em bolsa hoje a R$ 7,9…então vejo um bom espaço para correção;

(ii) junto a isso, tal recuperação da economia deve levar a redução das taxas de vacância de seus imóveis, outro fator crucial para suas ações … isso já tem ocorrido, mas ainda de forma muito lenta, precisa acelerar para isso impactar as ações(abaixo o gráfico da vacância).

E assim seguimos com a carteira:

#NOTBAD

Começamos o mês […]

Leia o texto na íntegra no blog BUGG – Análises Econômicas e de Investimentos, de William Castro Alves.