CARTEIRA WILL – Semana de 18/03/2019, por William Castro Alves

Mais uma semana e vamos as mudanças :

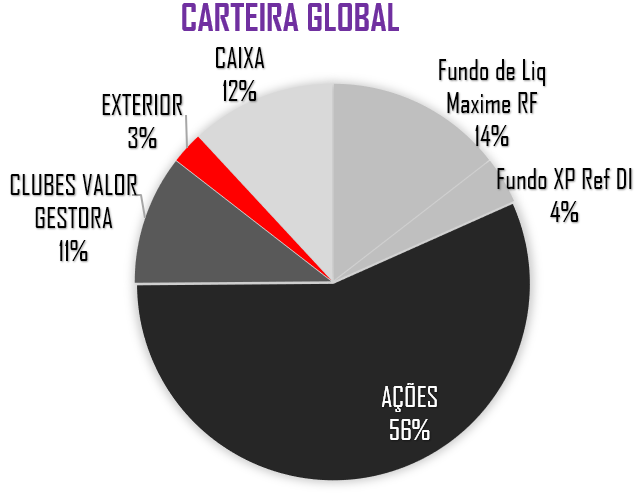

A Valor Gestora de Recursos a qual já ajudei a criar a estruturar e com a qual mantenho um ótimo relacionamento até hoje, está lançando um novo clube de investimento de ações. Foco da gestora é bem claro em agregar valor ao cotista no longo prazo, através de uma gestão e seleção de ativos focada em valor. Clubes estão indo bem, com uma performance de mais de 25% em 12 meses. Sigo como cotista de 2 clubes, mas saquei parte dos recursos (tinha 19% da minha grana alocado lá na semana passada) para aportar neste novo clube. Junto a isso resgatei um pedaço da grana do XP REF DI também para alocar nesse novo clube.

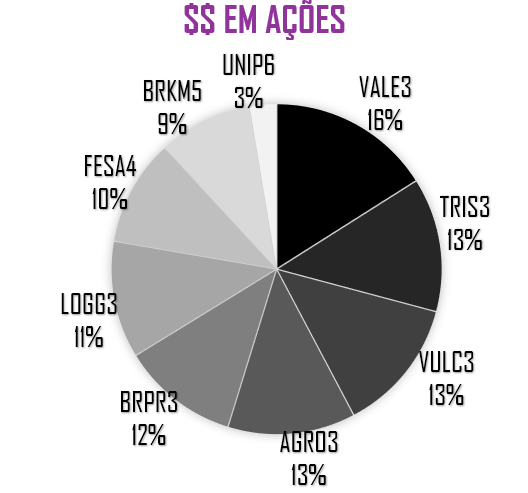

No mais vendi um pedaço da minha posição de Ferbasa (FESA4), conforme comento mais abaixo.

Isso explica minha maior posição de caixa momentânea.

SE LIGA:

Antes de pular para as ações gostaria de fazer um adendo. O BTG Digital e a Órama zeraram as taxas de administração de fundos DI que investem no Tesouro Selic. Confesso que fiquei balançado para abrir uma conta com um deles. O foco desses fundos é o dinheiro de liquidez, com baixa rentabilidade, mas sem taxa de administração o custo fica mais baixo do que investir no tesouro direto por exemplo! São fundos que investem em títulos pós fixados atrelados a Selic, com risco beeeem baixo e boa liquidez. Perfeito para o dinheiro de emergência…que no meu caso busco manter entre 15% a 20% do meu capital total.

Veja que hoje no Maxime RF do Personalitee eu pago 1% ao ano e o XP REF DI cobra 0,4%. Ora, R$ 100 mil aplicados no Maxime custam R$ 1 mil por ano, no XP REF R$ 400,00…sem taxa de administração esse custo cai para ZERO! Pensando seriamente em migrar meus recursos de liquidez para um deles!

AÇÕES

Bom vamos lá…

Vendi um pouco das Ferbasa (FESA4) que tinha respeitando o limite de isenção do IR para vendas até R$ 20 mil. Sob a parcela que vendi tive um ganho de 23% carregando a posição desde agosto de 2018. Obviamente que dói ver o papel despencar 18% no mês e saber que poderia ter ganho bem mais. Ainda assim, 23% em 7 meses me parece um bom retorno. Não obstante, sigo com o papel. Entendo que o resultado foi ruim, o conference não animou e me preocupo com as perspectivas não muito animadoras para o 1T19….mas depois de 15 anos de mercado aprendi a ter paciência e parcimônia…mercado sempre exagera.

Vulcabras (VULC3) também foi outra que me decepcionou com números fracos no 4T18 ainda que influenciada por gastos e despesas não recorrentes com a integração da Under Armour na empresa. Pra quem não lembra eles compraram o direito de exploração da marca por 10 anos. Vejo potencial na empresa, mas algumas coisas me preocupam: (i) postura agressiva dos concorrentes internacionais baixando preço; (ii) atividade contraindo no Brasil não é bom para venda de calçados; (iii) incerteza quanto a capacidade da empresa em entregar bons resultados com a UA e Azaléia dado o histórico recente de resultados mais fracos. Fora isso, conversei com algumas pessoas que apostam que resultado do 1T19 será fraco. Então estou reavaliando seriamente minha posição nela. Como sempre, se vender eu comento aqui.

Unipar (UNIP6) soltou um belo resultado, com forte geração de caixa. Empresa caminha pra se tornar caixa líquido e com isso pode aumentar ainda mais o retorno para os acionistas via dividendos ou recompras. Confesso que não entendi o price action do papel que caiu após os bons números.

No mais a Braskem (BRKM5) reportou um resultado a meu ver mais ou menos…mas o cerne do call e do meu carrego nela é o potencial deal com a Lyondel a um valuation acima de R$ 60,00…sigo comprado aguardando o desfecho disso. Ahh e a BR Properties (BRPR3) fez uma aquisição boa da “Torre Corporativa B1 – Aroeira” no “Condomínio Parque da Cidade”, em São Paulo…imóvel triple A comprado por ~R$ 13mil o m²….me parece um bom investimento olhando um horizonte de longo prazo (5, 10 anos).

#NOTBAD

Março tem sido até aqui um mês bem ruim para essa carteira….botando em contexto, se o mês acabasse agora, teria sido a segunda pior performance em um total de 22 meses! (A pior performance foi em setembro de 2018 quando a bolsa acumulou alta de 3,5% e a carteira caiu 1,9%).

Isso não é algo bom, mas reforça e ressalta aquilo que SEMPRE comentei aqui: o fato de que vou errar e essa carteira não vai bater o IBOV sempre. Ainda assim, no ano a performance é de +12% para…[…]

Leia o texto na íntegra no blog BUGG – Análises Econômicas e de Investimentos, de William Castro Alves.

Como fazer seu dinheiro trabalhar para você?

Aprender a investir melhor seu dinheiro e tomar boas decisões de investimentos, de acordo com seu planejamento pessoal, é a única maneira de fazer seu dinheiro trabalhar para você e de conquistar todos os seus objetivos financeiros.

Quer acelerar a conquista da sua liberdade financeira? Então clique aqui e saiba como fazer o seu dinheiro trabalhar para você agora!