Quando você faz movimentações no mercado financeiro, é natural buscar resultados positivos e ampliação do seu patrimônio com o passar dos anos. No entanto, é fundamental ter atenção para os impactos dos cenários econômicos na sua carteira.

Isso acontece porque o mercado financeiro tem uma relação intrínseca com a economia — tanto nacional quanto global. Nesse sentido, os investimentos da renda variável podem lidar com esses efeitos de maneira mais visível.

Quer saber mais sobre esse assunto? Acompanhe a leitura deste conteúdo e descubra quais os impactos dos cenários econômicos na renda variável!

Qual a diferença da renda variável para a renda fixa?

As principais alternativas de investimento do mercado financeiro se dividem entre duas classes: renda fixa e renda variável. Na primeira, os investimentos são caracterizados por oferecerem uma lógica de rendimento com condições conhecidas de maneira prévia.

Com os títulos de renda fixa, o investidor empresta dinheiro a um emissor, como o Governo ou uma empresa, em troca de juros sobre a quantia emprestada no vencimento. A remuneração pode ser prefixada, pós-fixada — ao acompanhar uma taxa (como a Selic) — ou ser híbrida, com uma taxa fixa mais um índice.

Já os investimentos de renda variável oferecem retornos que não são previsíveis, uma vez que eles estão sujeitos às flutuações do mercado. Um exemplo envolve o mercado de ações, que permite que os investidores fiquem expostos à performance de empresas.

O retorno do investimento em renda variável é gerado, principalmente, por meio da valorização das posições no mercado ou pelo recebimento de proventos, como dividendos. Entretanto, além de esses resultados não serem previsíveis, não há garantia de retorno.

Consequentemente, os ativos de renda variável expõem os investidores a mais riscos. Em contrapartida, esses riscos mais altos costumam ser acompanhados de perspectivas mais atrativas de retorno — em especial, no longo prazo.

Como a economia impacta a renda variável?

O mercado financeiro não é alheio à economia. Isso significa que movimentações, eventos e demais acontecimentos no campo econômico e político podem gerar reflexos nos investimentos.

Esses impactos podem ser mais intensos na renda variável, já que a classe tem uma exposição mais direta aos movimentos do mercado. Por exemplo, o desempenho da economia dado pelo crescimento do Produto Interno Bruto (PIB) tem um impacto direto nas empresas e nos setores em que elas operam.

Logo, investidores com ações de companhias ligadas a esse resultado em seu portfólio podem vivenciar um período de valorização. Por outro lado, uma queda na atividade econômica pode levar a baixas generalizadas no mercado financeiro.

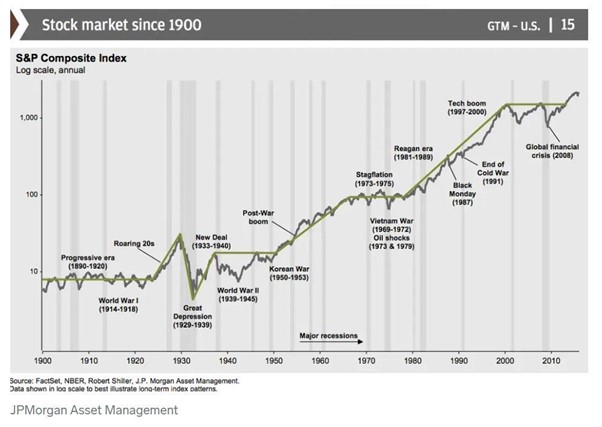

O gráfico abaixo exemplifica como eventos políticos, geopolíticos e econômicos impactaram o mercado norte-americano de ações desde 1900:

Como é possível notar, períodos de guerra e instabilidades econômicas puxaram o mercado para baixo. Já nos momentos de boom, as linhas do gráfico tiveram uma curva mais acentuada para cima.

Desse modo, as políticas governamentais, como mudanças nas leis fiscais e regulamentações setoriais, podem ter impactos importante nas empresas. Por consequência, os efeitos podem se estender na renda variável.

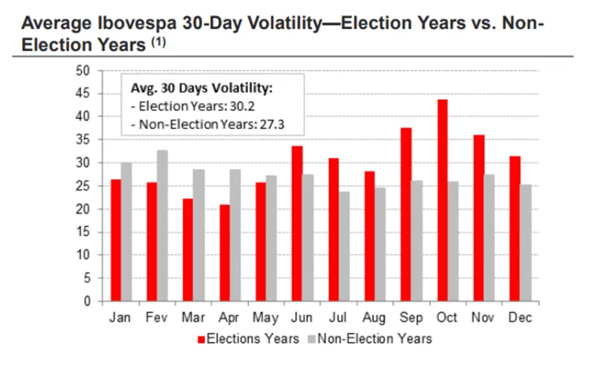

No Brasil, outro gráfico mostra como os anos eleitorais afetam a performance do Ibovespa, principal índice de ações da bolsa de valores nacional:

Ou seja, quando o período eleitoral se aproxima, o mercado costuma lidar com mais volatilidade. Afinal, é comum haver incertezas sobre o resultado das eleições e qual será a postura de um eventual novo chefe do executivo.

Contudo, é pertinente destacar que esses impactos não são homogêneos em todo o mercado. A depender do cenário econômico, determinados setores podem sentir impactos mais intensos — tanto positivos quanto negativos.

Como proteger a carteira em todos os cenários da economia?

Até aqui, você entendeu mais sobre como os cenários econômicos podem adicionar mais volatilidade à renda variável. Agora, vale a pena aprender como deixar sua carteira protegida para enfrentar essas situações.

Confira!

Foque no longo prazo

O primeiro passo é manter seu foco no longo prazo. Como você viu no gráfico dos Estados Unidos, diversos cenários impactaram o mercado e causaram baixas. Porém, no recorte de quase 100 anos, ele registrou uma alta significativa.

Isso acontece porque, no curto prazo, os mercados podem ser voláteis, com variações diárias. Por outro lado, ao adotar uma abordagem de longo prazo, você está mais propenso a suavizar essas flutuações, uma vez que estará focado nos resultados que serão obtidos em um período maior.

Ademais, investir pensando em horizontes amplos permite que você se beneficie do crescimento ao longo do tempo. Apesar dos ciclos econômicos, os mercados tendem a crescer com o passar dos anos, o que pode impulsionar o desempenho das empresas e dos investimentos em renda variável.

Tome decisões racionais

Outra boa prática é não se deixar levar por decisões emocionais. Elas podem ser influenciadas por sentimentos como medo, ganância, pânico ou euforia, que podem levar a comportamentos irracionais. Isso envolve comprar ou vender investimentos com base em reações impulsivas.

No geral, tomar decisões com base em emoções consegue levar a resultados negativos a longo prazo. O grande risco é você acabar comprando quando os preços estão altos (por euforia) ou vendendo quando estão baixos (por medo).

Quando se investe em renda variável, é fundamental ter mais abertura ao risco, visto que os investimentos não têm garantias de retorno. Por isso, é preciso manter a calma em momentos de queda para identificar a melhor decisão.

Vale destacar que baixas no mercado podem até gerar boas oportunidades. Por exemplo, se um setor cai e as empresas dele registram desvalorização, você pode comprar ativos por um preço descontado e melhorar sua rentabilidade líquida caso elas se recuperem.

Considere o investimento em ETFs

Você também pode considerar o investimento em exchange traded funds (ETFs) para sua carteira. Eles são fundos de investimento negociados na bolsa que replicam a performance de um índice do mercado.

Para entender melhor, considere o exemplo do S&P 500. Ele é um dos principais índices do mercado global e, como o nome sugere, tem ações de 500 empresas na carteira teórica. Para fazer o investimento individual, o investidor teria de lidar com muitos custos.

Em vez disso, ele pode comprar as cotas de um ETF que tem o S&P 500 como benchmark e, indiretamente, se expor ao desempenho de todos os ativos com mais praticidade. Como o foco da gestão do fundo é replicar o desempenho, os investidores acompanharão os índices com mais facilidade.

Outro ponto interessante dos ETFs é em relação aos custos. Como a gestão é passiva, as taxas de administração costumam ser menores que aquelas de fundos ativos. Ademais, mesmo na bolsa brasileira, é possível investir em ETFs de índices internacionais, globalizando sua carteira.

Como você acompanhou, os cenários econômicos, tanto positivos quanto negativos, geram impactos no mercado financeiro. Nesse sentido, a renda variável tende a ser especialmente afetada. Ao manter seu foco no longo prazo e investir em alternativas como ETFs, é possível ter uma carteira mais protegida.

Quer se aprofundar sobre o mercado financeiro? Veja a importância de ter investimentos internacionais na carteira!

Este artigo foi produzido pelo CEO da Investo com exclusividade para o Portal André Bona