Resolvi fazer um post específico pra esse novo ativo (LOGG3) para que o post da Carteira Will não ficasse gigante. Pra quem quer saber sobre como funcionou a operação e o que aconteceu com a sua posição sugiro olhar o posta da Carteira Will clicando aqui.

INDO À EMPRESA…ME DIGA COMO GANHAS DINHEIRO E TE DIREI QUEM ÉS!

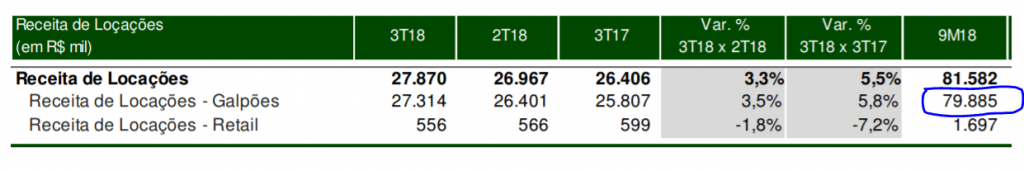

A LOG Commercial Properties aluga galpões para diversas empresas…o nome correto e nutella é “condomínios logísticos”…. Veja pela receita dos 9 meses de 2018, onde 98% das receitas advém dessa operação:

Então o raciocínio é semelhante de quem aluga um apartamento ou sala comercial! O cara quer que o imóvel esteja sempre alugado com um inquilino que pague em dia e no qual você consegue negociar reajustes de acordo com as condições de mercado.

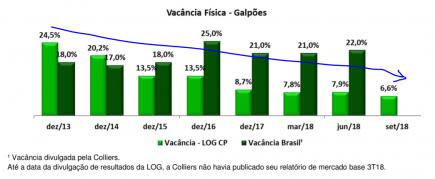

Aí temos 2 pontos no qual ela tem se saído bem: (i) queda da vacância de seus galpões como mostra a figura abaixo;

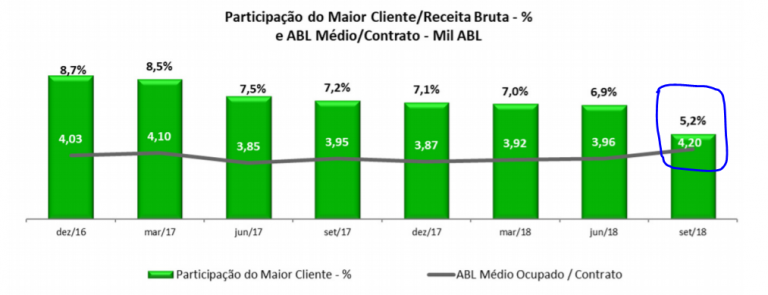

(ii) a participação dos clientes mais relevantes representa pouco no todo.

INDO AO PONTO “G”…

Ao analisar qualquer empresa se torna necessário estimar ou entender para onde a empresa está indo, ou o que podemos esperar de crescimento para o ativo que nos tornamos sócios….o “g” de growth!

Mais do que alugar seus galpões atuais a LOG (LOGG3) é uma empresa verticalizada que opera em diferentes camadas e de forma muito inteligente na minha opinião. Copio aqui do relatório da Eleven Financial, pois o resumo e a explicação do que ela faz ficou muito bom:

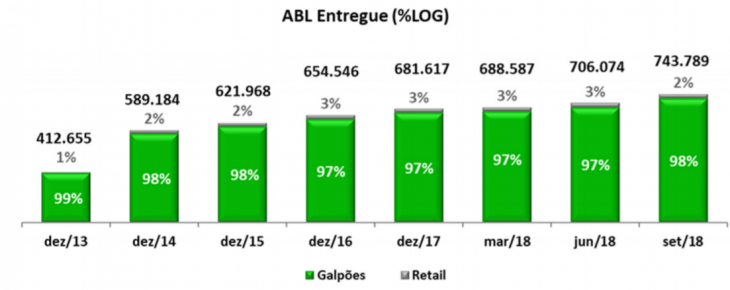

A estrutura possui uma característica verticalizada, pois a companhia: identifica a demanda, compra o terreno, constrói o empreendimento logístico de maneira padronizada e modular, firma o contrato de aluguel e administra o ativo. A construção é padronizada e modular para permitir a Log flexibilidade no atendimento e demanda do mercado. Atualmente conta com uma ABL potencial de 1,5 milhão de m² (744 mil m² construído), com 45 ativos e presente em 25 cidades (9 estados: Paraná, São Paulo, Rio de Janeiro, Espirito Santo, Minas Gerais, Goiás, Bahia, Sergipe e Ceará).

Então além do que possui hoje, ela possui um bom histórico de entrega de expansão de seu portfólio (vide gráfico abaixo), além de grandes perspectivas de crescimento para os próximos meses… Para o 4T18 e 1T19 são previstas entregas de 109 mil m² um crescimento de 15% ante o portfólio atual acontecendo nos próximos meses! E o mais importante 71% desses m² já estão alugados!!

DO LADO MACRO ELA SURFA 2 BOAS ONDAS…

Na minha humilde e limitada opinião, penso que ela está posicionada para surfar 2 boas ondas:

- Melhora da atividade econômica tende a ser positiva para demanda de galpões dado a insuficiência de espaços prontos e preparados como os que a companhia possui.

- Empresa firmou um contrato de 120 meses (10 anos!) nesse último trimestre com uma das maiores operadoras de comércio eletrônico de moda no Brasil….ela ainda vai construir esse espaço…mas isso mostra que a media que o e-commerce se desenvolver no Brasil ela tende a se beneficiar….e dado que esse é um segmento que ainda tem MTO para crescer, vejo ela bem s=posicionada para surfar essa onda.

OPERAÇÃO COM MARGEM ALTA, MAS ROE BAIXO

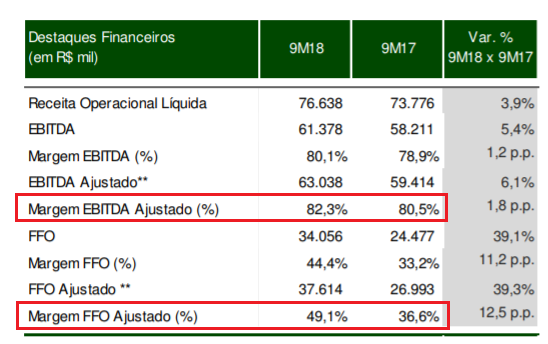

Sempre bom e importante ser sócio de um negócio lucrativo, com boas margens, bons retornos. De fato a LOG (LOGG3) apresenta isso, com uma margem EBITDA de mais de 80% e margem de FFO (fundos from operaction) de quase 50% – o FFO é uma métrica utilizada por empresas como a LOG. A isso se soma o fato dela conseguir diluir custos e despesas a medida que cresce e aluga seus galpões, então não me surpreenderia se a margem melhorasse.

Por outro lado, uma coisa que costuma não me agradar muito é ROE (retorno sobre o patrimônio líquido) baixo. Mas a explicação é boa: empresa tem muito patrimônio e capital investido nos seus terrenos e edificações com isso seu patrimônio acaba sendo grande proporcionalmente ao lucro que esse gera oriundo dos aluguéis.

PREÇO BOM?

PARA MIM, O resultado prático de um ROE baixo, mas uma boa operação e boas perspectivas seria o de que ela tenderia a ser negociada em bolsa a pelo menos o valor de seus ativos e não muito mais que isso….negociada próxima a book pelo menos.

Nas minhas contas cheguei a um valor de patrimônio de…[…]

Leia o texto na íntegra no blog BUGG – Análises Econômicas e de Investimentos, de William Castro Alves.

Como fazer seu dinheiro trabalhar para você?

Aprender a investir melhor seu dinheiro e tomar boas decisões de investimentos, de acordo com seu planejamento pessoal, é a única maneira de fazer seu dinheiro trabalhar para você e de conquistar todos os seus objetivos financeiros.

Quer acelerar a conquista da sua liberdade financeira? Então clique aqui e saiba como fazer o seu dinheiro trabalhar para você agora!