Tônica da Semana: Uma viagem no tempo, nos juros e na alocação dos investimentos

JUROS, CUSTO DE OPORTUNIDADE E ALOCAÇÃO DE INVESTIMENTOS

Para começar, vamos fixar um conceito: o do juro real e nominal.

Juro nominal é o juro que conhecemos…a taxa básica…um exemplo, a tal Selic. Já o juro real é o resultado do juro nominal menos a inflação…a ideia é que a inflação corrói o seu pode de compra…então o que interessa para QUALQUER investidor é o retorno real de qualquer aplicação. Se você não é familiar a esse conceito lembre-se que em 1994 quando o Plano Real foi inventado e fixado um carro 0km (Gol 1000) custava cerca de R$ 7 mil a R$ 7,5 mil; hoje o carro mais barato 0km que encontrei é um Cherry de R$ 28 mil, mas o Gol custa R$ 43 mil ! Grande parte disso se deve ao efeito da inflação.

Dito isso, SEMPRE, ao analisar um investimento devemos buscar entender ou verificar qual o retorno REAL do investimento. De nada adianta um investimento oferecer retorno de 10% enquanto a inflação está em 14%…o rendimento real é negativo. Algo muito parecido com a poupança em determinados períodos.

Entendido isso, avancemos…

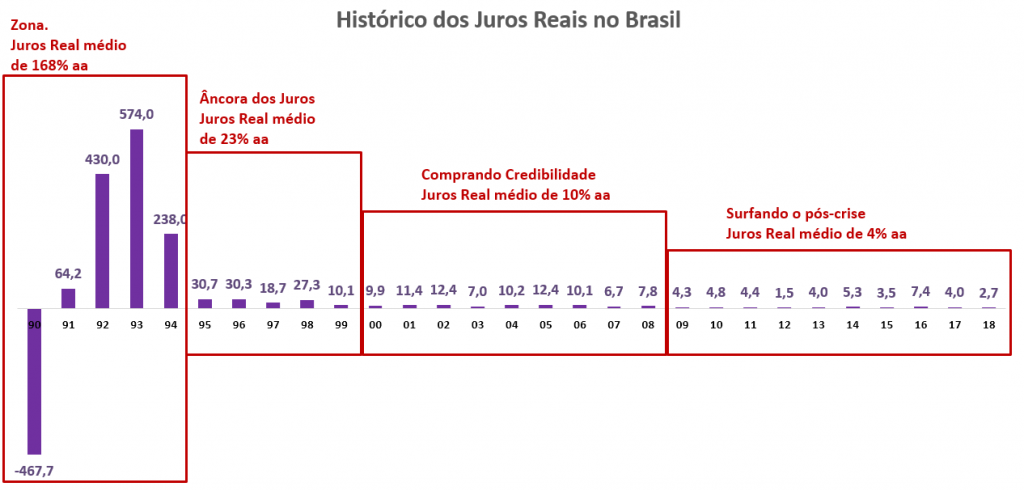

Olhando para a história mais recente do Brasil (últimos 30 anos), eu a dividiria em 4 períodos:

- Zona (até julho de 1994). pra quem não lembra até 1994 o Brasil era ainda mais “zoneado” e nossa inflação e juros eram absurdos. Tão absurdos que fica até complexo ou discutível qualquer tipo de análise/inferência daquele momento. Na verdade foram ao menos 10 anos lutando com planos e mais planos furados…mas o resultado prático eram semelhantes, ou seja, juros altos e inflação também exorbitante. O plano Real ajustou o problema da inflação, mas nossa macroeconomia seguia cheia de inconsistências.

- Âncora dos juros (1995-1999). Uma delas era a manutenção de uma taxa de juros bizarramente alta para segurar uma âncora cambial dos preços que nos dava uma falsa sensação de riqueza e controle dos preços…chamo isso de um mal necessário que foi terminado em 1999. Essa âncora que foi chamada cambial, na verdade tinha nos juros sua principal ferramenta. Com isso passamos alguns anos convivendo com juros reais que na média foram de mais de 23% ao ano!

- Comprando credibilidade (1999-2008). Então de 1999 até a crise de 2008, o Brasil já tinha se livrado da âncora cambial, contando com um câmbio flutuante e uma inflação controlada. Ainda assim, passamos alguns bons anos convivendo com um juro real ainda alto…por diversas vezes na casa dos 2 dígitos como forma de “comprar” credibilidade internacional. Não só isso, a realidade internacional requeria um juro dessa magnitude…nessa época a taxa de juro americana variou bastante, mas na média foi de cerca de 3,5%. Dado que nosso histórico não ajudava, nosso juro real acabou se mantando na elevada média de 9,7% ao ano.

- Surfando o pós crise (2008 até hoje). Como resultado da crise de 2008 e os quantitave easings dos Bancos Centrais, as taxas de juros caíram fortemente no mundo. Nos EUA essas ficaram em praticamente 0% de meados de 2009 até o final de 2015! No Brasil mesmo com a resiliência da nossas inconsistências macroeconômicas conseguimos “surfar” esse momento de juros mais baixos…nosso juro real foi na média 4,2% ao ano.

O gráfico abaixo ajuda a ver isso…(p.s: não postei de 84 a 94, porque ia só poluir)

Tirando o período de “zona”…

Por que estou falando isso?

Pra mostrar que a realidade se alterou substancialmente nos últimos anos e que o retorno real “livre de risco” do investimento em renda fixa minguou…e mingou MTO!

Se você parar para pensar, foi uma redução por mais da metade! 23 –> 10% –> 4%aa.

Ficamos mal acostumados em ter dinheiro rendendo sem ter que buscar saber qual ação investir, ou fundo aplicar, ou ainda buscar outras opções fora do país.

E daqui para frente Will?

Olhando para o mundo, seguimos vendo uma realidade de juros muito baixos. Nos EUA a desaceleração anunciada para esse ano e 2020 apontam para um juro nominal em 2,5% e um juro real em praticamente zero! Os títulos alemães também remuneram a zero, japonês também, etc….logo, a tônica do pós-crise persiste.

Então temos 2 opções:

(a) voltarmos a sermos uma zona para o bem dos rentistas e órfãos do CDI;

(b) torcer para que as coisas se acertem e quem sabe conviver com uma média de juro real de 2% daqui para frente?

Acha exagerado?

Focus projeta Selic em 6,5% e Inflação em 3,87%..ou seja: 2,63% de Juro Real para 2019! BINGO!

E isso sem falar no efeito esperado de uma reforma da previdência + ajuste fiscal nos juros. Ambas coisas acontecendo, os juros tenderiam a ceder ainda mais…

MINHA OPINIÃO

O CDI (lei-se “investimento em renda fixa”) foi uma mãe para os investidores no passado… mas essa realidade já mudou e deve continuar a mudar…chegou a hora de dar tchau para essa mãe! E quando falo isso, me refiro aos investimentos em renda fixa em geral…LCI’s, CRI’s, CRA’s, Debêntures, Fundo DI, etc.

Veja um exemplo: Mesmo um investimento que pague seus 120% do CDI livre de IR. Estamos falando de 7,8% nominal e 3,93% real…Ruim? Dado a realidade, certamente não! Mas será que faz sentido ter 60%, 70%, 80% do nosso patrimônio alocado nesse tipo de investimento? Penso que não, mas isso obviamente passa pela definição de seus objetivos quando investe.

Buscando coisas diferentes….

Calma não estou dizendo pra você vender tudo e aplicar tudo em bolsa..aliás não estou dizendo o que você deve ou não fazer, só expondo minha opinião. Rs. Só acredito que caso o investidor não esteja confortável em ganhar seus 2% ou 3% real ao ano, ele vai ter que buscar coisas diferentes! Penso ainda que esse “diferente” não se dá apenas com 5% ou 10% dos investimentos, mas com um número bem maior…tal qual vemos em outros países. (até postei sobre isso 2 vezes…da uma olhada: Como é a Carteira de Investidores de 7 países ; Como o Americano Investe.)

E o mais interessante é que isso é verdade não só para o pequeno investidor, mas também para fundos de pensão, seguradoras, etc…grandes agentes também tem de se mexer para buscar mais retorno.

E AS AÇÕES WiLL?

Ok, falando nelas…nunca é demais lembrar que renda variável, varia! Então o retorno real do investidor (descontado da inflação) pode ser positivo como negativo num ou outro ano…por isso fala-se que bolsa é um investimento de longo prazo.

Ainda assim, o fato é que o investimento em bolsa tende a ser um hedge (proteção) contra o poder corrosivo da inflação…a ideia é de que as empresas tendem a repassar os aumentos de custos aos seus preços e consequentemente receitas. Portanto investindo numa empresa eu estaria investindo num veículo que em teoria consegue se proteger da inflação.

Avançando…

Ainda que não goste do IBOV, temos que analisar ele…penso que um bom…[…]

Leia o texto na íntegra no blog BUGG – Análises Econômicas e de Investimentos, de William Castro Alves.

Como fazer seu dinheiro trabalhar para você?

Aprender a investir melhor seu dinheiro e tomar boas decisões de investimentos, de acordo com seu planejamento pessoal, é a única maneira de fazer seu dinheiro trabalhar para você e de conquistar todos os seus objetivos financeiros.

Quer acelerar a conquista da sua liberdade financeira? Então clique aqui e saiba como fazer o seu dinheiro trabalhar para você agora!