Investir em setores específicos pode ajudá-lo a aproveitar movimentos econômicos e até a diversificar a carteira. Entre as possibilidades disponíveis nesse sentido, está o investimento em commodities.

Com essa alternativa, você pode se expor a um segmento fortemente influenciado pelo mercado internacional e pela economia global. Ao mesmo tempo, é preciso entender as suas vantagens e riscos, assim como compreender como é possível investir dessa forma.

A seguir, você aprenderá mais sobre o investimento em commodities e descobrirá como é possível realizá-lo.

Confira!

O que são commodities?

As commodities são produtos básicos negociados globalmente e que servem de matéria-prima para processos produtivos em diversas partes do mundo. Para ser considerada uma commodity, o material deve apresentar algumas características específicas, como:

- não há diferenciação de marca;

- produção em larga escala;

- possibilidade de armazenamento em longos períodos;

- baixo ou nenhum grau de industrialização.

Além disso, vale a pena saber que as commodities podem ser classificadas de acordo com a sua origem. As commodities agrícolas, por exemplo, incluem a produção de alimentos como soja, milho e produtos pecuários.

Já as commodities minerais são os produtos obtidos a partir da extração mineral, como petróleo, minério de ferro e até o ouro. Ainda, há as commodities ambientais, como a água, e as commodities financeiras, como câmbio e índices.

Qual é o papel das commodities na economia do Brasil e do mundo?

Agora que você sabe o que são as commodities, é importante entender o papel que elas podem representar na economia brasileira e mundial. Em geral, isso está relacionado ao ciclo de commodities, que pode envolver altas e baixas relacionadas ao preço desses produtos.

Quando as commodities se valorizam, as economias que dependem da exportação delas tendem a se beneficiar, pois há maior geração de riquezas. Já os países ou setores importadores costumam observar um aumento nos custos produtivos, o que pode impulsionar a inflação.

Em 2022, por exemplo, o mundo passou por impactos decorrentes de um ciclo de valorização das commodities. A situação ocorreu por dois motivos principais: o desequilíbrio de demanda causado pela pandemia de covid-19 e a guerra entre Rússia e Ucrânia.

No caso da pandemia, a interrupção de cadeias de suprimentos ainda em 2020 e o aumento da demanda a partir de 2021 contribuíram para o choque de oferta, aumentando os preços das commodities.

Já a guerra no Leste Europeu envolveu dois grandes produtores de commodities: a Rússia, exportadora de petróleo e gás natural, e a Ucrânia, no setor de grãos. Como consequência, o preço do barril de petróleo do tipo Brent avançou 118% de 2020 a 2022 e 25% apenas em 2022, por exemplo.

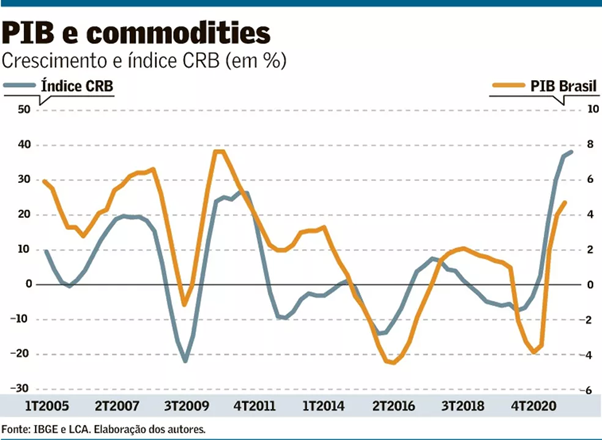

No Brasil, em que mais de 25% do Produto Interno Bruto (PIB) advém do agronegócio, o crescimento nacional está bastante atrelado aos preços dos produtos primários.

Para entender como isso acontece, confira o gráfico com a relação entre o CRB Commodity Index e o PIB brasileiro ao longo dos anos:

Logo, um ciclo de commodities pode elevar a inflação de modo generalizado, mas também tende a favorecer a economia de países como o Brasil. Isso pode ser uma oportunidade para investidores.

Vale a pena investir em commodities?

Devido à importância desses produtos primários, o investimento em commodities pode ser vantajoso em diversas situações. Entre os benefícios que ele proporciona, está o potencial de aproveitar os ciclos de preços desses produtos.

Ao investir com exposição a esse segmento, você pode obter mais ganhos quando há maior demanda pelas commodities, por exemplo.

Outro ponto positivo é que esses produtos costumam ser negociados em dólar. Por conta dessa questão, existe a chance de fazer um investimento com exposição cambial. Isso pode oferecer maior proteção contra eventuais valorizações da moeda norte-americana, em detrimento do real.

Essa também pode ser uma forma de ganhar com um eventual crescimento econômico mundial. Afinal, quando outras economias crescem, é comum que elas demandem mais produtos primários, o que pode valorizar as commodities.

Ao mesmo tempo, existem riscos que devem ser contemplados antes de incluir as alternativas na sua carteira. O principal deles envolve a existência dos ciclos de commodities.

Do mesmo modo que os produtos podem passar por valorizações, os preços deles podem cair. Com isso, não há garantia de ganhos, o que deve ser considerado no momento de investir.

Como fazer um investimento em commodities?

Após entender o significado das commodities e como elas são importantes, pode ser que você se interesse em investir nessas alternativas. Se for o caso, é fundamental começar analisando seu perfil de investidor e seus objetivos financeiros.

Como os investimentos em commodities costumam estar relacionados à renda variável, os riscos são mais elevados. Logo, elas tendem a ser mais adequadas a quem tem um perfil moderado ou arrojado e objetivos de longo prazo.

Entre as possibilidades para investir, estão os exchange traded funds (ETFs) ou fundos de índice. Esses são fundos de investimento que têm como objetivo replicar a carteira teórica de índices de mercado. Além disso, suas cotas são negociadas na B3, a bolsa de valores brasileira.

Entre as oportunidades de ETFs disponíveis na B3, existem fundos baseados em índices ligados a commodities. Veja como funcionam as principais alternativas!

FOOD11

O FOOD11 espelha o ETF VanEck Agribusiness (MOO). Por sua vez, esse fundo replica o índice MVIS Global Agribusiness Index (MVMOO).

Como consequência, você pode se expor às maiores e mais líquidas empresas do segmento de agronegócio do mundo. Isso também permite ter exposição a negócios de toda a cadeia do agro de diversos países, como Estados Unidos, Alemanha, Canadá, Noruega e Japão.

BXPO11

O BXPO11 é um ETF cuja carteira replica o MarketVector Brazil Global Exposure (BRL) Index. Dessa forma, o portfólio é composto por ações de empresas que têm 50% ou mais das receitas oriundas do exterior.

O foco em exportadoras brasileiras permite que esse ETF ofereça exposição aos ciclos das commodities, já que esses são os principais produtos brasileiros vendidos para outros países.

BDOM11

Já o BDOM11 é um ETF que replica o MarketVector Brazil Domestic Exposure (BRL) Index. Isso faz com que o desempenho dele seja focado em empresas com 50% ou mais das receitas provenientes do mercado brasileiro.

Como você viu, o investimento em commodities pode fazer sentido se você quiser se expor ao desempenho desses produtos primários e às empresas que os produzem e exportam. Para tanto, você pode recorrer ao ETF de commodities como uma alternativa mais prática para investir.

Ficou interessado em investir com esse tipo de exposição? Então saiba mais sobre o FOOD11!

Este artigo foi produzido pelo CEO da Investo com exclusividade para o Portal André Bona