Clique e solicite a sua assessoria de investimentos »

Olá!

Em todas as nossas mídias sociais, eu sempre procuro orientar aos investidores sobre aspectos relacionados aos riscos de cada investimento. Tenho vários conteúdos que explicam detalhes relacionados a riscos e a algumas proteções que o investidor deve estar atento quando fizer um determinado investimento.

Em vários desses conteúdos eu falo sobre CDBs, LCIs, LCAs, LCs, enfim, ativos de crédito de emissão bancária em geral e também falo do FGC, que é o fundo garantidor que protege investidores caso a instituição financeira onde ele tenha investido, venha a quebrar – no caso dessas aplicações, que são protegidas.

Fundos não tem garantia do FGC

Muitas vezes, no entanto, um fundo de investimento pode ser mais interessante para um determinado investidor, dependendo dos aspectos que se relacionam com seu planejamento financeiro. Inclusive tem vários conteúdos aqui no blog sobre fundos de investimentos que eu recomendo.

O que ocorre, é que normalmente as pessoas me perguntam o seguinte:

“André, fundo de investimento tem garantia do FGC?”

A resposta é: Não, fundos não tem garantia do FGC.

Fundos não tem garantia do FGC, porém isso não significa que eles tenham mais risco. E é isso que quero esclarecer um pouco mais.

FGC protege ativos de crédito de emissão bancária

Os ativos de renda fixa são ativos de crédito. Você empresta seu dinheiro para alguém, e recebe com juros. Logo, se esse “alguém” quebrar, você tem a garantia do FGC. Note que estou falando dos ativos de emissão bancária que possuem garantia do FGC, ok? Que são esses que eu mencionei antes: CDBs, LCIs, LCAs, LCs.

Fundos não são ativos de crédito

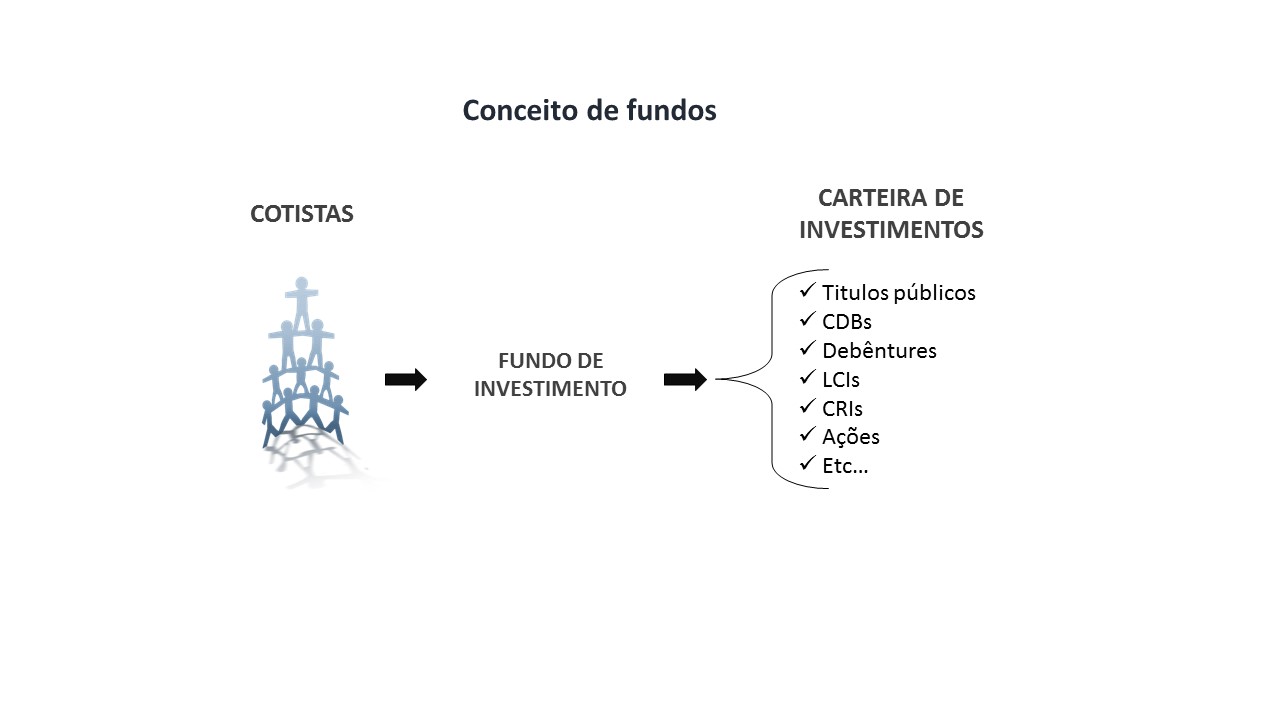

Os fundos não são ativos. Eles são veículos de investimento. E qual é a diferença? A diferença é que quando você investe num fundo, você não empresta dinheiro para o fundo. Você coloca o dinheiro no fundo para que uma instituição responsável pela gestão do fundo escolha os ativos que ela vai comprar com o dinheiro somado de todos os investidores que fazem parte daquele fundo!

Logo, mesmo que essa instituição que cuida da gestão do fundo quebre, isso não te afeta o fundo, porque o dinheiro do fundo não está com ela. Você não empresta o dinheiro para a instituição. Os ativos que pertencem ao fundo ficam custodiados em bancos, em contas separadas e cada um deles possui um CNPJ próprio.

É muito importante observar que, quando falamos de risco dessa natureza (o risco de uma instituição quebrar e você perder seu dinheiro), nós estamos falando do risco de crédito! Tem um vídeo no nosso canal do Youtube que fala mais sobre esse tipo de risco e eu recomendo que assista, caso não entenda esse conceito.

Nesse vídeo eu explico que há duas formas de você se proteger do risco de crédito. A primeira é optando por ativos garantidos pelo FGC e a segunda é por meio da diversificação.

A diversificação do risco nos fundos

Imagine que você montasse uma carteira de investimentos tão diversificada, que cada ativo representasse, por exemplo, 0,5% do total da carteira. Então nesse caso, mesmo que um banco quebrasse, ele não representaria mais do que 0,5% da carteira, ou seja, você teria prejuízo na carteira total? Não. Você poderia ter um mês com baixa rentabilidade! Mas correr o risco de perder dinheiro, isso seria muito difícil de acontecer.

Só que um investidor com 1 milhão, por exemplo, pra ter uma diversificação dessa forma, teria que ter ativos de 5 mil reais na carteira. Só que ativos de 5 mil reais, não oferecem boa rentabilidade. Logo, se o investidor fizer isso por conta própria, e diversificar tanto, ele terá muitos produtos com taxas muito baixas.

Por outro lado, os fundos aglutinam recursos de muitos investidores. E com isso possuem um tamanho patrimonial que permite negociar títulos com taxas atraentes ao fundo, mesmo em percentuais pequenos de sua carteira, pois os montantes são maiores.

Assim, caso um investidor tenha um fundo de renda fixa, por exemplo, ou seja: um fundo que só compra ativos de renda fixa, por mais que ele não tenha garantia do FGC, a capacidade de diversificação é tão grande que o risco se dilui quase completamente.

Por isso, ao investir num fundo, não necessariamente o investidor está correndo mais risco do que um ativo com garantia do FGC, porque a forma de redução do risco do fundo, no caso do risco de crédito, é justamente por meio da diversificação.

Além disso, muitos fundos compram as chamadas DPGEs. Que são ativos de crédito de emissão bancária cuja garantia do FGC sobe para 20 milhões. Então mesmo com tanta diversificação, ainda assim, muitos ativos que compõem a carteira do fundo possuirão parte garantida pelo FGC.

Todos os fundos são assim?

Não! Por isso é preciso fazer uma outra observação: existem categorias de fundos e cada fundo pode investir de uma forma diferente de acordo com a sua classificação. Portanto, estou falando aqui basicamente de fundos DI ou de renda fixa e até mesmo alguns classificados de multimercados cuja estratégia se baseia em ativos de crédito.

Portanto, esses conceitos que falei valem principalmente para os fundos com risco de crédito para que possamos fazer uma comparação correta com o ativos de crédito e sua garantia do FGC.

Então, o meu objetivo aqui, é justamente mostrar que um fundo DI ou de renda fixa, mesmo sem FGC, pode ter um risco de crédito muito reduzido por conta da diversificação, entendeu?

Na verdade, se você tem 1 ativo de crédito, você tem a proteção do FGC, é claro, no entanto você está exposto a aquele único emissor. Já num fundo, seu risco está diluindo nos diversos emissores que compõem a carteira do fundo.

Concluindo…

Não é porque fundos de investimentos não possuem garantia do FGC que necessariamente tenham mais risco de crédito do que ativos de renda fixa com a garantida.

Um abraço!

André Bona

17 Comentários

André Bona, fale sobre a LF Letra Financeira ok! Obrigado e abraço.

E se for ao contrário: E se a corretora quebrar. Tenho fundos DI. Que garantias posso ter, pois imagino que se a corretora quebrar o dinheiro vai estar na aplicação e não com a corretora. Como posso me precaver em relação a isso?

invisto mensalmente no tesouro selic,, seria uma boa eu investir o dinheiro do tesouro selic toda vez que chegar no valor de 5mil ou 10mil num fundo de investimento que rende mais ? ou é melhor deixar o dinheiro no tesouro selic mesmo ?

Tenho conta na XP e Easyinvest. Ambas tem taxa Adm para fundos DI. Qual seria a taxa mais razoável para se investir 5.000,00?

André, você diz que não existe ativo de 5000 reais com boa rentabilidade, e o tesouro e fundo imobiliário.

Existem investimentos com maior retorno a partir de 30 ou 50 mil ?

Nenhum dos dois tem garantia do FGC. Estou falando no universo de garantidos pelo FGC. Se bem que hoje, os bancos e corretoras já baixaram bem as entradas mínimas para os ativos. Com 5 mil vc acha sim opções. Abs,

Olá acabo de tirar meu capital de giro da poupança e colocar em fundos dos DI com a corretora XP, fiz certo pois pelo que vi fundos DI são seguros?

André, se aplico 100 mil em CDBs de Bancos pequenos, como MODAL ou outros, que oferecem taxas maiores como 125% CDI e ele quebrar, não vou ter prejuízo, apenas o rendimento do tempo que demorar para receber do FGC, correto?

Então porque os analistas sempre aconselham aplicar em Bancos maiores, como rating melhor, mesmo que ofereçam apenas 95% CDI?

A primeira opção não é mais rentável?

Andre, os fundos de renda fixa tendem a ter rentabilidade maior que aplicações de renda fixa

garantidas pelo FGC?

Depende do fundo. Mas vc tem que comparar coisas pelo menos parecidas. Um fundo com liquidez com um ativo com liquidez. Um ativo travado pra 2 ou 3 anos, com um fundo com menor liquidez. Senão a comparação fica sem sentido. Abs,

Boa noite André. Tenho investido 100 mil reais em um fundo di do itau…corro algum risco por não ter a garantia do FGC ? Seria mais seguro um cdb com garantia?

Olá André, se o fundo investir em um CDB e o banco emissor desse CDB quebrar, o fundo recupera o dinheiro até R$250 mil?

Também tenho essa dúvida. O FGC só garante pessoas físicas ou garante também as aplicações de pessoas jurídicas nos investimentos garantidos por ele?

Também PJ.

Veja esse link: http://www.fgc.org.br/?conteudo=1&ci_menu=59

Item 16.

Abs,

Foi exatamente este o argumento que me deram no Bradesco quando fiz a primeira portabilidade, que o risco da Icatu Seguros quebrar era infinitamente maior que a líder do mercado no país…..

Com relação aos fundos de aposentadoria. Tenho um fundo de previdência privada na Porto Seguro que fiz portabilidade do BB que me cobrava taxas abusivas. Quando troquei, meu gerente disse que tinha mais risco devido ao risco da Porto Seguro quebrar e o BB ser mais sólido e blá, blá, blá…. tenho realmente maior risco uma vez que seria investimento por décadas???

Olá!

Não não tem. O risco de um fundo de previdência está associado ao risco de sua carteira. Você pode ter um fundo de previdência conservador ou um fundo de previdência moderado ou agressivo. É isso que define o risco. Não há qualquer risco adicional por estar no BB ou na Porto Seguro. Tem uma palestra de previdência aqui no Blog que no final explica isso: https://andrebona.com.br/saiba-como-escolher-a-sua-previdencia-privada/

O gerente mentiu pra você pra fazer a retenção do seu dinheiro ou ele realmente não sabe como funciona.

Abs,

A.B.