Clique e solicite a sua assessoria de investimentos »

Olá!

Hoje eu vou te explicar como o imposto come-cotas é mal falado por aí de maneira totalmente injusta. Eu resolvi mexer nesse vespeiro porque eu entendo que há muita bobagem na internet sobre isso e que essas bobagens devem-se ao caráter teórico e acadêmico que são apresentados, mas que não condizem com a realidade do mercado financeiro.

Falácias sobre o imposto come-cotas

MUITA GENTE MESMO na internet diz que o come-cotas é um vilão, prejudica isso e aquilo outro, mas pra mim, é tudo um grande exagero e me parece até que, as vezes, falar do mal do come-cotas dá ibope.

Pra quem não entende o que é o imposto come cotas, vou explicar detalhadamente a minha visão.

Entendendo o imposto de renda em ativos de renda fixa

As alíquotas de imposto de renda das aplicações financeiras de renda fixa, seguem a uma escala regressiva de acordo com o tempo em que o investidor fica com aquele investimento.

> Se um investidor resgatar um determinado investimento num prazo de 0 a 180 dias, o IR será de 22,5% sobre a rentabilidade.

> Se resgatar de 181 a 360 dias, o IR será de 20% sobre a rentabilidade.

> Se resgatar de 361 a 720 dias, o IR será de 17,5% sobre a rentabilidade.

> E, por fim, se o investidor resgatar após 720 dias, o IR será de 15% sobre a rentabilidade.

Essa tributação é válida para ATIVOS de renda fixa, tais como: títulos do tesouro, CDBs, LCs e debêntures, por exemplo.

Já quanto aos fundos de investimentos, essas mesmas alíquotas são aplicadas em fundos DI, fundos de renda fixa e na maioria dos fundos multimercados.

Imposto come-cotas

Porém, há uma antecipação de imposto, que é justamente o imposto come-cotas, que ocorre em maio e novembro.

Nesses meses, o IR é cobrado dos fundos na menor alíquota, ou seja, 15%. Mesmo que um investidor esteja investido num fundo há 3 meses, ele será cobrado em 15% no come-cotas e a diferença entre a alíquota cobrada no come-cotas e a alíquota final que ele terá, de acordo com a tabela regressiva que mostrei acima, será compensada no momento do resgate. Ou seja, os 15% cobrados no imposto come-cotas não são uma cobrança adicional, mas sim uma antecipação de parte dos tributos.

E onde está a confusão?

O fato que causa dúvidas nas pessoas é o seguinte: o imposto come-cotas, como o próprio nome diz, come cotas. Então a quantidade de cotas de um fundo que o investidor possui é diminuída. Ou seja, o IR é cobrando reduzindo a quantidade de cotas do investidor.

Isso gera um efeito no longo prazo, se você comparar aplicações financeiras com e sem come-cotas.

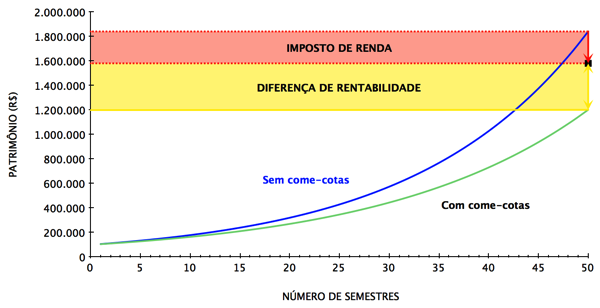

Vou mostrar agora, um gráfico que exibe um comparativo que achei na internet entre uma modalidade com come-cotas e outra sem come-cotas ao longo de 50 semestres.

Veja que nesse gráfico apresentado, o site em questão mostrou que uma aplicação de 100 mil, numa determinada rentabilidade estimada, sem o come-cotas, por 50 semestres geraria um valor total de 1.600.000 contra um valor total de 1.200.000 numa modalidade de investimento que possui come-cotas.

Teoria ou realidade?

Agora, vou mostrar para você, como esse comparativo é injusto. Primeiramente, vamos entender quando ele poderia ser feito:

> Primeiro: ele serve para comparar produtos que apresentem a mesma rentabilidade. Logo, se você tem um CDB de 95% do CDI contra um Fundo DI de 102% do CDI, esse gráfico já não vale, pois ele não considera essa diferença de rentabilidade entre produtos. Obviamente se você tem a sua disposição duas aplicações de mesmas características rendendo a mesma coisa, uma com come-cotas e outra sem, certamente a sem come-cotas será melhor, mas ela não terá vencimento em 25 anos simplesmente porque não existe esse tipo de aplicação para 25 anos!

> Segundo: qual investimento em renda fixa possui 50 semestres sem resgate? Não conheço nenhum. Os CDBs no Brasil possuem uma média de emissão de prazo de 2 anos. Logo, em CDBs, por exemplo, a tributação seria cobrada integralmente a cada 2 anos e o investidor deveria reaplicar. Isso não está sendo considerado no gráfico em questão e também causaria um impacto na rentabilidade sem come-cotas. Ou seja: não há um ativo com essas características disponível!

Sim, ok, existem títulos do tesouro nacional com prazos longos assim. É verdade, mas especialmente os títulos atrelados a inflação, que possuem muita variação de rentabilidade, não sendo possível quantificar essas diferenças da forma como apresentada no gráfico, até porque fundos de inflação não compram apenas um único título com um único vencimento. Logo, como comparar? Impossível!

As LFTs (Tesouro Selic) que acompanham a Selic poderiam até ser esse suposto ativo, porém elas também não possuem prazos de 25 anos. Seus prazos são de 5 anos normalmente e tem os custos operacionais do tesouro, que reduzem um pouco a rentabilidade e também não estão consideradas ali.

> Terceiro: devemos tirar de qualquer comparativo nesse sentido, os fundos multimercados, pois eles possuem estratégias muito diferentes, apresentando resultados muito diferentes do que um ativo de renda fixa. Por isso nos restaria comparar SOMENTE fundos DI e de Renda fixa (pós-DI) contra ativos de renda fixa (pós-DI).

> Quarto: se vamos utilizar fundos DI e fundos de renda fixa, devemos lembrar que esses produtos são mais adequados para a parte dos investimentos de horizonte mais curto do investidor. Logo, porque cargas d´agua comparar produtos cujo horizonte é de curto prazo, em prazos de 25 anos? Não faz o menor sentido! Se você quer fazer comparativos de rentabilidade em 25 anos, porque usar produtos que não tem essa finalidade?

> Quinto: o único produto que conheço que poderia ter essa longevidade e ser comparativo quanto as características, seriam os fundos de previdência, já que eles não possuem come-cotas. MAS, a desempenho dos fundos de previdência normalmente é inferior ao desempenho dos fundos di e de renda fixa similares no mercado, devido às suas elevadas taxas de administração e outros custos. Portanto, o comparativo também não seria correto!

> Sexto: as ações e os fundos de ações não tem come-cotas e é verdade. MAS você acha normal comparar um investimento de alto risco com um conservador e dizer que um seria melhor por não ter come-cotas? Não faz o menor sentido também, pois são perfis de risco diferentes. Ninguém vai sair da renda fixa para ações elevando seu risco consideravelmente somente para não pagar come-cotas!

Com isso eu quero mostrar o seguinte: esse gráfico está correto pelas premissas adotadas e tem um caráter acadêmico interessante. Mas ele não tem qualquer relação direta com a realidade do mercado financeiro ou com produtos que realmente possam permitir essa comparação.

Existem vários outros fatores nos fundos que são mais adequados que os ativos como a possibilidade de um pequeno investidor ter um retorno melhor num bom fundo do que num ativo, devido ao seu montante financeiro.

A minha opinião

A minha opinião não é de alguém que somente estuda academicamente o assunto e nem se baseia somente na própria experiência pessoal quanto aos investimentos.

A minha opinião sobre esse tema está formada como alguém que acompanha no dia a dia centenas de investidores na busca por boas alternativas para suas carteiras de investimentos, por meio de um serviço de assessoria a investidores.

Então, o come-cotas pode ter algum impacto em determinadas situações bem específicas? Sim, pode. Aliás, ele tem realmente!

Mas ele não vai ser esse impacto mostrado nesses estudos de internet não. E mais uma vez eu digo: se você ler em algum lugar que produto A é melhor que B, simplesmente porque é, eu sugiro que você desconfie, pois os objetivos pessoais de cada investidor é que permitem as melhores escolhas dentro da sua necessidade.

Grande abraço,

André Bona