Em um mercado altamente globalizado, o capital transita pelas economias do mundo buscando a melhor relação possível entre risco e retorno. Nesse cenário, o conceito de Risco-país surge como uma forma de mensurar a probabilidade de um país honrar com seus compromissos financeiros e com os pagamentos de títulos emitidos.

Investidores consideram a opção de investir em países que pagam um cupom que seja suficientemente atraente de acordo com o risco que ele representa. Por isso, a importância do risco-país ultrapassa a questão de atração de capital estrangeiro, e influencia fortemente as políticas econômicas internas de um país.

Quer saber mais sobre o assunto? Continue a leitura e entenda o que é e como funciona o Risco-país!

Risco-país: o que é

O Risco-país é um conceito que representa o quanto de rendimento um título emitido por um país deve pagar a mais em relação a um título soberano livre de risco. Normalmente são considerados os títulos emitidos pelos Estados Unidos, para justificar o risco que se assume ao se investir nele.

Títulos Soberanos: Sempre que você se deparar com essa nomenclatura, “títulos soberanos” ou “fundos soberanos”, em economia e finanças, significa que são papéis e investimentos de um governo. Logo, títulos soberanos são títulos emitidos por governos.

Quanto maior é considerado o risco de um país, maior deve ser o valor que ele paga de rendimento em relação a um instrumento livre de risco. Essa diferença caracteriza o spread que ele paga.

O risco-país, no entanto, não diz respeito somente aos investidores externos. Ele tem uma forte ligação na política monetária e cambial interna de um país, pois conforme a percepção de risco de seus títulos é maior ou menor, há maior ou menor espaço para ajuste da taxa de juros do país.

Quanto maior o prêmio necessário a ser pago para ser mais atrativo, maior será a taxa de juros interna.

Da mesma forma, um país que busca reduzir sua taxa de juros deve coadunar esse movimento com uma política de segurança e redução de risco para que não haja uma fuga de capital.

Índices calculados por instituições, prêmios cobrados por instrumentos de seguros e medidas de rating de agências de classificação de risco são notas atribuídas a um pais emissor de dívida que está intimamente ligada ao Risco-país, pois acompanham a capacidade de honrar a dívida emitida.

Agora que você entendeu o que representa o risco-país, veja as formas que ele é expresso em números e índices.

O que é o EMBI+?

O EMBI+, Emerging Market Bond Index Plus, é um índice que reflete o spread a ser pago pelas economias emergentes em seus títulos. É apurado pela instituição financeira norte americana JP Morgan Chase, pioneira nos estudos sobre investimentos em economias emergentes no início dos anos 1990, sendo o índice mais utilizado.

O EMBI+ é calculado pela média ponderada dos retornos diários pagos por instrumentos de dívida externa de países emergentes aplicada ao índice do dia anterior. A variação do índice entre duas datas equivale ao rendimento da carteira no período.

Esse índice é apurado todo dia útil e o início do cálculo data de 1993, com número índice base igual a 100.

O índice é medido pelo ponto-base. Dez pontos-base equivalem a um décimo de 1%. Os pontos representam a diferença entre a taxa de retorno dos títulos de países emergentes e a oferecida pelos títulos livres de risco emitidos pelo Tesouro americano. Essa diferença é o spread.

Quanto maior o spread, ou a pontuação, mais aguda é a percepção de risco dos investidores em relação ao papel.

“Quando se diz que o “EMBI de um país está na casa dos 500 pontos”, isso significa que seus papéis oferecem taxas de retorno 5% ao ano acima das pagas pelos títulos do Tesouro dos Estados Unidos”. (IPEA)

EMBI+Br

Além de calcular o índice dos mercados emergentes, considerando títulos emitidos por eles, o JP Morgan Chase realiza um cálculo específico para cada país que integra o índice EMBI+. Dessa forma o Brasil, que tem peso relevante, tem seu índice específico considerando apenas seus papéis, o EMBI+Br.

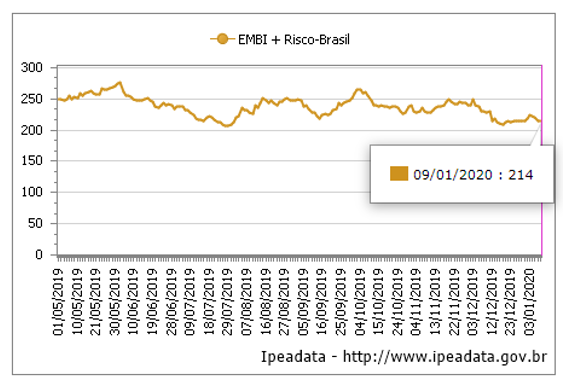

Histórico EMBI+ Br:

Fonte: Ipeadata – série história EMBI+

O EMBI+Br iniciou 2020 na casa de 214 pontos, não tendo apresentado oscilações expressivas no período compreendido no gráfico, de maio de 2019 a janeiro de 2020.

Considerando os últimos 10 anos, o EMBI+Br apresentou o menor valor em 02/01/2013, com 136 pontos e seu ápice em 11/02/2016 com 569 pontos.

O que é o CDS?

O CDS, Credit Default Swap, representa um instrumento securitário, no qual o risco é “segurado” mediante o pagamento de um prêmio. Logo, quanto maior o prêmio a ser pago para ter os títulos segurados, maior é o risco do emissor daquele título.

Ao contratar um CDS, o investidor paga periodicamente um prêmio, diretamente relacionado ao spread dos títulos a que se busca proteger, comprando proteção para ocorrência de inadimplência, falha em pagamentos, reestruturação da dívida ou falência do emissor.

Conforme exemplifica o Banco Central do Brasil em estudo do tema, o funcionamento do CDS ocorre da seguinte maneira:

“Por exemplo, se um investidor compra proteção contra um evento de crédito para US$100 milhões em ativos soberanos brasileiros por 5 anos (CDS 5Y do Brasil), com prêmio anual de 200 pontos-base, fará pagamentos periódicos de US$2 milhões ao vendedor da proteção. Esses pagamentos são feitos até o vencimento do contrato ou a insolvência do emissor – o que ocorrer antes.

No caso de insolvência, o vendedor da proteção paga ao comprador um montante que compense as perdas resultantes do evento, imunizando o risco de crédito”.

Dessa forma, o prêmio do CDS funciona como medida de risco do emissor do crédito. Esse instrumento é utilizado principalmente por bancos, empresas de seguro e fundos de investimentos.

Rating Soberano

De forma a utilizar uma linguagem universal na análise de risco de crédito, agências especializadas calculam o rating de um país baseado em sua capacidade e disposição de honrar compromissos atribuindo notas.

Oficialmente, o Brasil possui contrato para classificação de seu risco de crédito com as agências de classificação de risco: Standard & Poor´s (S&P), Fitch Ratings e Moody´s.

Grau Especulativo e Grau de Investimento

De acordo com as notas atribuídas pelas agências de risco, é considerado que o país tem Grau de Investimento (investment grade), que o habilita a receber uma nova classe de investidores com restrições para aplicações em países com notas menores e com grau especulativo (speculative grade).

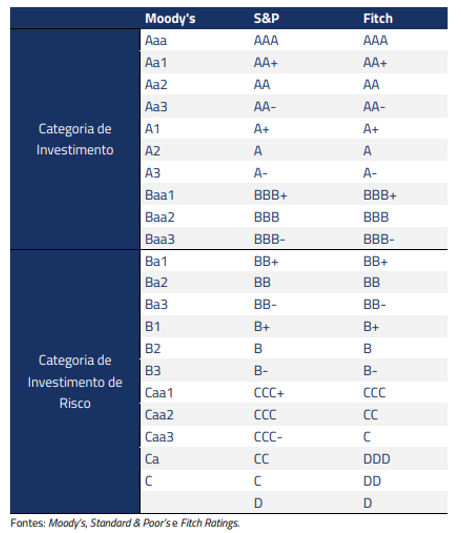

A classificação do risco segue a escala a seguir:

Fonte: Série Risco-país Banco Central

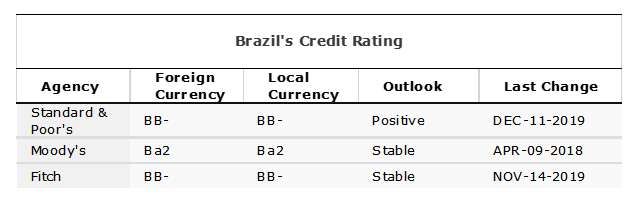

Atualmente, o Brasil tem grau especulativo – investimento de risco, conforme seu rating:

Fonte: Tesouro Nacional – Sovereing Rate

A análise do risco-país é importante no equacionamento da dívida pública federal e na estratégia macroeconômica. Atualmente, a atuação brasileira no mercado externo busca atrair capital de prazo mais longo combinado a uma política de redução de taxa de juros, reduzindo o custo de captação. O pais tem consolidado sua nova posição de emissor soberano no mercado internacional.

Gostou de conhecer mais sobre o risco-país?

Quer aprender mais sobre economia e mercado financeiro? Leia nosso artigo sobre os maiores calotes da história recente dos países do mundo.

Como fazer seu dinheiro trabalhar para você?

Aprender a investir melhor seu dinheiro e tomar boas decisões de investimentos, de acordo com seu planejamento pessoal, é a única maneira de fazer seu dinheiro trabalhar para você e de conquistar todos os seus objetivos financeiros.

Quer acelerar a conquista da sua liberdade financeira? Então clique aqui e saiba como fazer o seu dinheiro trabalhar para você agora!