O Brasil vem atravessando nos últimos meses um movimento histórico de redução contínua da Taxa Selic, a taxa básica de juros do país. Essa trajetória tem reflexos no custo do dinheiro no país e no valor cobrado pelas instituições financeiras para conceder crédito.

Assim, o crédito que você pega emprestado, com a taxa Selic menor, fica mais barato. E para você que já tem dívidas, saiba que é possível buscar algumas alternativas para deixa-las mais baratas.

Achou interessante essa possibilidade? Continue a leitura e entenda as opções para você renegociar dívidas com os juros em queda no Brasil.

Acompanhe

Juros em queda no Brasil

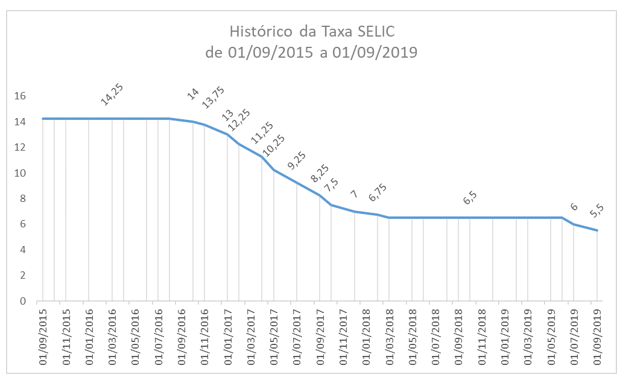

Antes de tudo, precisamos entender o que vem acontecendo com a Taxa Selic (caso você tenha alguma dúvida ainda do que é essa taxa, leia nosso artigo sobre a Taxa Seli).

O Comitê de Política Monetária do Banco Central (COPOM), ao determinar a taxa, leva em consideração fatores como: Inflação, Atividade Econômica, Contas Públicas e Economia Externa nas alterações desse percentual. E a Selic vem caindo nas últimas reuniões, chegando a 5% ao ano (menor taxa histórica) em outubro de 2019.

Entenda no gráfico abaixo a trajetória da taxa:

Fonte: BACEN

É possível notar que, de 2015 a 2017, a taxa de juros do Brasil estava elevada. E muitas pessoas que contrataram crédito nessa época pagaram pelo dinheiro um valor que, certamente, é maior do que o valor atual cobrado.

Mas qual é essa relação da Selic com as taxas cobradas na concessão de crédito?

Juros em queda X Custo do crédito

A Taxa de juros Selic é a referência para os demais juros da economia. Ela é o custo do dinheiro para as instituições financeiras. Dessa forma, quando maior o custo para a Instituição, maior o custo que ela repassa aos seus clientes.

Estima-se que, dentre os custos computados na concessão do crédito, o custo que a instituição paga pelo dinheiro representa por volta de 40% do custo repassado, ou seja, o maior bloco. O restante é dividido entre custos administrativos e operacionais, risco de inadimplência e o lucro do banco.

Assim, é possível verificar que créditos concedidos há algum tempo atrás, quando o custo do dinheiro era maior, tinham uma taxa de juros maior.

Um crédito comum, que é aquele contratado direto em conta sem destinação específica, de valores menores, apresentava uma taxa médias nas instituições de 8% a.m. Atualmente, esse mesmo tipo de crédito pode ser encontrado até em bancos com tradição de “serem caros”, a 3% a.m. em média.

Como renegociar dívidas com juros em queda?

Como vimos até agora, os juros em queda representam redução no custo do dinheiro no país, e menores taxas cobradas nas linhas de crédito ao consumidor. Mas, e se você já tem um crédito contratado? Um financiamento? Um empréstimo pessoal? Dívidas em atraso?

Primeiro, precisamos entender que os contratos vigentes não terão reajuste automático de suas taxas pelo fato do crédito ficar mais “barato”. Aqui vale muito cuidado ao utilizarmos essa expressão no Brasil, pois, na verdade, ainda não experimentamos um crédito “barato”).

A instituição financeira também não tem a obrigação de reduzir a taxa de um contrato já celebrado. Porém, mesmo diante essas primeiras barreiras, existem sim mecanismos que podem te levar a obter um crédito com juros menor.

Opções para obter taxas menores

Vamos verificar a seguir as opções mais utilizadas para obter taxas menores e renegociar dívidas com os juros em queda.:

Contrato novo de renegociação de dívidas em aberto

Caso você esteja com dívidas em atraso, é possível fazer um contrato de renegociação desses valores. E esse é um bom momento para celebrar esse contrato, para aproveitar um cenário com taxas menores.

“Então significa que é melhor eu deixar atrasar um contrato atual que está em dia, com taxa maior, para fazer uma renegociação”?

Claro que não. Não podemos esquecer que apesar da taxa estar menor, caso você atrase o contrato, sempre serão cobrados juros em cima de juros, o atraso terá seu custo. Além claro, do histórico de inadimplência.

Para você que está com contrato em dia, existem outras opções. Vamos a elas:

Portabilidade do crédito

Já há alguns anos é previsto no Brasil a possibilidade de portar o crédito de uma instituição para outra, sem custos.

Nessa operação de portabilidade de crédito, você leva seu crédito para outra instituição que lhe ofereça uma taxa melhor. Para a instituição destino esse contrato será um contrato novo, celebrado com as taxas atuais. Na portabilidade do crédito, o Saldo Devedor e o Prazo Remanescente devem continuar os mesmos, com a taxa menor refletindo em redução da prestação.

Nessa, opção você não tem acesso a um novo valor de crédito. É feita somente a troca de juros de uma instituição para outra.

É possível ainda (e normal) que a instituição original, após receber a solicitação de portabilidade, lhe faça uma proposta de uma taxa ainda menor para que você permaneça com o crédito com ela.

Renovação da operação de crédito

Você pode renovar seu contrato atual alterando alguns parâmetros dele, como prazo, redução da parcela, ou ainda, com a liberação de algum valor de crédito. Essa operação será feita com as novas taxas. Portanto, renovar um contrato pode ser uma opção para atualizar a taxa dele.

Verifique se o tipo de crédito que você tem contratado permite renovação.

Os contratos que permitem essa operação de forma mais comum são os de Crédito Consignado e Crédito Pessoal. No caso de liberação de novo valor incidirá imposto – o IOF sobre o valor liberado, o que não ocorre na portabilidade, já que não há troco liberado.

Dicas

Confira a seguir duas importantes dicas para renegociação de dívidas em um cenário de juros em queda:

1) Cuidado com custos ocultos na hora de renegociar: seguros, taxas, etc. Fique sempre atento a eles.

2) Organize as dívidas: sempre deixe mapeado os créditos que você tem contratados para verificar se não existe a opção de contratação de um crédito novo, mais barato, a fim de quitar um mais caro.

Conclusão

O mercado financeiro no Brasil não apresenta a mesma rapidez na redução das taxas de crédito ao consumidor em relação ao seu apetite ao aumento, quando a lógica inversa acontece, e há um aumento taxa Selic.

Portanto é importante que você invista um tempo e atenção para organizar suas dívidas e busque as melhores opções para renegociar suas dívidas em um ambiente de juros em queda no Brasil.

E ainda, caso você não se decida por nenhum das opções elencadas aqui, vale a pena sempre consultar sua instituição financeira para saber se a refixação da taxa do seu contrato atual é possível, visto que existe uma grande pressão para que elas repassem as quedas da Selic de forma mais efetiva.

Se estiver pensando em estudar uma renegociação, não deixe de ler nosso artigo sobre as armadilhas escondidas na hora de renegociar.

Como fazer seu dinheiro trabalhar para você?

Aprender a investir melhor seu dinheiro e tomar boas decisões de investimentos, de acordo com seu planejamento pessoal, é a única maneira de fazer seu dinheiro trabalhar para você e de conquistar todos os seus objetivos financeiros.

Quer acelerar a conquista da sua liberdade financeira? Então clique aqui e saiba como fazer o seu dinheiro trabalhar para você agora!